I conti pubblici vanno male, ma non è tutta colpa del governo giallo-verde

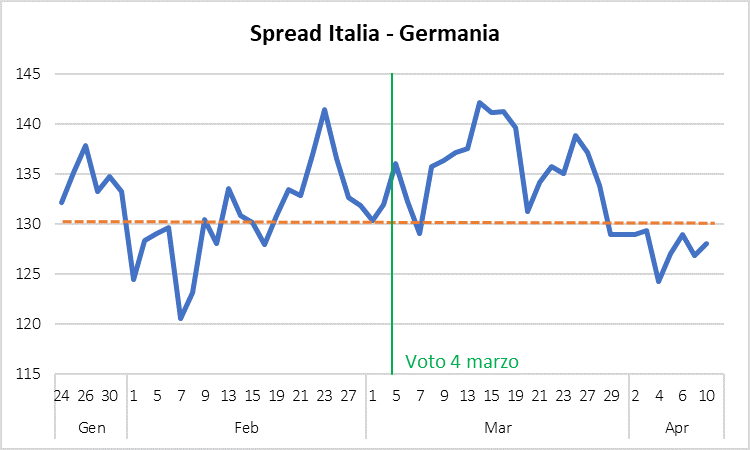

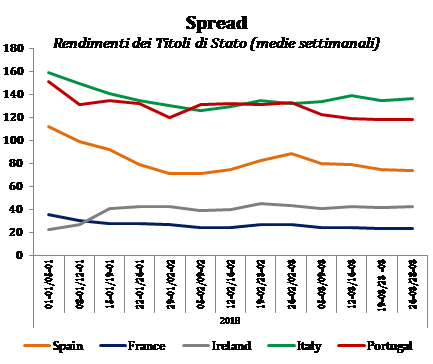

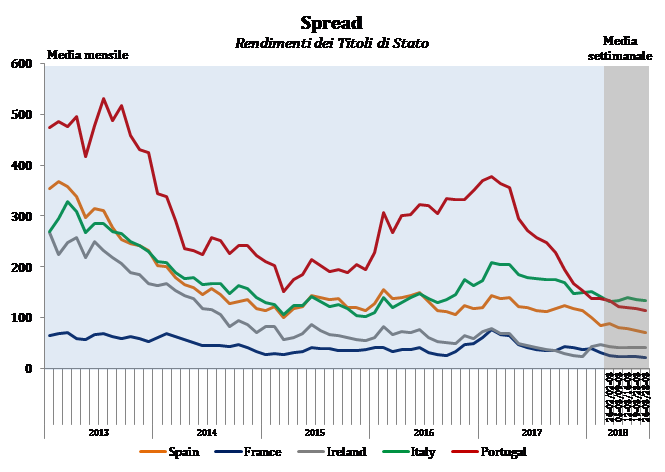

Quando si parla di spread, troppo spesso si dimentica che di spread ne esistono due: uno è lo spread ordinario (quello di cui si parla dal 2011), ovvero la differenza di rendimento fra titoli di Stato italiani e tedeschi, l’altro è lo spread relativo, ovvero il rapporto fra il nostro spread e quello degli altri paesi a rischio, come la Grecia, il Portogallo, la Spagna (l’Irlanda è da tempo tornata nel gruppo dei paesi virtuosi). Questo secondo tipo di spread è molto più informativo, perché riflette solo le specificità dell’Italia, evitando di attribuire alle virtù o ai vizi di un singolo paese fenomeni che trascinano interi gruppi di paesi. Detto per inciso, questa è stata una obiezione giustamente sollevata nei giorni scorsi dai difensori del governo giallo-verde, che più volte hanno fatto notare che lo spread stava aumentando non solo in Italia ma anche in altri paesi. Ecco perché la storia di questi anni, vista in termini di spread relativo, potrebbe rivelarsi alquanto diversa da quella che abbiamo imparato attraverso lo spread assoluto.

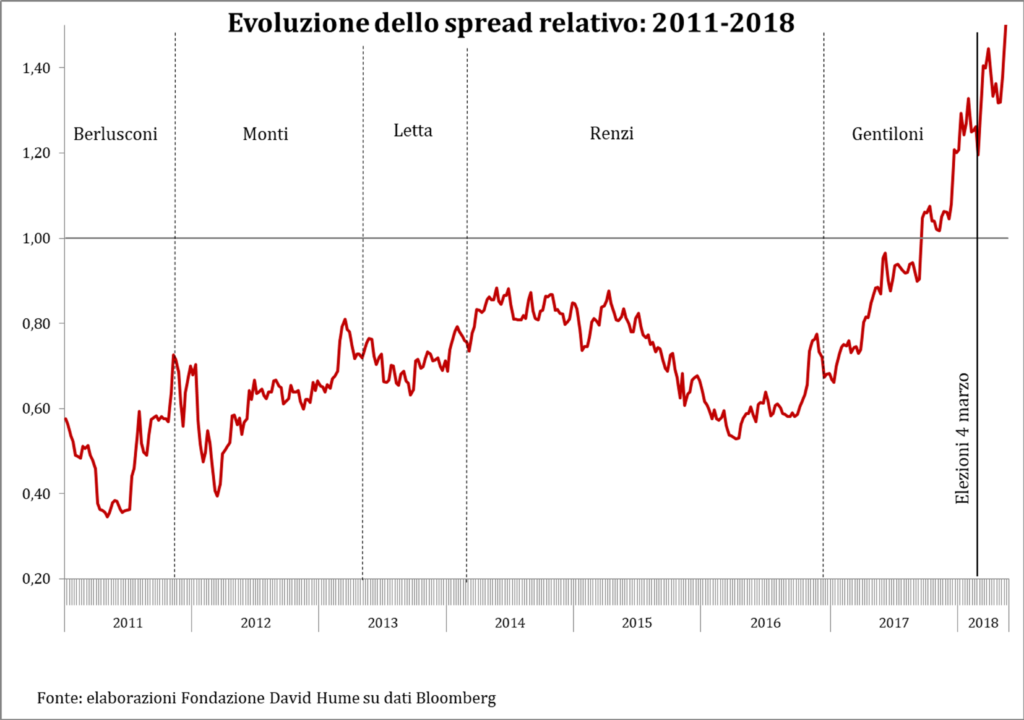

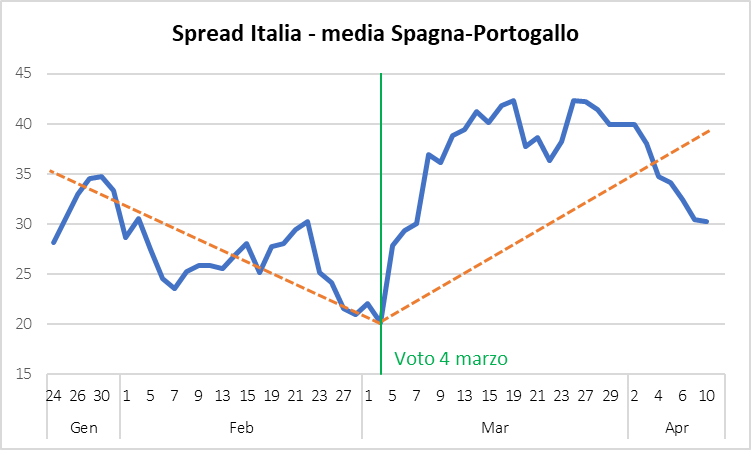

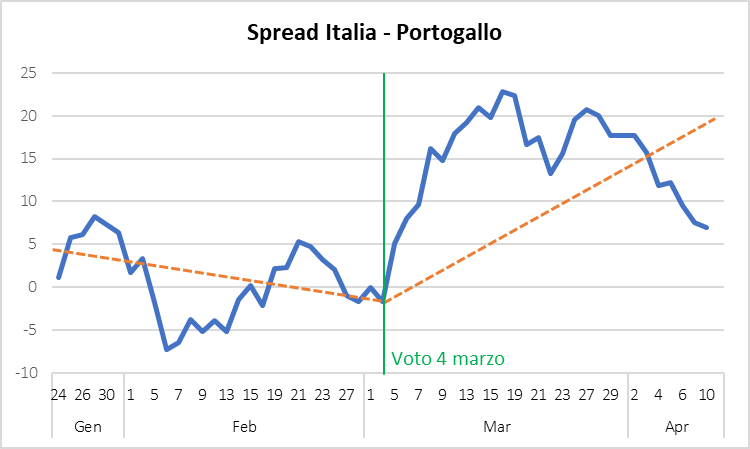

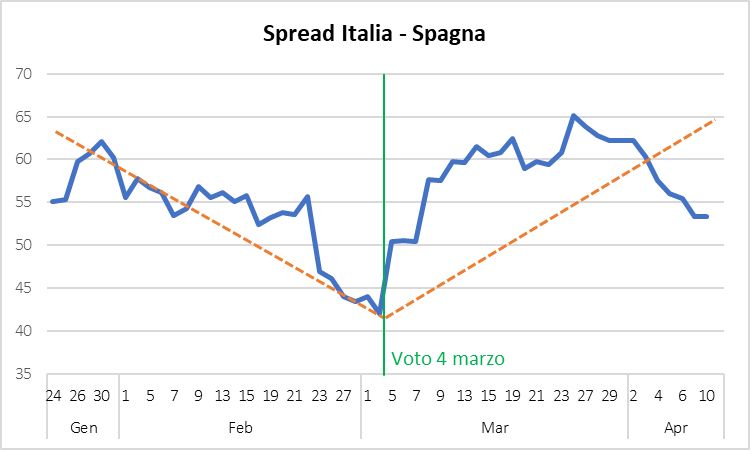

E allora vediamo come sono andate le cose. Assumendo come metro lo spread dei due Paesi a noi più comparabili (Portogallo e Spagna), la storia è questa (grafico 1).

Fatto 100 lo spread di Spagna e Portogallo, il nostro spread è sempre stato inferiore a quota 100 sotto tutti i governi succedutisi fra il 2011 (anno di scoppio della crisi) e l’insediamento del governo Gentiloni. Ciò significa che i mercati si fidavano dei conti pubblici italiani più di quanto si fidassero di quelli spagnoli e portoghesi (non a caso messi sotto sorveglianza dalla Troika). Lo spread relativo era mediamente a livello 48 sotto Berlusconi, è salito a 62 sotto Monti, si è portato un po’ sopra quota 70 con Letta e Renzi. La vera svolta, però, è intervenuta nella seconda metà del 2016, con la campagna per il referendum istituzionale del 4 dicembre e in concomitanza con i molti appuntamenti elettorali critici in Europa e in America. Da allora lo spread relativo ha iniziato a crescere ininterrottamente e a un ritmo senza precedenti, fino a portarsi in prossimità della soglia critica dei 100, che indica che i nostri titoli di Stato sono considerati altrettanto rischiosi di quelli portoghesi e spagnoli. Il Rubicone del 100 punti è stato attraversato d’un balzo il 18 settembre dell’anno scorso, regnante Gentiloni. Da allora il nostro spread relativo, pur fra qualche oscillazione, non è mai sceso sotto i 100 punti, e anzi ha continuato a crescere inesorabilmente fino alla vetta attuale di 150 punti.

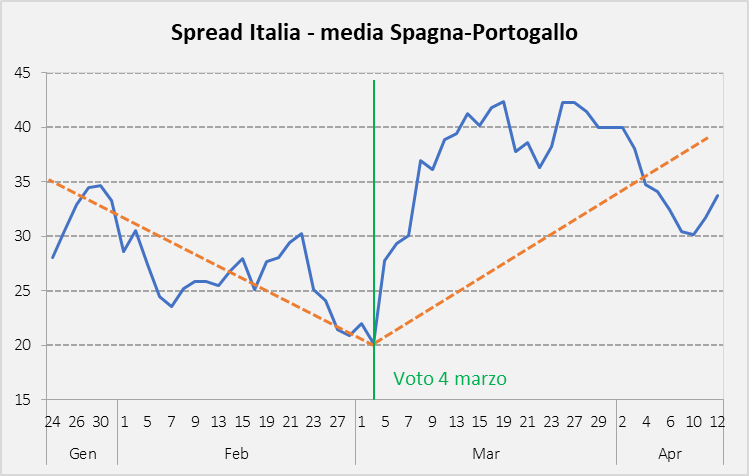

Ma non è tutto. Se osserviamo attentamente la curva che mostra il deterioramento della nostra posizione rispetto a quella di Spagna e Portogallo (grafico 1), possiamo notare che l’andamento generale dello spread relativo prima e dopo il voto del 4 marzo è molto simile. Certo, è molto preoccupante oggi, perché siamo sopra quota 100 e la tendenza è tuttora alla crescita, ma era altrettanto preoccupante prima: dal gennaio del 2017, ossia da 15 mesi, lo spread relativo non ha fatto che crescere, e il Rubicone dei 100 punti lo ha attraversato ben 6 mesi prima delle elezioni del 4 marzo.

Questo significa che le domande con cui abbiamo a che fare sono due: perché lo spread relativo cresce oggi?, ma anche: perché cresceva pure ieri, quando eravamo saggi ed europeisti?

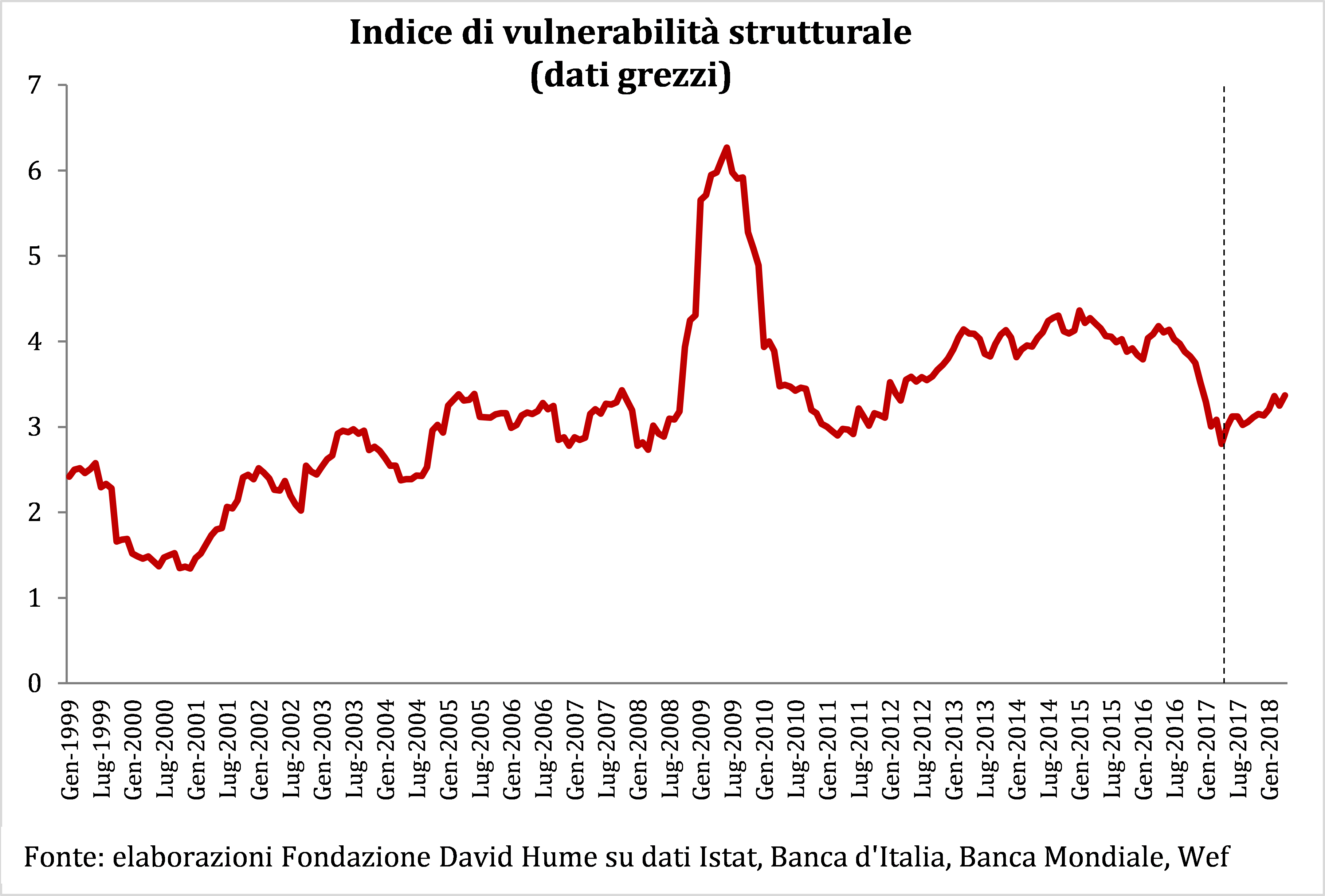

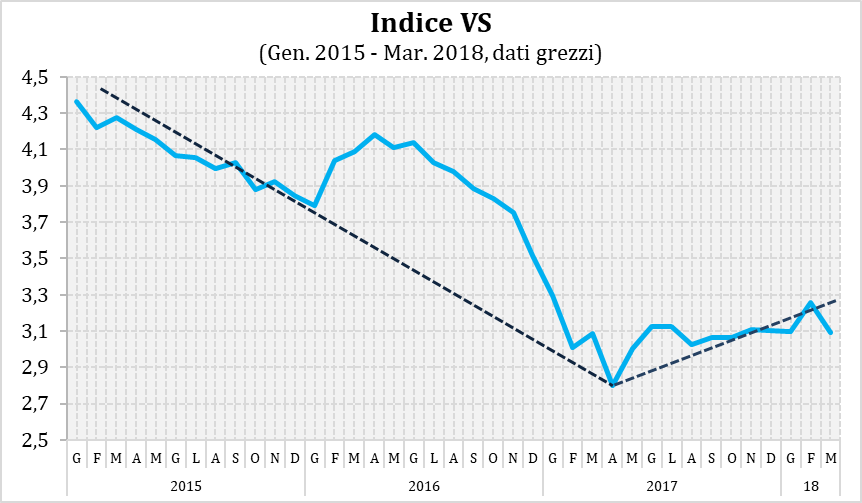

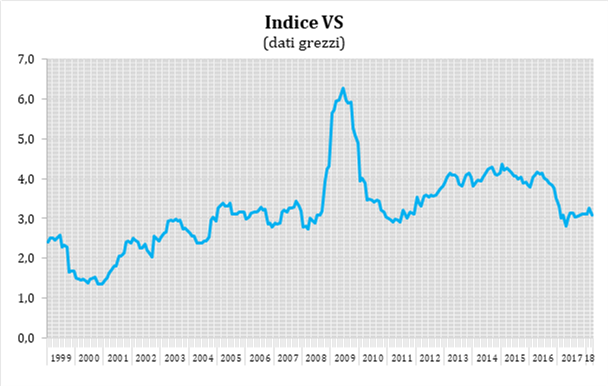

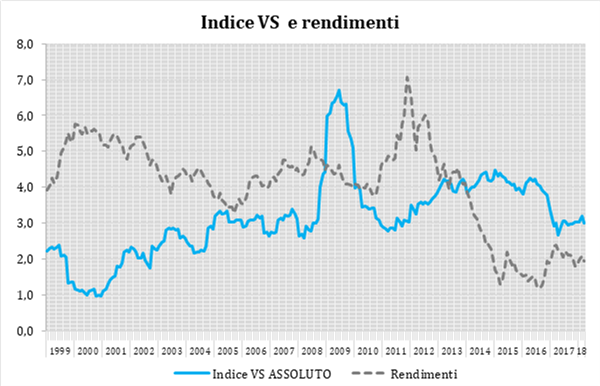

La mia risposta è che i mercati sono molto imperfetti ma non stupidi. I mercati si sono accorti che alcuni paesi, come Portogallo e Spagna, stanno riducendo il grado di vulnerabilità dei loro conti pubblici, se non altro perché sono tornati a crescere prima e più di noi. Ma, presumibilmente, si sono anche accorti che, dopo un periodo in cui abbiamo fatto qualcosa per risanare l’economia (soprattutto nel 2015-2016), ora il grado di vulnerabilità dei nostri conti pubblici è di nuovo in aumento. Secondo l’indice VS, elaborato dalla Fondazione David Hume, la svolta è avvenuta intorno all’aprile del 2017, circa 13 mesi fa: da allora l’indice segnala una lenta ma non per questo meno preoccupante risalita della vulnerabilità dei nostri conti (grafico 2).

Questa circostanza, unita al fatto che, Grecia a parte, siamo giudicati il peggiore dei Piigs (paesi a rischio), dovrebbe farci molto riflettere: in caso di nuove turbolenze sui mercati finanziari, verosimilmente il paese più esposto sarebbe l’Italia.