Investimenti: ritorno agli anni ’70?

Nel mondo degli investimenti, il sentimento che si rileva spesso da parte dei risparmiatori è la nostalgia per gli anni ’80. Si ha spesso la sensazione che fosse più facile investire e far crescere i propri risparmi in quegli anni: era sufficiente investire in un buono postale, tenerlo lì fermo 10 anni, e alla fine ritrovarsi il capitale ben rivalutato, senza che fosse necessario avere una grande cultura finanziaria per far fare le scelte giuste.

Oggi, invece, molti risparmiatori si sentono quasi sopraffatti dal fatto di dover “seguire” i mercati, mentre in passato non era affatto così.

Insomma, molti vorrebbero rendimenti “certi” e senza sorprese, e così, si sono abituati a vivere l’investimento obbligazionario come un investimento con pochissimi rischi, però oggi questo non corrisponde più alla realtà.

L’investimento obbligazionario piace a molti perché c’è un punto di partenza, una scadenza, e paga cedole fisse (che sono viste come rendimento fisso): anche se il prezzo dell’obbligazione scende, questo tende a creare poche preoccupazioni in genere, perché molti sono disposti ad “aspettare la scadenza” per riavere il capitale (nominale) investito.

La possibilità che il titolo possa rendere molto meno del tasso di inflazione, e dare cioè un rendimento reale negativo, non sembra preoccupare, forse perché è da oltre 30 anni che l’inflazione scende e dunque questa possibilità non preoccupa più. Oggi forse ci siamo dimenticati che l’obiettivo dell’investimento finanziario è proprio quello di mantenere il passo con l’inflazione, ed evitare la svalutazione nel tempo dei propri risparmi.

Negli ultimi 40 anni, l’investimento in obbligazioni a cedola fissa è stato il miglior investimento possibile, proprio perché durante tale periodo, il tasso di inflazione è stato in costante discesa.

All’inizio degli anni ’80, il tasso di inflazione toccò un picco massimo in tutto il mondo occidentale, superando il 15% in molti paesi. Per cercare di far scendere il tasso di inflazione, le banche centrali introdussero una politica monetaria stringente, facendo salire i tassi di interesse, e così l’inflazione iniziò il suo percorso di discesa. Tale discesa sarebbe durata quasi 40 anni, e con buona probabilità sta giungendo a termine.

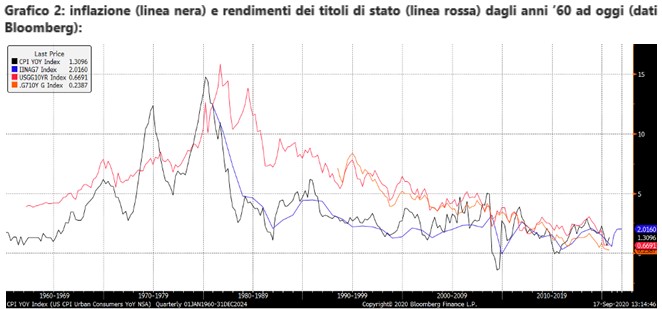

Nel grafico seguente vengono invece riportati il tasso di inflazione negli USA (linea nera) e nei paesi G7 (linea blu) dagli anni Sessanta ’60 ad oggi, insieme ai tassi di rendimento dei titoli di stato decennali americani (linea rossa) e dei titoli di stato dei paesi G7 (linea arancione).

Si vede bene come i tassi di rendimento dei titoli di stato abbiano seguito nel tempo il tasso di inflazione. Negli anni ’80 non soltanto le obbligazioni rendevano molto più di oggi, in linea con un tasso di inflazione più elevato, ma le obbligazioni decennali avevano un rendimento reale positivo, cioè ben superiore rispetto al tasso di inflazione. Negli ultimi 15 anni, invece, i rendimenti reali, cioè i rendimenti al netto dell’inflazione, si sono ridotti notevolmente.

Quando acquistiamo un titolo obbligazionario con cedole fisse, blocchiamo quel rendimento fisso fino alla scadenza. Se poi, successivamente all’acquisto, l’inflazione scende rispetto al momento in cui abbiamo acquistato il titolo, finiamo per aver bloccato un rendimento superiore all’inflazione che va via via scendendo (esempio nel terzo grafico sotto). In pratica, finiamo per ottenere un rendimento reale positivo.

Negli anni ’80 e ’90, gli investitori in obbligazioni in particolare hanno beneficiato di questa possibilità di bloccare rendimenti fissi mentre l’inflazione scendeva.

Nei periodi di inflazione crescente, invece, com’è accaduto dagli anni ’50 fino al 1981/1982, accadeva l’opposto: investire in obbligazioni a tasso fisso non permetteva di avere un rendimento reale positivo, anzi. Acquistare un titolo di stato con cedole fisse portava a vincolarsi ad un rendimento fisso che si rivelava penalizzante in quanto c’era una situazione di inflazione crescente, risultando in un rendimento reale negativo.

Negli ultimi anni, a causa dei rendimenti bassi offerti dai titoli di stato e dalle obbligazioni “sicure” dette “investment grade”, è partita la ricerca per il rendimento da parte dei risparmiatori, arrivando ad investire in obbligazioni “sub prime” (2005–2008), in obbligazioni bancarie subordinate (2012–2015), in obbligazioni high-yield, in certificates, ecc. Si tratta comunque di strumenti complessi e più rischiosi.

Molti risparmiatori quindi scelgono di tenere i soldi sul conto corrente e di non investire, questo per paura di restare scottati, oppure perché investire sembra diventato veramente troppo complicato. Tenere i soldi sul conto va bene fino a quando continuiamo ad avere un tasso di inflazione vicino allo zero: in una situazione di inflazione crescente, situazione che potrebbe arrivare nei prossimi anni, è la scelta peggiore.

L’idea di investire in strumenti “senza rischio” è un’ illusione: è come dire di voler guidare l’auto senza correre il rischio di incidente. Possiamo ridurre il rischio, possiamo minimizzarlo, ma non possiamo eliminarlo del tutto. In questa ricerca di certezze, molte persone si affidano a polizze o a prodotti a “capitale garantito”. I prodotti a capitale garantito garantiscono il rimborso del capitale nominale, non del capitale in termini reali: non garantiscono il rimborso di un capitale rivalutato al tasso dell’inflazione.

Questi prodotti devono inoltre sostenere dei costi per poter dare una garanzia del capitale nominale; pertanto, i prodotti a capitale nominale garantito spesso hanno costi impliciti più alti a parità di altri fattori rispetto ad investimenti uguali che non offrono la garanzia del capitale nominale, e dunque alla fine il prezzo del capitale nominale garantito è quello di ottenere rendimenti più bassi.

La ricerca di certezze negli investimenti è la vera bolla

È comprensibile voler evitare il rischio di perdita definitiva di capitale, come accade quando un emittente di un titolo non rimborsa e fa default: è un rischio che viene ridotto tramite la diversificazione del portafoglio. Voler eliminare invece completamente la volatilità e l’incertezza sui singoli componenti di un portafoglio è un’illusione: è come coltivare un orto avendo la pretesa di poter prevedere le condizioni climatiche e garantire che tutte le coltivazioni andranno bene in ogni momento. Le previsioni finanziarie sono simili alle previsioni del meteo: vanno riviste e rettificate man mano che escono nuove informazioni, e anche le strategie di portafoglio vanno rettificate in funzione delle nuove informazioni. Sono queste incertezze che creano volatilità e incertezze nei risultati di breve periodo.

Molti si innamorano dell’idea di poter fare un investimento dove non ci sono sorprese o incertezze, ed è forse per questo motivo che qualcuno sceglie di investire in strumenti che promettono certezze, come le polizze vita.

Le polizze vita sono prodotti di tutela, non sono investimenti finanziari in senso stretto. Hanno una componente di investimento finanziario, a cui si abbina qualche tutela legale per proteggersi da rischi personali, in copertura per i beneficiari della polizza. Queste tutele in alcuni casi possono essere utili, però le tutele costano!

È giusto pagare i costi per certe tutele offerte da una polizza solo se c’è una vera esigenza personale. Non è sempre giustificabile scegliere una polizza come investimento finanziario semplicemente perché promette un capitale o un rendimento nominale garantito a scadenza.

La diversificazione vera e la diversificazione finta

Invece di cercare a tutti i costi prodotti che promettono rendimenti certi, credo che sia più utile “gestire” la volatilità invece che cercare di comprimerla. Se è così diffusa la ricerca di rendimenti certi, probabilmente i prodotti che promettono certezze saranno sopravalutati: possiamo avere un vantaggio netto se abbandoniamo le false illusioni di avere rendimenti certi e garanzie inutili, in favore della gestione della volatilità. Così, invece di pagare costi per avere garanzie nominali, possiamo operare nella realtà e tenere per noi il denaro non speso per tali costi.

Il primo passo: suddividere il patrimonio per obiettivi.

Può essere una buona idea avere più di un conto/dossier titoli: un conto può essere dedicato alle spese ed entrate quotidiane, dove va tenuta una cifra che serve per affrontare imprevisti e che non va mai investita. Sul secondo conto con dossier, invece, teniamo il capitale che serve per affrontare l’obiettivo di investimento di medio periodo; sul terzo dossier teniamo il capitale che serve per affrontare gli obiettivi di lungo periodo (oltre 10 anni). Molte banche offrono la possibilità di avere di più di un dossier titoli senza spese; in questo modo possiamo essere prudenti con il capitale che serve magari entro tempi brevi, ed accettare più volatilità sul capitale che serve tra 10 anni, ad esempio.

Questo non vuol dire correre rischi non calcolati, significa avere aspettative realistiche.

Secondo passo: costruire una diversificazione utile

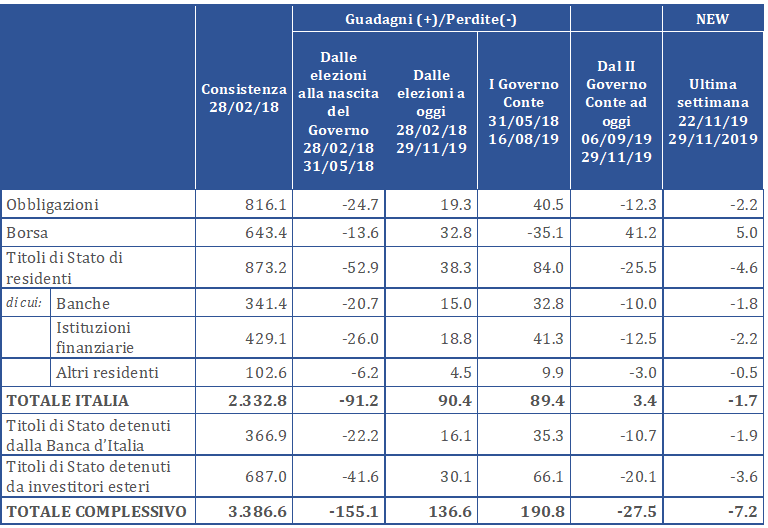

Diversificare non vuol dire investire piccolissime cifre in tantissimi fondi simili tra loro: significa abbinare investimenti che hanno andamenti molto diversi tra loro tramite strumenti che danno un valore aggiunto. Noto spesso che molte persone investono in titoli di Stato italiani non tramite acquisti diretti, ma tramite fondi o ETF.

Se il prodotto in questione investe solo in titoli di Stato italiani, dobbiamo chiederci che valore aggiunto offre questo prodotto, dato che si possono comprare titoli di Stato direttamente presso un qualsiasi intermediario. Se invece il fondo diversifica davvero, investendo in obbligazioni di emittenti molto diversi tra loro, allora posso anche trovare il valore aggiunto. In altre parole, è una buona idea analizzare il contenuto dei prodotti che abbiamo in portafoglio. Se abbiamo fondi o ETF che investono solo in Btp, possiamo chiederci se non sia il caso di sostituire il fondo con l’acquisto diretto di Btp, ad esempio.

Poi dobbiamo chiederci se il portafoglio di fondi che abbiamo offre una vera diversificazione oppure una “finta” diversificazione. Vediamo un esempio: qui sotto, nel grafico 4, (sotto) si vede l’andamento di un ETF che investe in obbligazioni societarie globali (linea nera) ed un ETF che investe nell’indice azionario globale (linea rossa).

I due prodotti non hanno un andamento identico, però sono sicuramente molto simili, cioè molto correlati. La diversificazione tra questi due strumenti quanto valore aggiunto crea la qualità del portafoglio?

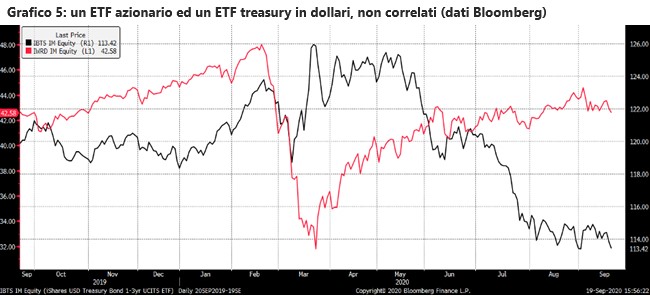

Nel grafico 5, (sotto) invece, si vede l’andamento di un ETF che investe in titoli di Stato americani in dollari (linea nera) ed un ETF azionario globale (linea rossa): hanno un andamento molto divergente e poco correlato: diversificare in investimenti con andamento divergente può dare un valore aggiunto e servire per migliorare la qualità del portafoglio.

Per capire in quali fondi o ETF investire con l’obbiettivo di diversificare sul serio, è opportuno conoscere il contenuto dei singoli fondi, verificando di non avere troppi prodotti che siano delle “repliche” tra loro, cioè che abbiano andamenti identici.

Tradizionalmente si tende ad investire sia in azioni che in obbligazioni a tasso fisso, con una strategia cosiddetta bilanciata. Le strategie bilanciate di questo tipo sono una scelta sicuramente giusta nei periodi di inflazione calante, mentre possono essere una scelta non ottimale in periodi di inflazione crescente, scenario che potrebbe diventare realtà nei prossimi anni.

[le opinioni espresse in questo articolo sono personali, e non possono essere interpretate come suggerimenti finanziari]