L’Italia sta entrando in recessione?

Dopo cinque mesi di governo, per la prima volta si ha la sensazione che qualcosa stia cambiando, sia nei rapporti interni al Governo, sia in quelli con l’elettorato.

Dentro il Governo decreto sicurezza, disegno di legge anticorruzione, condono fiscale, grandi opere, stanno suscitando i primi dissensi veri. Visto dall’esterno, il clima fra gli alleati non sembra armonioso come nei giorni degli sbarchi o in quelli della crociata anti-Bruxelles.

Ma è sul versante dell’elettorato che le cose mi sembrano più in movimento, forse anche perché sono torinese e tocco con mano i primi segni di delusione, che nella mia città sono strettamente legati a due clamorosi no della sindaca Appendino: no alle olimpiadi invernali, che se verranno assegnate all’Italia si terranno a Milano e Cortina; no alla Tav, che se fermata costringerà molte imprese a chiudere o a licenziare. Due no che, almeno qui, paiono indebolire il consenso ai Cinque Stelle sia a livello cittadino, sia a livello nazionale. Qualcuno comincia addirittura a immaginare una nuova “marcia dei 40 mila”, questa volta promossa da un fronte che potrebbe unire imprenditori, sindacati, forze politiche di destra e di sinistra.

Si sarebbe tentati di pensare che il cambio di umori sia legato innanzitutto all’azione dell’esecutivo, assai popolare quando attacca i migranti e l’Europa, assai meno convincente quando tenta di mettere in atto il “contratto di governo”. Credo ci sia del vero in questa impressione, specie per i ceti produttivi, preoccupati del blocco o rallentamento delle grandi opere, ma anche della modestia degli sgravi fiscali alle imprese. Poco per volta, ci si rende conto che, complessivamente, le tasse non diminuiranno affatto, perché gli sgravi sull’Ires e l’Iva sulle piccole imprese (circa 2 miliardi nel 2019) sono più che compensati da nuove tasse e dal venir meno di altre misure di sostegno alle imprese, come l’Ace (che viene soppressa) o l’Iri (che non entra in vigore).

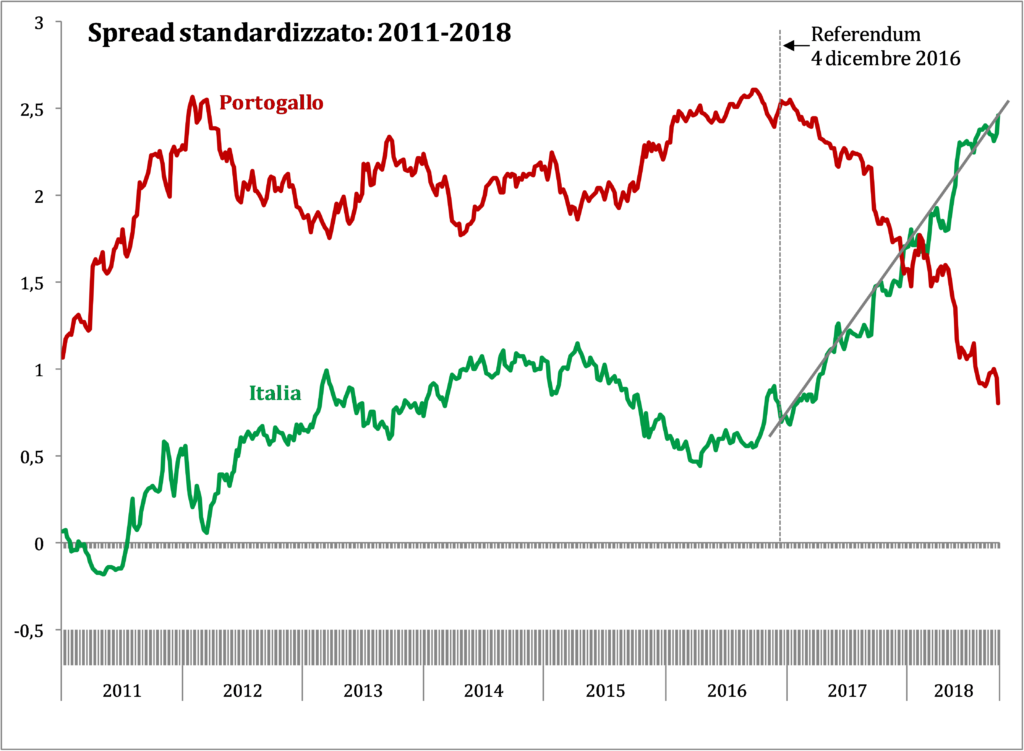

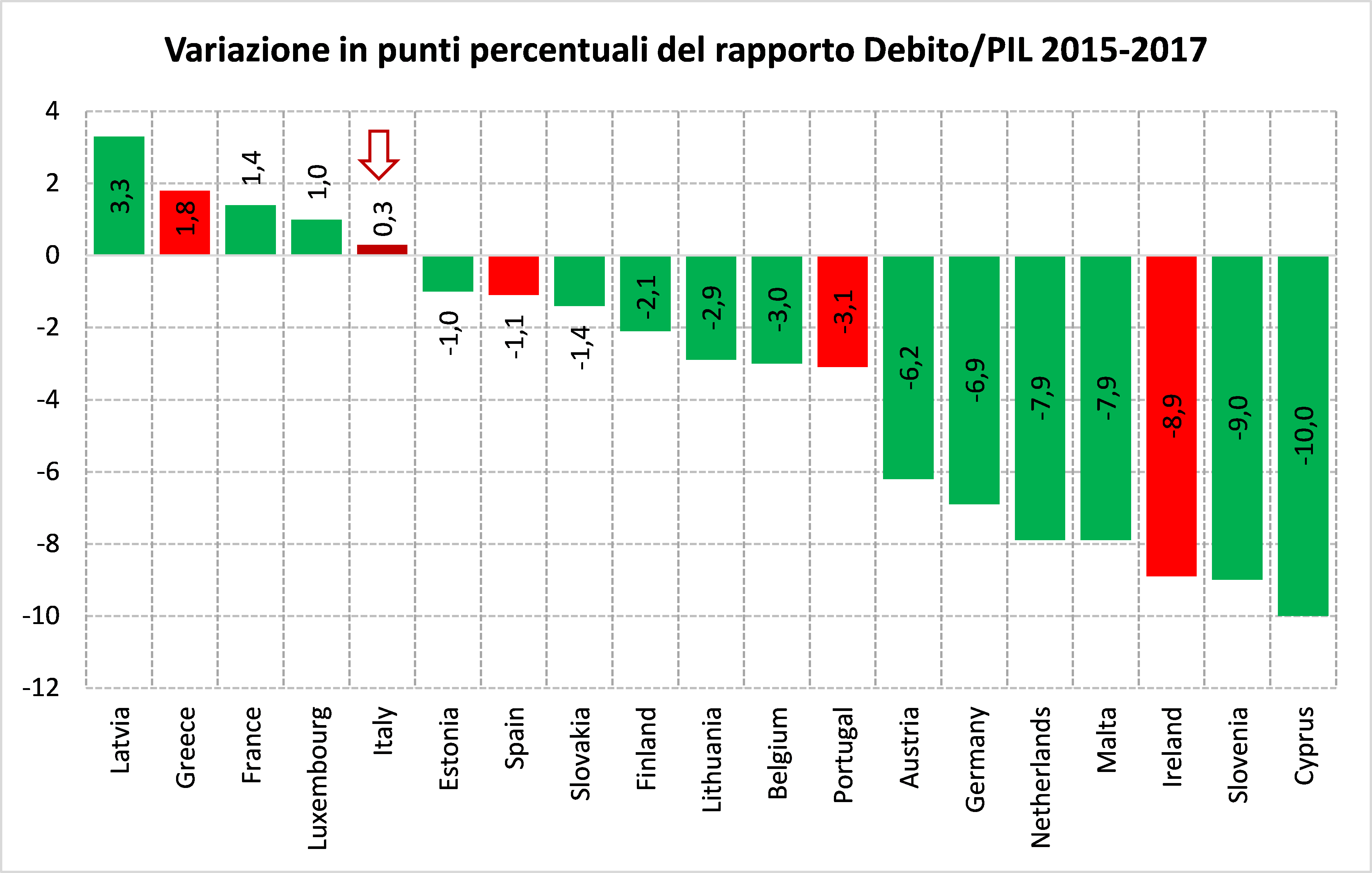

E tuttavia io sospetto che un certo raffreddamento del rapporto con l’elettorato possa avere anche un’altra origine, ben più insidiosa. Forse quello di cui imprenditori, artigiani, commercianti, lavoratori dipendenti cominciano ad accorgersi è che è il ciclo economico stesso a volgere al peggio. Non c’è solo la crescente consapevolezza dei danni prodotti dallo spread a 300 punti base, non c’è solo la preoccupazione per il peggioramento dei rapporti con l’Europa, o addirittura il timore di un’uscita dall’euro. Da qualche giorno, a queste preoccupazioni se ne stanno aggiungendo di assai più concrete e dirette. I dati di settembre sull’export sono pessimi: l’avanzo della bilancia commerciale si è drasticamente ridotto, sia rispetto a luglio sia rispetto a settembre di un anno fa. L’occupazione è in calo, e lo è proprio nella componente che il decreto dignità ambiva a rafforzare, quella dei posti a tempo indeterminato. Ma soprattutto è fermo il Pil, ovvero l’indicatore che tutti gli altri riassume: non succedeva dal 2014, ossia dall’anno di uscita dalla crisi. Perché questa impasse? Perché questi segnali negativi dal versante dell’economia?

Mi piacerebbe avere le certezze di Brunetta, secondo cui la crescita della disoccupazione è “il primo effetto disastroso del decreto dignità”. O quelle di Di Maio, secondo cui, tutto al contrario, il calo dell’occupazione è “l’ultimo colpo di coda del Jobs Act”. E ancora più mi pacerebbe avere quelle del presidente di Confindustria Boccia, secondo cui “se l’economia non cresce è colpa esclusiva delle scelte economiche di questo governo”.

Ma la verità è che, con i dati disponibili, è tecnicamente impossibile stabilire in che misura questi andamenti negativi siano da imputare all’azione del precedente governo, a quella dell’esecutivo attuale, o al rallentamento dell’economia europea, chiaramente avvertibile dal terzo trimestre di quest’anno. Personalmente, ritengo più verosimile che quello cui stiamo assistendo sia il solito film: l’economia italiana si muove più o meno in sincronia con quella degli altri paesi europei, ma a passo più lento, per cui quando “loro” vanno forte noi andiamo piano, e quando (come oggi) loro vanno piano noi stiamo fermi.

Quel che invece mi sento di dire è che è molto pericoloso, per chi governa, mandare all’opinione pubblica messaggi di onnipotenza, per cui l’Italia sarebbe in grado di ignorare le raccomandazioni dell’Europa, i segnali dei mercati, le previsioni dei centri studi indipendenti. Perché a forza di dire che possiamo fare di testa nostra, che tutto dipende da noi stessi, e che la manovra ci farà crescere il doppio del previsto, se poi le cose si mettono storte, e le certezze evaporano sotto i colpi della realtà, si rischia di pagare un prezzo molto alto in termini di consenso.

Vorrei ricordare che, tecnicamente, un paese è considerato in recessione se il suo Pil diminuisce per due trimestri consecutivi. E se al Pil piatto del terzo trimestre 2018 dovessero seguire due trimestri di Pil calante, l’Italia potrebbe venirsi a trovare ufficialmente in recessione già a fine aprile prossimo, giusto un mese prima delle elezioni europee. Se questo dovesse accadere, presumibilmente dipenderebbe poco dalle scelte di questo governo e molto dall’evoluzione della congiuntura europea. Ma difficilmente l’opinione pubblica sarebbe di questo avviso. E’ una questione di logica: se oggi ci vien detto che possiamo fare quel che vogliamo, contro tutto e contro tutti, quel che potrà accadere domani sarà considerato una conseguenza delle nostre azioni, non del “destino cinico e baro”.