Le possibili soluzioni del problema del caro-bollette per evitare il “lockdown energetico”

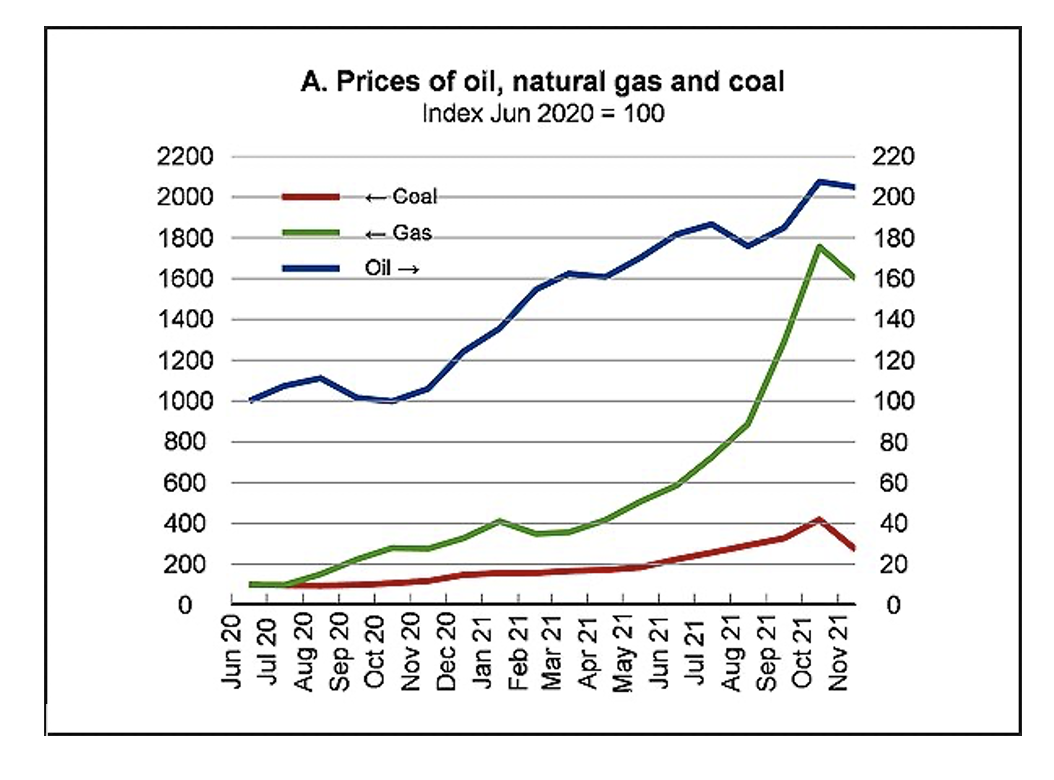

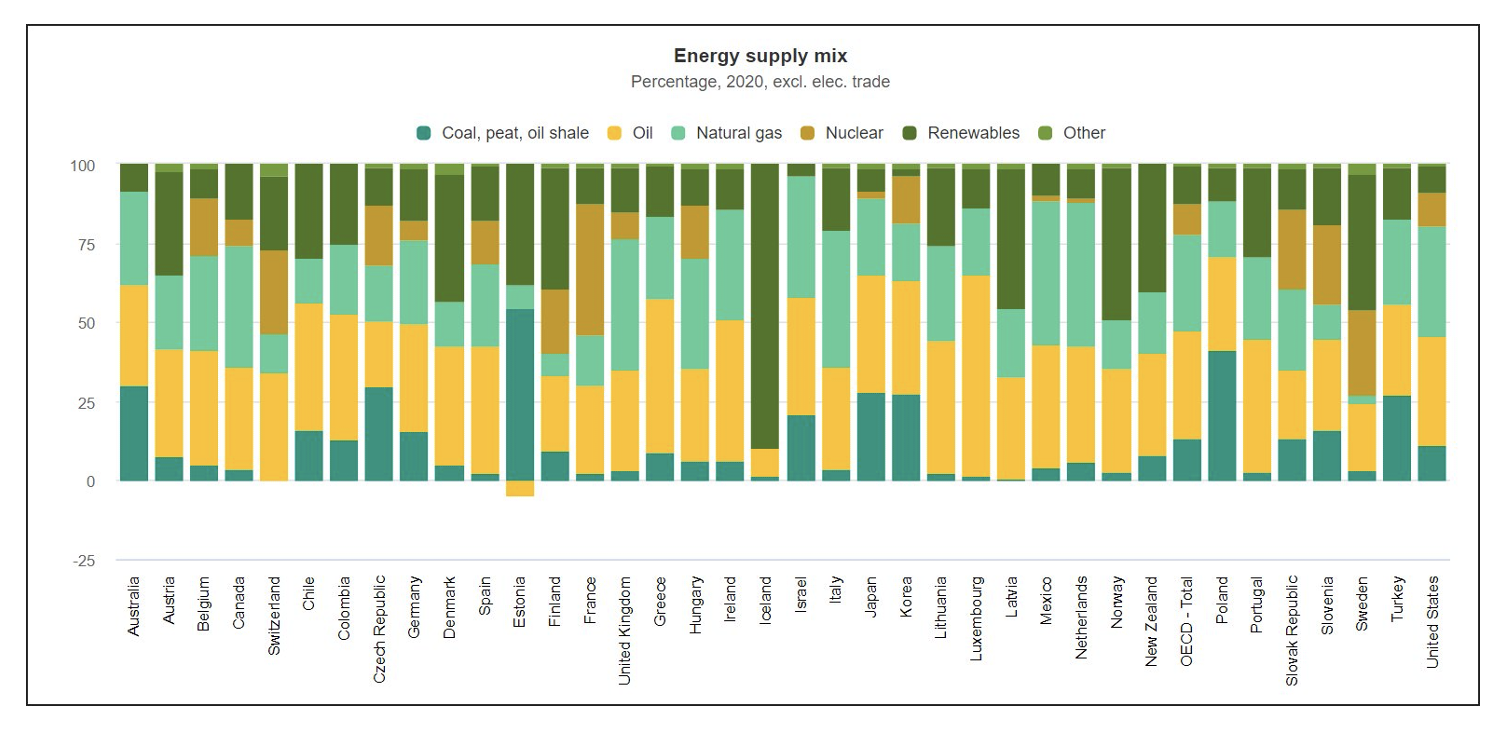

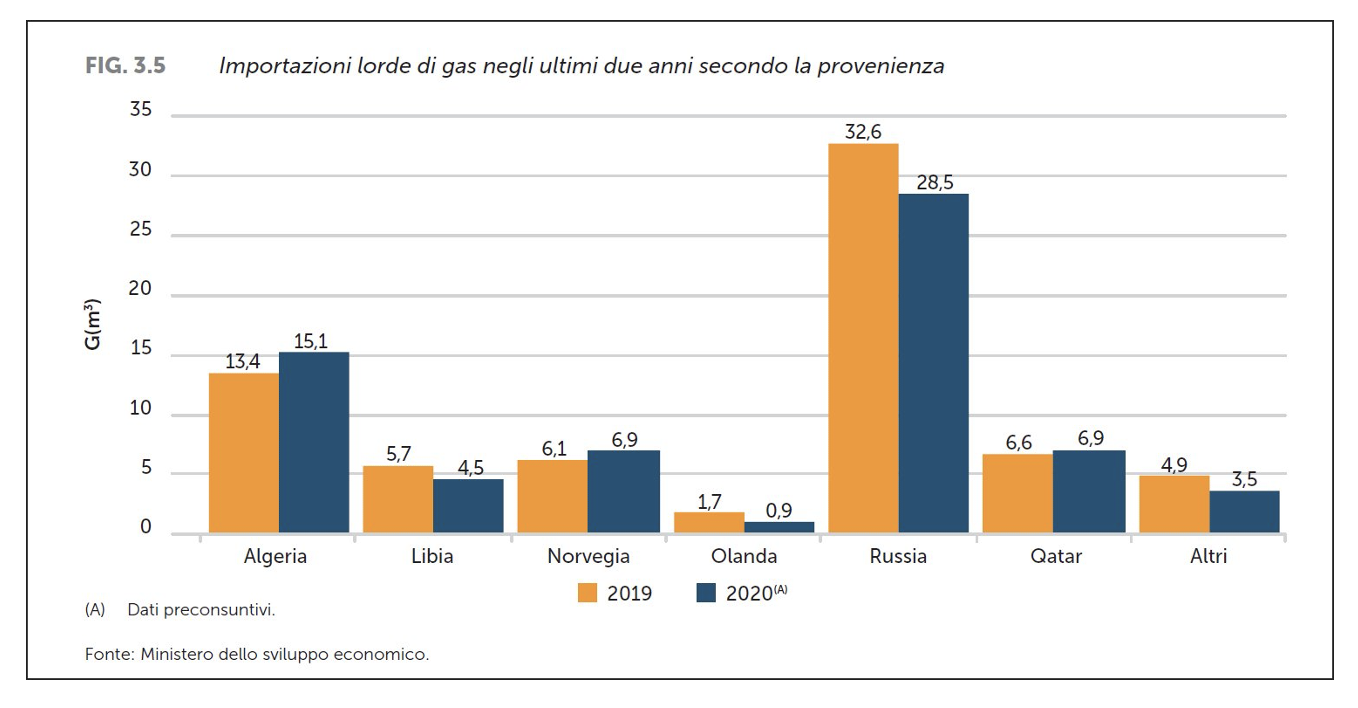

La Fondazione Hume ha pubblicato, da oltre un anno a questa parte, vari articoli che mettevano in guardia su quanto oggi sta succedendo, e cioè una “tempesta perfetta” che rischia di causare una sorta di “estinzione di massa” di interi settori dell’imprenditoria italiana. La principale – sebbene non unica – causa di questa situazione è oggi rappresentata dall’aumento “senza senso” delle bollette di luce e gas. Nelle ultime settimane è finalmente diventato chiaro anche ai non addetti ai lavori che, in Italia, il “motore primo” del caro-bollette di questi mesi è stato il meccanismo di fissazione del prezzo del gas naturale. Infatti, considerato che più del 40% dell’elettricità nel nostro Paese viene prodotta con il gas naturale in centrali a ciclo combinato e che il gas russo è a rischio – per cui si rischia una vero e proprio “lockdown energetico” che metterebbe in ginocchio l’intera nazione – la questione del gas risulta essere cruciale. Si noti che il lockdown energetico (o “lockdown produttivo”) non si avrebbe solo in caso di futuri blackout programmati dovuti, ad esempio, al taglio delle forniture di gas di Putin, ma si ha già ora per quelle attività produttive i cui costi dell’energia sono tali che esse sono costrette a fermarsi per non lavorare in perdita. Purtroppo, ci è capitato in più occasioni di renderci conto che il dibattito pubblico su questi argomenti è viziato da una conoscenza della materia generalmente molto scarsa, il che rende difficile ai decisori politici di intervenire in maniera corretta, come abbiamo visto negli scorsi mesi con le misure palliative adottate dal Governo. Vorremmo quindi qui illustrare in modo assai chiaro i problemi e accennare alle loro possibili soluzioni. Va osservato che, attualmente, l’attenzione del Governo e dei media si è spostata molto sui possibili modi di sostituzione del gas russo, perdendo di vista invece il problema del caro-bollette, che per i prezzi esorbitanti raggiunti è già potenzialmente letale per la maggior delle imprese manifatturiere italiane. L’eventuale rinuncia al gas russo farebbe salire ancor di più i prezzi dell’energia, accelerando il loro fallimento.

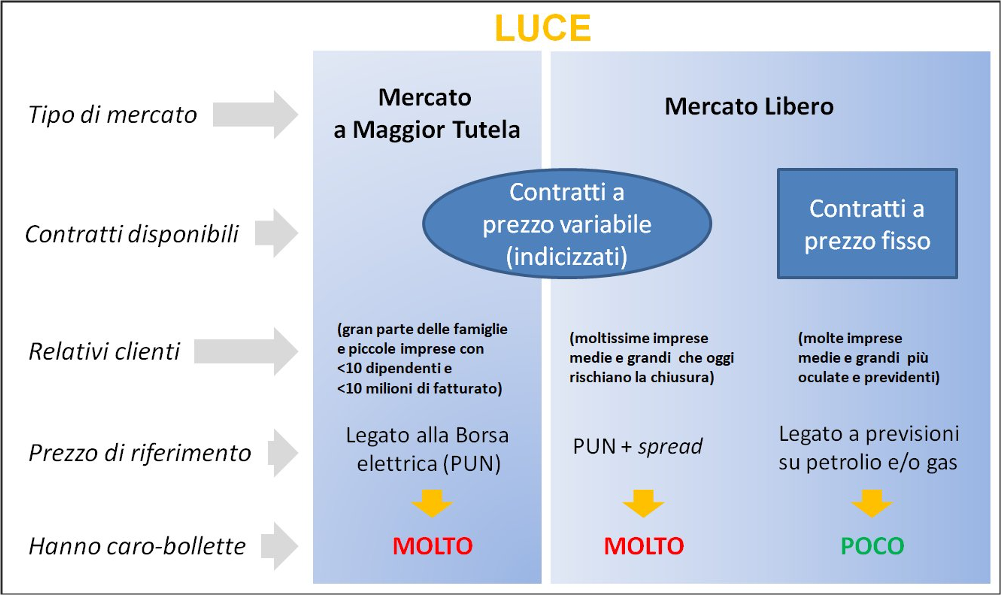

Il mercato dell’energia in Italia: contratti a prezzo variabile vs. a prezzo fisso

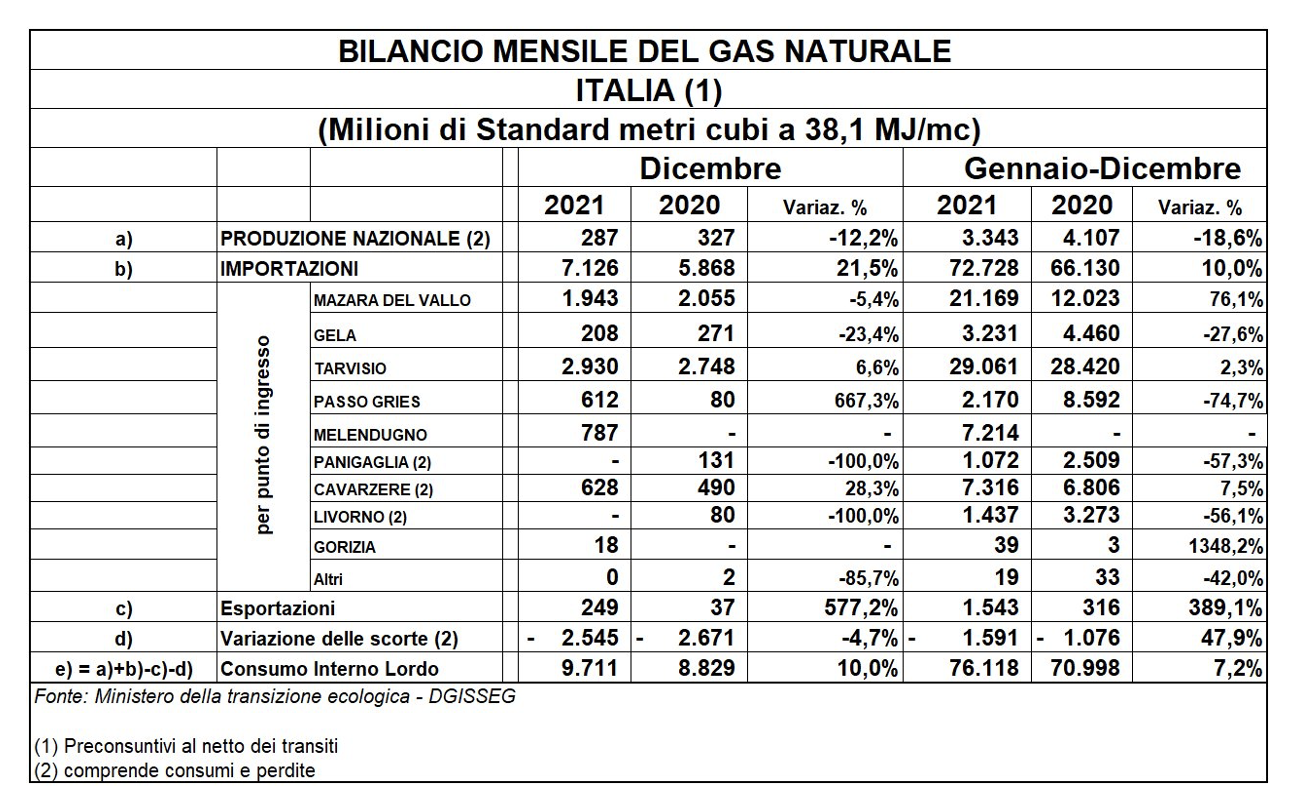

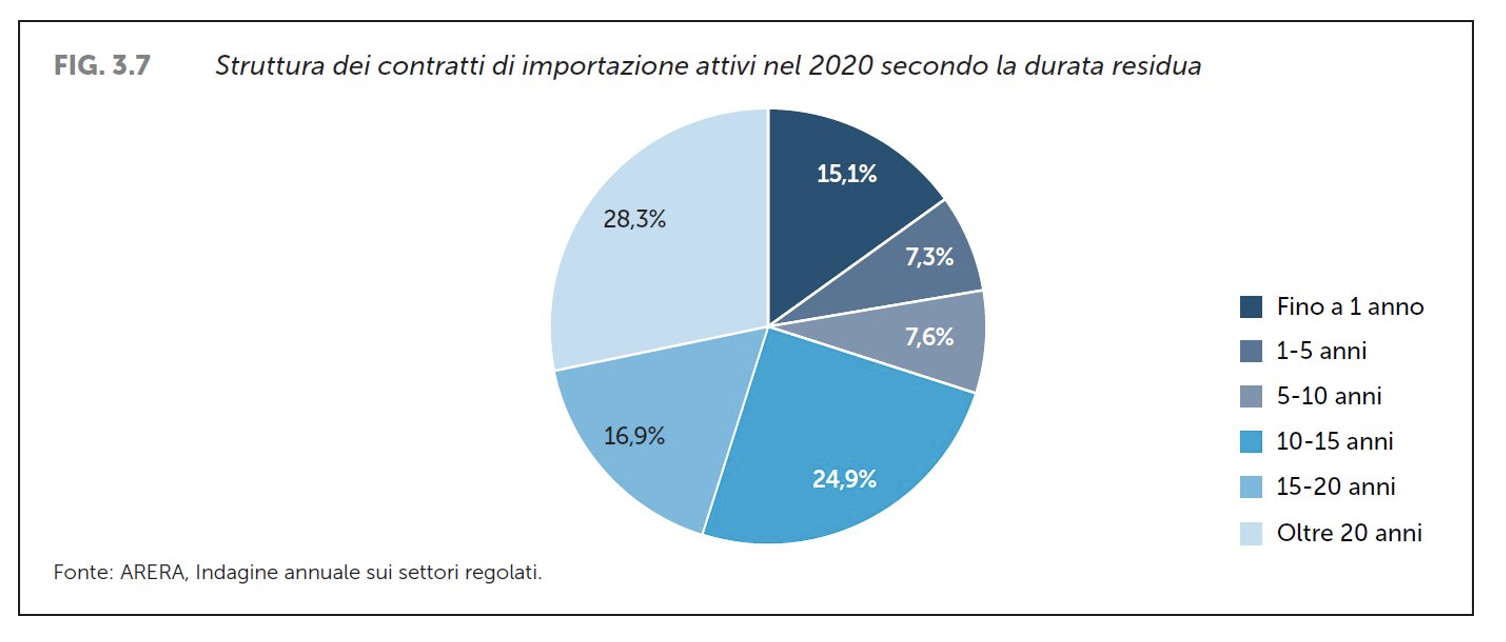

In sintesi, come illustrato in dettaglio in un precedente articolo [1], un grande importatore di gas come ENI (che importa quasi metà del gas usato in Italia) acquista circa 2/3 del suo gas a prezzi molto bassi grazie a contratti pluriennali – in alcuni casi perfino trentennali – e solo 1/3 avendo come riferimento il prezzo “spot” (cioè attuale, e oggi altissimo) al PSV (Punto di Scambio Virtuale), la borsa del gas italiana (come vedremo quasi uguale, per prezzi e loro andamento, a quella più grande d’Europa, il TTF olandese).

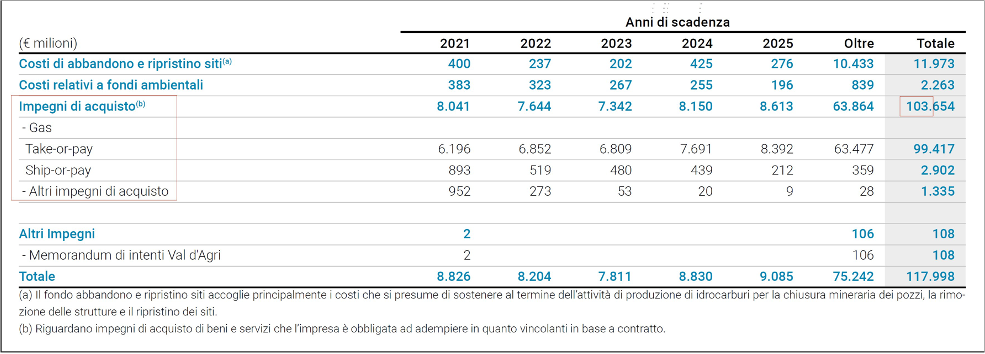

La sola ENI nel 2020 denunciava a bilancio, tra il 2021 ed i successivi 30 anni, contratti di acquisto di gas a lungo termine per oltre 103 miliardi di euro [7], corrispondenti a circa 472 miliardi di metri cubi di gas, pertanto già contrattualizzati da ENI per gli anni futuri e sostanzialmente tutti del tipo “Take or pay”. Ricordando che annualmente l’Italia importa 70-75 miliardi di metri cubi di gas all’anno, i soli contratti di medio-lungo termine coprirebbero dunque completamente 6-7 anni di fabbisogno nazionale.

I pagamenti futuri dell’ENI a fronte di obbligazioni contrattuali, come rendicontati sinteticamente nel Rapporto sul bilancio annuale 2020 della Società. Si noti come gli impegni di acquisto di gas naturale siano quasi esclusivamente di tipo “take or pay”. (fonte: ENI – Relazione finanziaria annuale 2020 [7])

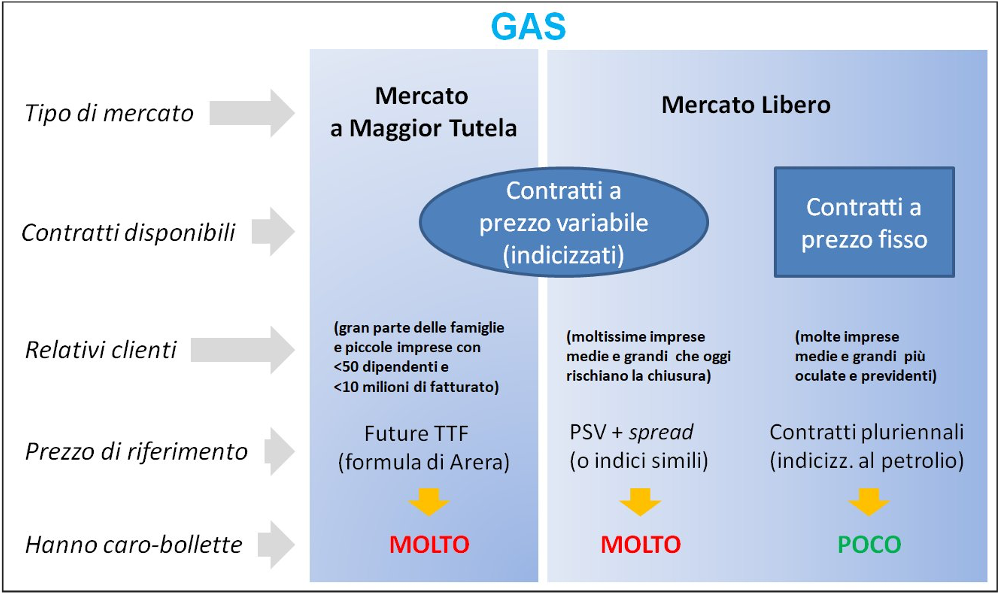

Invece, i grossisti italiani medi e piccoli che vendono il gas ai clienti finali lo acquistano in gran parte sul PSV da ENI o altri big player, perciò a prezzi legati alle quotazioni sul PSV-TTF. Di conseguenza, molti clienti finali pagano il gas naturale – la componente “materia prima” nella bolletta gas – il prezzo del PSV + uno “spread”, cioè un differenziale che rappresenta il margine di guadagno del venditore.

La stessa cosa succede, peraltro, per le bollette elettriche, dove il prezzo di riferimento è il Prezzo Unico Nazionale (PUN), legato alla Borsa elettrica italiana; per cui il prezzo della componente energia delle bollette elettriche è di solito dato da PUN + spread, e anche in questo caso lo spread varia da venditore a venditore, ed è il parametro spesso confrontato dagli utenti nella scelta di quest’ultimo.

Si noti, però, che questo prezzo di vendita vale solo per i contratti cosiddetti “a prezzo variabile” sottoscritti dai clienti finali, che di solito sono appunto indicizzati ai prezzi dell’energia sulle suddette borse. Una cosa simile succede anche per i mutui a tasso variabile: chi li stipula dovrà infatti rimborsare un tasso fissato con il criterio: Euribor + spread, dove l’Euribor è la componente variabile del tasso.

E come per i mutui esistono, in alternativa, i mutui a tasso fisso, anche per luce e gas esistono pure i contratti “a prezzo fisso” (o bloccato, di solito per 24 mesi), che sono convenienti quando si prevede una crescita dei rispettivi prezzi; e sono del tutto svincolati dal prezzo al PSV-TTF, sia perché i prezzi sono fissi sia poiché ad es. ENI vende a quei sottoscrittori il gas acquistato a basso costo con contratti pluriennali.

Mercato libero e mercato a maggior tutela: differenze e convenienza

Si noti che, nel mondo dell’energia italiano, esiste da una ventina d’anni: (1) il cosiddetto “mercato libero”, in cui il cliente finale può scegliere fra contratti luce e gas a prezzo variabile e contratti a prezzo fisso, e (2) il “mercato a maggior tutela” (in cui si trovano la maggior parte degli italiani), nel quale i contratti sono solo a prezzo variabile, ma il prezzo è fissato dall’Authority per l’energia, Arera, trimestralmente.

Arera fissa per i successivi tre mesi le tariffe di gas e luce – che dovrebbero garantire sul mercato in maggior tutela gli utenti meno esperti (famiglie e imprese piccole per fatturato e numero di dipendenti) – sulla base delle previsioni degli aumenti dei prezzi per i tre mesi seguenti; a questi si aggiungono le variazioni avute nei tre mesi precedenti con le correzioni fra prezzi stimati e prezzi effettivi.

In pratica, mentre i prezzi dei contratti a prezzo variabile di luce e gas sono indicizzati ai prezzi spot (ovvero attuali) sulle rispettive borse nazionali, le tariffe di Arera hanno come riferimento, rispettivamente, i futures (cioè i prezzi attesi fra 3 mesi) sulla Borsa elettrica italiana per l’elettricità e, per il gas, i futures sul TTF di Rotterdam, la principale borsa del gas in Europa, usata perché più liquida di quella italiana (il PSV).

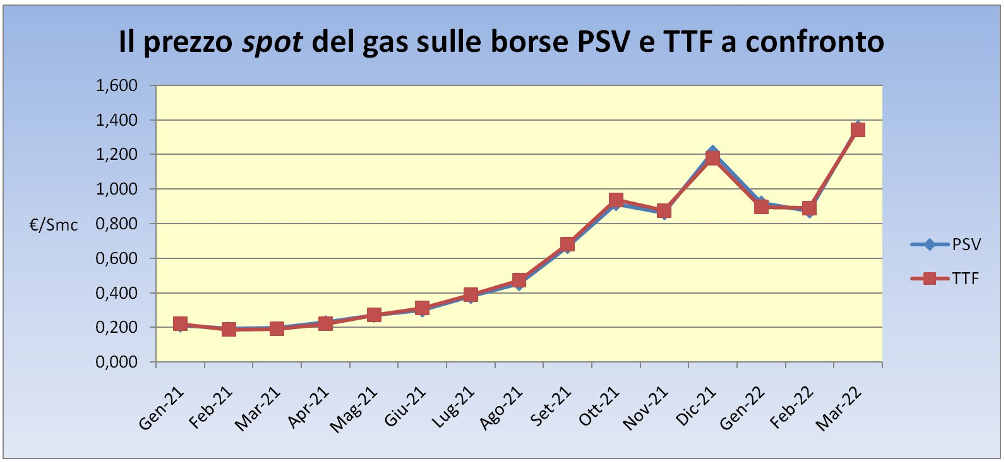

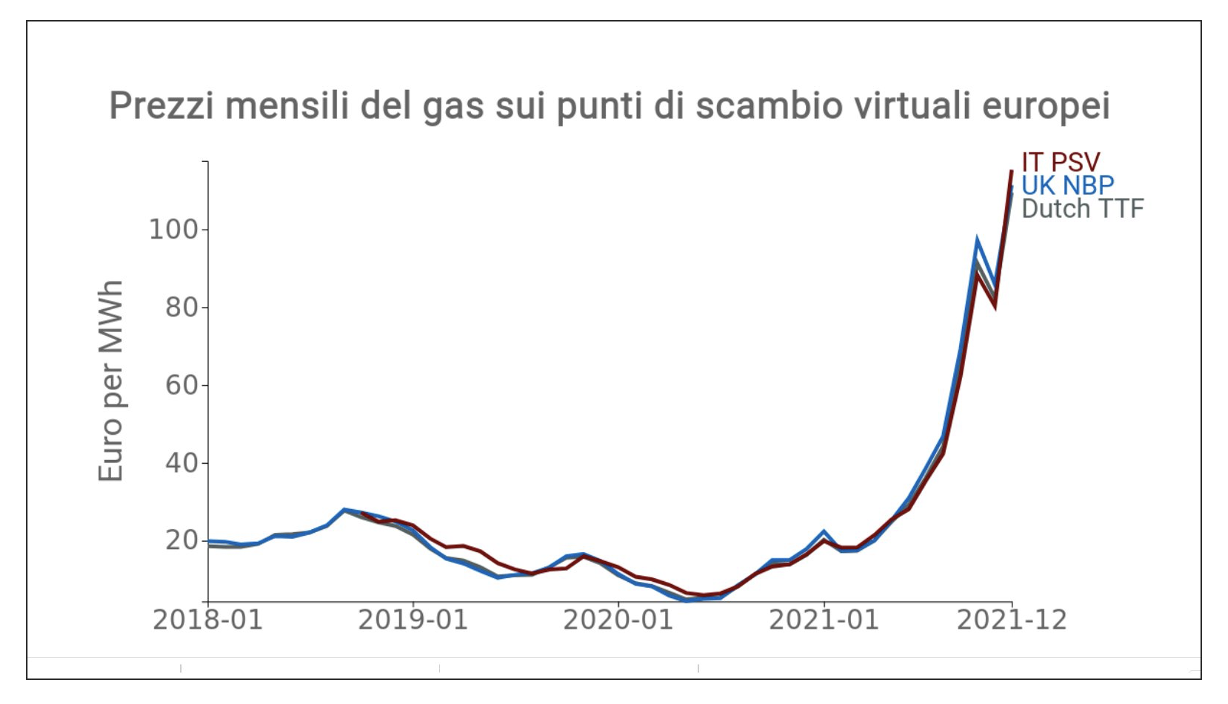

Tuttavia, come si può vedere dalla figura seguente, l’andamento nel tempo del prezzo sulla borsa del gas italiana (PSV) è del tutto analogo a quello sulla borsa olandese (TTF). Di conseguenza, legare il prezzo del gas all’una (come nelle vendite fra grossisti e nei contratti a prezzo variabile con i clienti finali) o all’altra (come nelle tariffe trimestrali fissate da Arera) in pratica non fa granché differenza.

Confronto fra l’andamento del prezzo “spot” (in pratica, attuale) del gas naturale sulla borsa italiana di riferimento (PSV) e su quella olandese (TTF). Si noti come i due prezzi viaggino strettamente “a braccetto”, e quindi indicizzare il prezzo del gas nei contratti all’uno o all’altro sia praticamente indifferente. (fonte: elaborazione degli autori su dati European Gas Spot Index e GME)

Già in un proprio rapporto del 2015 relativo agli anni 2012-13, la stessa Authority per l’energia aveva trovato (e dunque ammesso) che i clienti domestici, le partita Iva e le PMI passate al mercato libero pagavano luce e gas il 15-20% di più rispetto al mercato a maggior tutela. In effetti, le tariffe in regime di maggior tutela risultano di solito più basse di quelle sul mercato libero, ma non sempre.

Infatti, tutto dipende dall’andamento dei prezzi delle materie prime energetiche. Se i prezzi di queste ultime aumentano, un contratto a prezzo fisso (che è disponibile soltanto sul mercato libero) può consentire al sottoscrittore un risparmio rispetto a un utente in regime di maggior tutela. Il viceversa è vero quando i prezzi delle materie prime energetiche scendono, favorendo le bassissime tariffe di Arera.

Le ragioni del caro-gas in Italia: prezzi legati alle borse vs. prezzi “doganali”

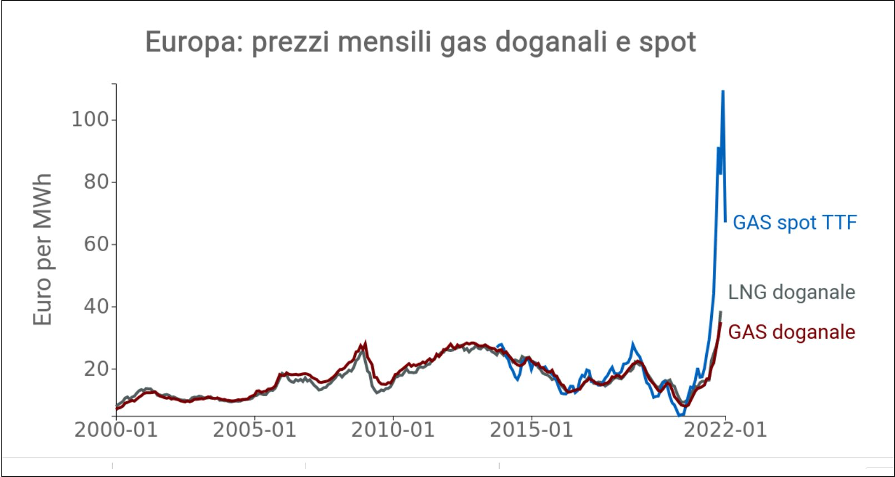

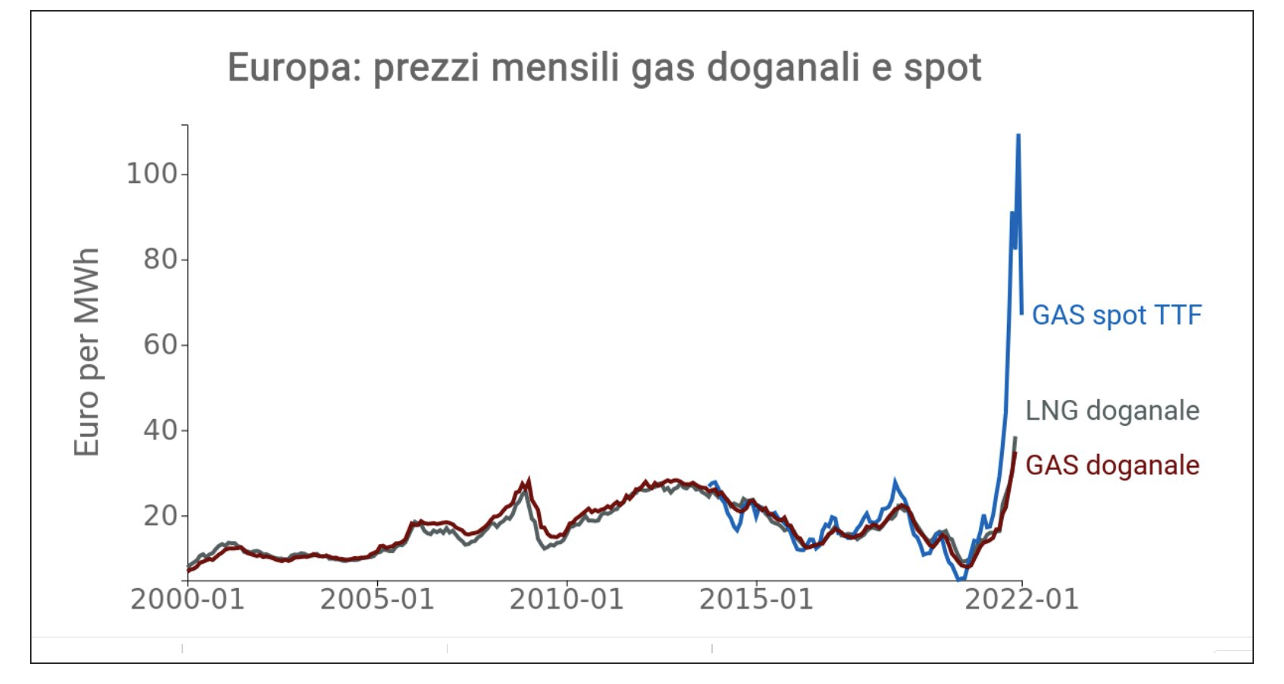

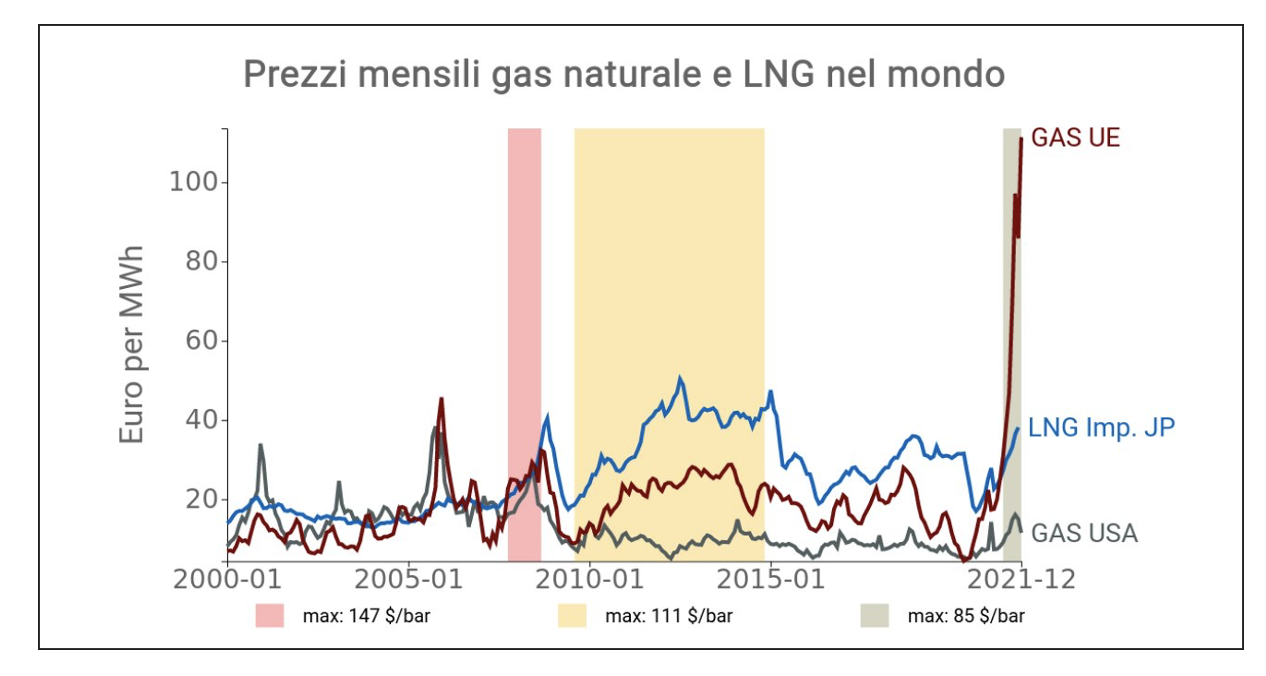

Negli ultimi vent’anni, i prezzi del mercato “spot” TTF (e quindi anche del PSV, che come visto lo replica fedelmente) erano sempre andati di pari passo con i prezzi del gas naturale cosiddetto “doganale” (cioè del gas importato dall’estero tramite metanodotti e metaniere) rilevati al passaggio delle dogane dell’Unione Europea ai fini delle accise da applicare: secondo Arera, la correlazione fra i tre prezzi (spot TTF, metano doganale, gas liquido doganale) era di ben 0,95, ovvero altissima.

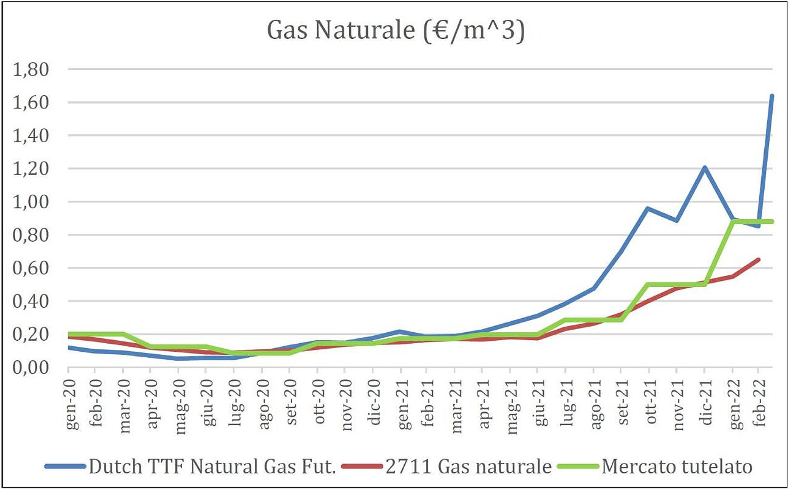

Già intorno ad aprile dello scorso anno, il prezzo dei futures del gas naturale sul TTF aveva iniziato a divergere fortemente da quello del gas naturale “2711”, che è quello “destinato alla combustione per usi civili e industriali, nonché all’autotrazione” (e come tale sottoposto ad accisa); ma è alla fine del 2021 che il prezzo del gas sul mercato TTF si separa in maniera davvero eclatante da quello dei gas doganali.

Un grafico che presenta l’evoluzione del prezzo del gas naturale da gennaio 2020 a febbraio 2022. La curva azzurra rappresenta il prezzo sul TTF olandese, la curva rossa il prezzo doganale – cioè effettivamente pagato dagli importatori italiani di gas – mentre la curva verde è un’elaborazione fatta da Arera per fissare trimestralmente il prezzo del gas per i clienti finali in regime di Maggior Tutela. (fonte: Agenzia delle Dogane e dei Monopoli, mostrato nella trasmissione “Spotlight” di RaiNews24 del 22/4/22)

Si noti come, nella figura qui sopra, la curva rossa relativa al prezzo del gas doganale – ovvero al suo prezzo reale di importazione – sia molto più regolare rispetto alla curva azzurra che mostra, invece, il prezzo del gas sui mercati finanziari e che, da aprile dello scorso anno, è letteralmente “impazzita”. L’area del grafico che sta fra la curva azzurra e quella rossa è dunque quella cosiddetta degli “extra-profitti”.

Quanto si è verificato, in fondo, non stupisce, perché da un lato (quello dei gas “doganali”), vi sono contratti relativi a consegne “fisiche” che coprono periodi anche lunghi di fornitura (pluriennali) ed esigenze reali di vendita od acquisto di gas; dall’altro (mercato spot TTF), si tratta invece di contratti a breve termine guidati da obiettivi di rendimento, in altre parole da pura speculazione finanziaria.

Inoltre, a differenza delle normali borse, il PSV e il TTF non sono borse regolamentate: si tratta infatti di mercati cosiddetti OTC (Over The Counter), in cui le transazioni si effettuano sulla base di contratti bilaterali. Dunque, non possono essere assimilati alla Borsa elettrica o alle borse azionarie, con tutte le conseguenze che ne derivano e che sono ora chiare a tutti (ad es. la possibilità di manipolazione, resa facile soprattutto in periodi di scarsi scambi borsistici in termini di volumi trattati).

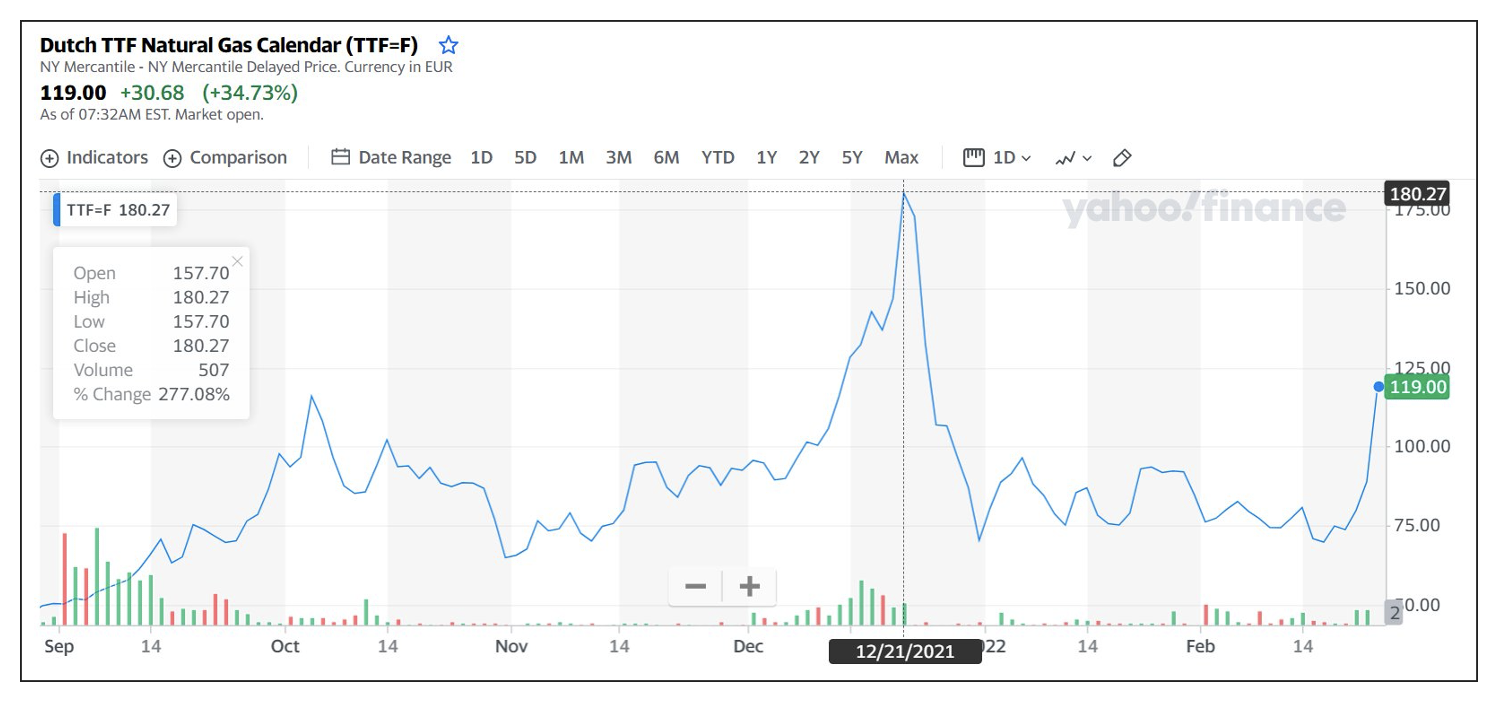

In pratica, negli ultimi mesi l’impatto sulle bollette dei clienti finali è stato enorme, poiché a dicembre scorso il prezzo mensile del gas al TTF superava i 100 €/MWh (mentre quello giornaliero è arrivato addirittura a 180 €/MWh), un aumento di circa 10 volte rispetto al prezzo di giugno 2021, cioè di appena 6 mesi prima; e, soprattutto, mentre fino ad aprile 2021 il prezzo al TTF e quello doganale erano quasi uguali, a dicembre il prezzo del gas al TTF risultava quasi triplo rispetto a quello doganale.

Sebbene il prezzo della componente energia incida grosso modo per circa la metà sulle bollette dei clienti domestici, esso impatta in maniera ben più rilevante sulle bollette delle imprese medio-grandi e delle attività più energivore, con il risultato che questi enormi aumenti di prezzo si sono trasferiti in maniera pesante sul “totale a pagare” della loro bolletta, come ben sappiamo dalle cronache.

Un sistema da riformare subito insieme a quello della Borsa elettrica

Nelle scorse settimane, si è discusso molto sulle possibili ragioni di quest’anomalia senza precedenti. Qualcuno ha tirato in ballo un possibile “cartello” fra i principali player del gas europei, ma i principali investitori sul mercato TTF sono normalmente i più grandi trader di materie prime (Vitol, Trafigura, Glencore) e le grandi società finanziarie di Wall Street (Morgan Stanley, Goldman Sachs).

Pertanto, queste entità hanno una potenza economica e “di fuoco” verosimilmente assai maggiore per manipolare – deliberatamente o meno – il mercato, operando di fatto come cosiddette “mani forti”. Il seguente grafico, che mostra i “volumi” trattati sul TTF negli ultimi mesi, fa vedere che i volumi a un certo punto sono crollati, segno che tutti i “big” che volevano investire sul gas l’avevano ormai fatto.

L’andamento del prezzo del gas sul TTF olandese, con i relativi volumi di scambio (le barre verticali verdi rappresentano gli acquisti, mentre le rosse sono le vendite). Si noti come verso la fine di settembre i volumi in questione siano enormemente diminuiti (per tutto il periodo evidenziato dal riquadro marrone che abbiamo aggiunto), per cui il prezzo del gas (usato come riferimento per molti contratti dei clienti finali italiani) era facilmente alterato anche da scambi relativamente modesti.

Quando i volumi di scambio sono piccoli, bastano pochi acquisti per alterare (ad es. far crescere) in maniera significativa i prezzi su un dato mercato, per cui questo potrebbe spiegare l’accaduto senza ipotizzare necessariamente del dolo. Ma, al tempo stesso, ciò mostra che questo meccanismo di formazione del prezzo del gas per il cliente finale è del tutto fuori controllo e dunque va quanto prima cambiato.

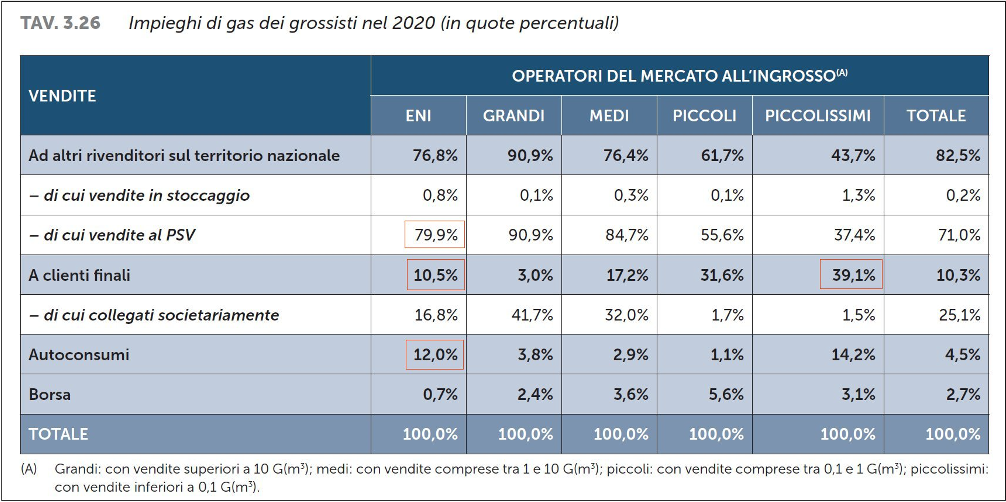

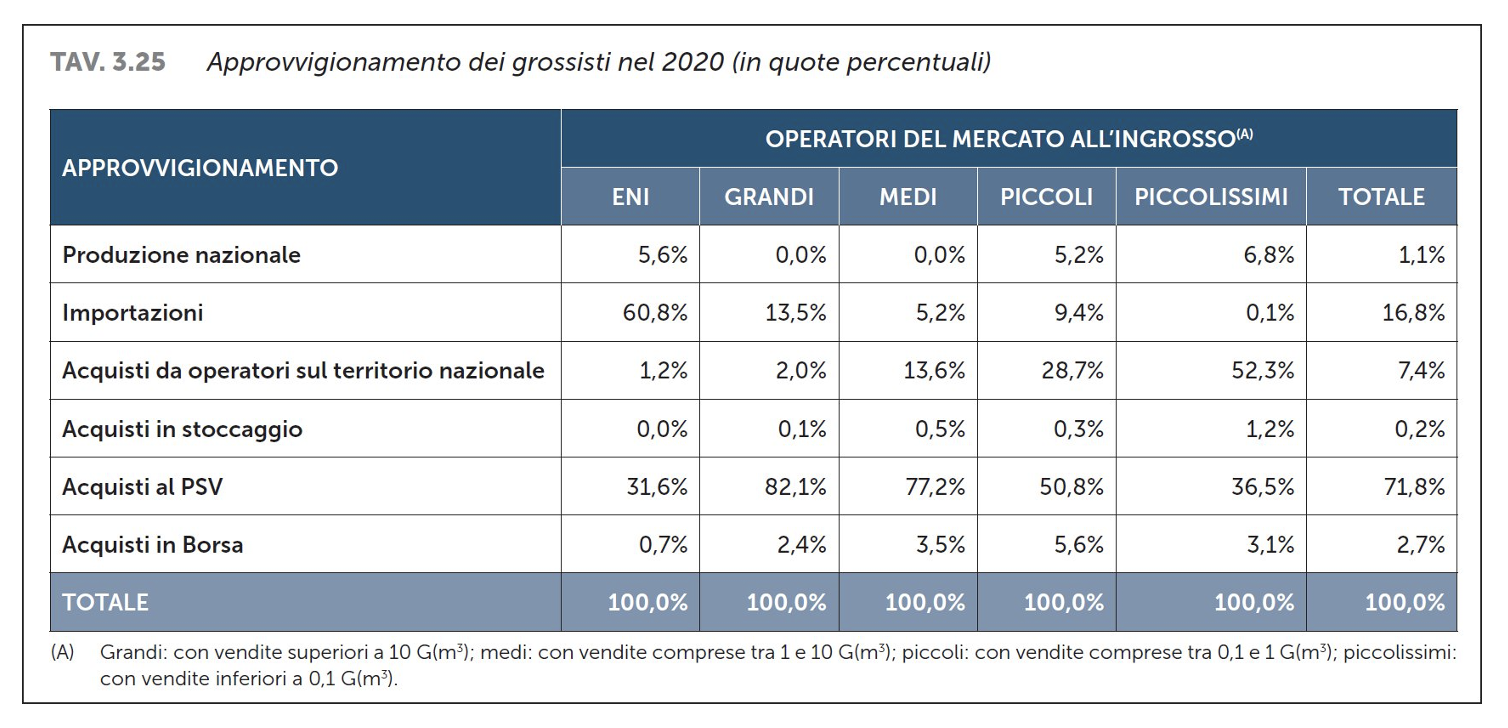

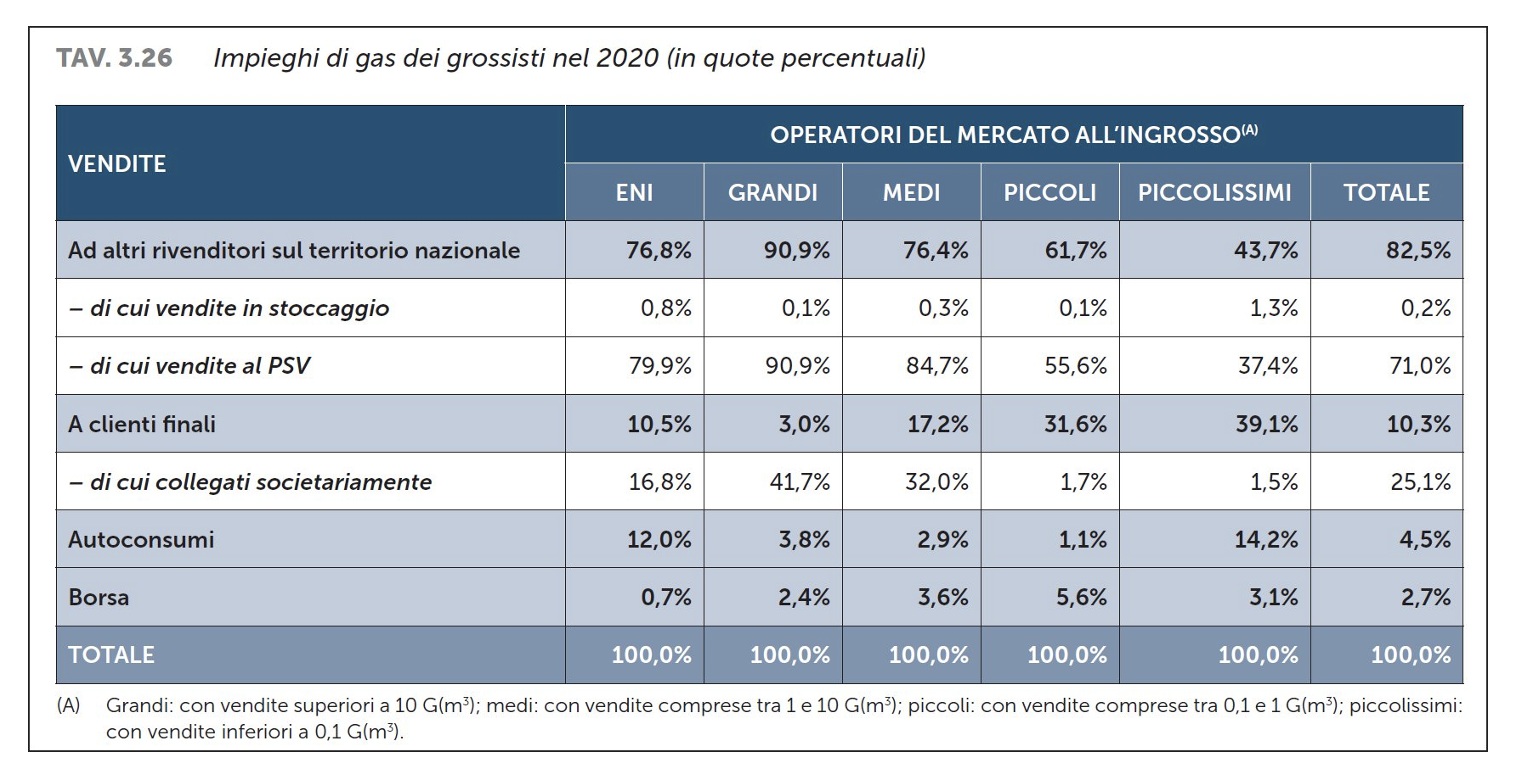

ENI impiega il 12% del gas importato per l’autoconsumo (in pratica, per produrre energia elettrica), il 10% lo vende ai propri clienti finali, mentre il grosso – ovvero il restante 78% – lo vende ad altri grossisti italiani sul PSV, cioè a prezzi tipicamente molto più alti di quelli dei contratti pluriennali con cui lo acquista, realizzando così oggi un enorme “extra-gettito” (miliardi di euro in pochi mesi) non giustificato, ed i cui impatti sono evidenti negli utili atipici del 2021 [6].

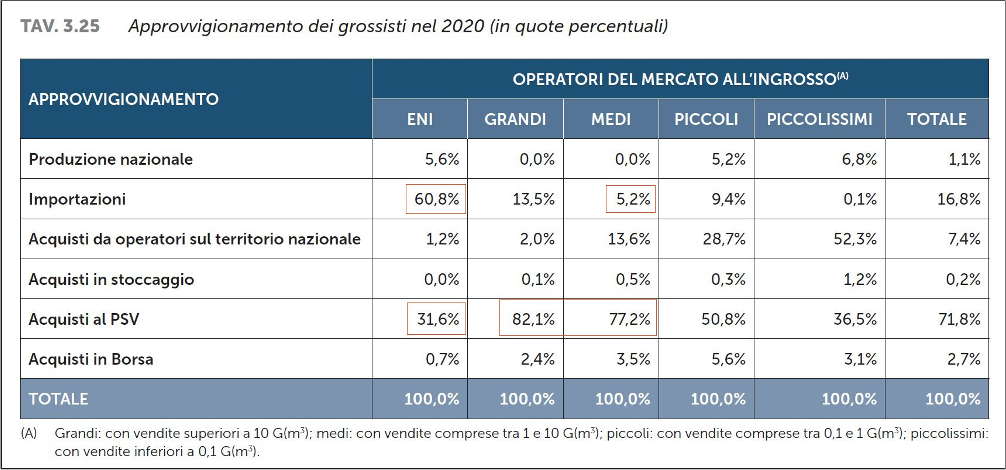

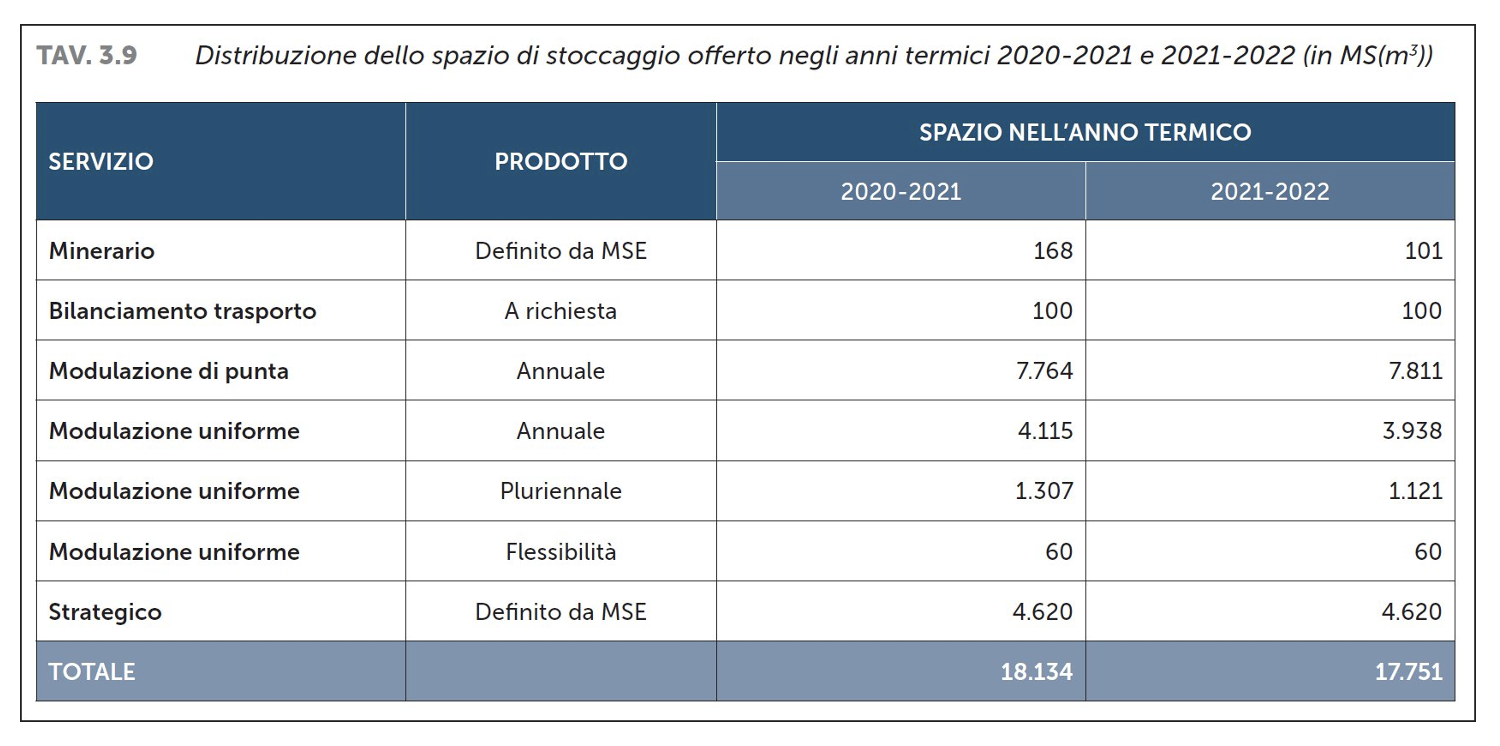

Nella tabella in alto, sono mostrati gli impieghi di gas di ENI e dei grossisti italiani nel 2020. Si noti come gli operatori più grandi del mercato all’ingrosso vendano soprattutto ad altri operatori più piccoli (sul PSV ai relativi prezzi), mentre gli operatori piccolissimi vendono soprattutto ai clienti finali, come risulta chiaramente se si guarda la tabella in basso, relativa all’approvvigionamento di gas dei grossisti italiani nel 2020. Da questa seconda tabella si vede che ENI si approvvigiona sul PSV per circa il 32% del suo gas, mentre i grossisti grandi e medi per circa l’80%, per cui il loro approvvigionamento tramite importazioni dall’estero è sostanzialmente marginale e di fatto limitato a pochissimi grandi player, come ad es. Enel, Edison, etc. (fonte: ARERA, Relazione annuale – Stato dei servizi 2020)

Come si può scoprire dalle precedenti tabelle, ENI acquista circa 2/3 del gas naturale di cui si approvvigiona con dei contratti pluriennali (dunque a prezzi “bassi”) e 1/3 a prezzi “alti” (sul PSV-TTF). Viceversa, vende a prezzi “alti” (a clienti finali e altri grossisti) circa i 2/3 del totale di gas acquistato, per cui su almeno 1/3 del gas acquistato può lucrare degli extra-profitti enormi (dell’ordine di vari miliardi nel solo 2021).

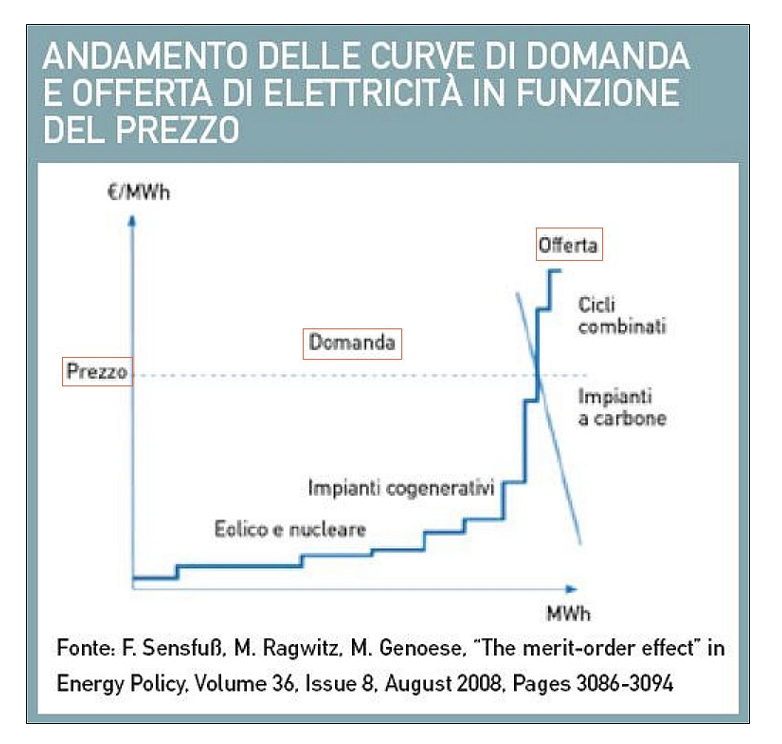

Purtroppo, distorsioni non meno gravi si verificano sulla Borsa elettrica, dove da circa 20 anni le offerte di energia elettrica vengono accettate in ordine di prezzo crescente, fino a quando la loro somma in termini di kWh arriva a soddisfare la domanda, dopodiché il prezzo del kWh dell’ultimo offerente accettato (quindi quello più alto) viene attribuito a tutte le offerte: è il cosiddetto criterio del marginal price [3].

In pratica, il Prezzo Unico Nazionale (PUN) rilevato sulla Borsa elettrica è il risultato di aste che coprono la richiesta di energia prevista, ora per ora, con l’elettricità offerta da vari operatori (Enel Energia, A2A, Acea, Sorgenia, etc.). Nelle aste si accetta, cioè si “dispaccia”, prima l’offerta più economica e poi, via via, i “pacchetti” più cari, fino a coprire tutto il fabbisogno giornaliero.

Dunque sulla Borsa elettrica – dove nasce il già citato PUN, ovvero il prezzo di circa i 2/3 dell’elettricità venduta in Italia – il prezzo a MWh dipende dalla fonte più cara selezionata (anziché da una media pesata sulle varie fonti selezionate), per cui i produttori di energie rinnovabili (e pulite), già premiati con incentivi appositi del Governo, realizzano un “extra-gettito” anche in questo caso non giustificato.

Perché occorre cambiare subito i meccanismi attuali di formazione del prezzo

Per ogni metro cubo di gas naturale scambiato fisicamente nel mondo reale, oggi sui mercati finanziari ne vengono scambiati almeno 10, attraverso successivi passaggi tra compagnie produttrici-importatrici (o grandissimi importatori internazionali) e grossisti grandi e medi e dettaglianti.

Così le decisioni prese dai grandi investitori influenzano ogni giorno il prezzo del gas – sia per i clienti finali con contratto in regime di Maggior Tutela (in virtù dell’algoritmo usato da Arera per la fissazione della componente Gas naturale) sia per i clienti finali con contratti sul mercato libero del tipo a prezzo variabile – da anni non è più legato a quello dei contratti pluriennali con i Paesi fornitori da cui originano i gasdotti che arrivano in Italia.

La serie storica dimostra che il prezzo del gas “finanziario” è sempre stato prossimo al valore del gas doganale, cioè al valore realmente pagato per il gas. Ma, come abbiamo visto in precedenza, un anno fa è cambiato tutto: il prezzo sul mercato TTF legato alla speculazione finanziaria si è distaccato sempre più dal prezzo doganale – ovvero da quello reale – “impazzendo” e ripercuotendosi sulle nostre bollette [2].

I prezzi mensili del gas naturale in Europa sul mercato “spot” TTF confrontati con i prezzi dei gas “doganali” (importati con metanodotti e metaniere) rilevati al passaggio delle dogane dell’Unione Europea. Qui il picco del gas naturale al TTF è più basso rispetto ai picchi giornalieri perché si tratta di una media mensile, ma è pur sempre un aumento di circa 10 volte rispetto al prezzo di giugno 2020. (figura tratta dall’analisi di Bidoia L., “Le speculazioni che hanno stravolto il mercato del gas europeo”, pricepedia.it, 31 dicembre 2022)

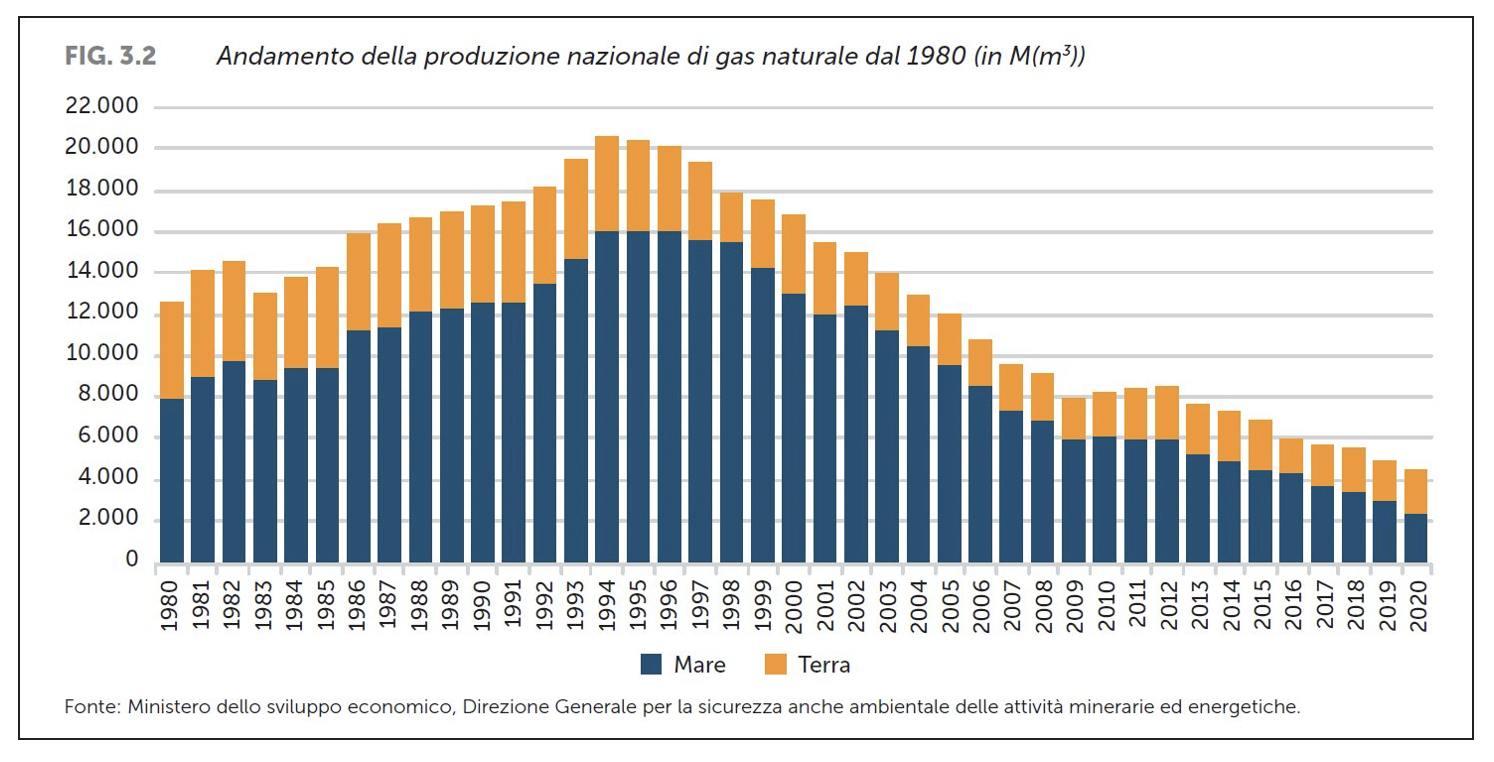

Inoltre, il meccanismo attuale che lega il prezzo del gas – per i clienti finali con contratti in regime di Maggior Tutela (ma di fatto anche per quelli sul mercato libero con contratti a prezzo variabile) – al prezzo sul TTF olandese ci espone a una doppia dipendenza dall’estero: la prima per la materia prima (poiché l’Italia importa attualmente il 97% del gas che utilizza) e la seconda per il prezzo del gas, giacché i prezzi su tale borsa salgono, appunto, per la speculazione degli investitori (in prevalenza stranieri).

Se non si interviene subito cambiando i meccanismi di fissazione del prezzo di gas ed elettricità per i clienti finali, si rischia in tempi brevi una sorta di “estinzione di massa” delle imprese italiane: in particolare di quelle manifatturiere e di tutte le attività più energivore, che non sono necessariamente attività produttive (si pensi ad es. alle lavanderie, ai supermercati con i tanti frigoriferi, etc.).

Infatti, se il costo dell’energia sale al punto da rimanere per un prolungato periodo di tempo al di sopra di una determinata soglia critica (che varia da settore merceologico a settore merceologico e da azienda ad azienda), non ci sono accantonamenti o “spalle forti” che tengano: in molti casi, potrebbero essere sufficienti soli 2-3 mesi oltre soglia per mettere l’attività fuori gioco e portarla al fallimento.

Ciò è ancor più vero per il settore manifatturiero, nel quale il costo dell’energia usata per le lavorazioni è solo una delle 5 componenti del prezzo finale di un prodotto, insieme al costo delle materie prime, al costo dei trasporti per la consegna dei prodotti, al costo della manodopera ed al margine di guadagno. Poiché anche i costi di materie prime e carburanti sono in crescita, il margine di guadagno presto si azzera.

Usando quindi un’efficace metafora, è un po’ come se una città subisse un’inondazione al punto che il livello dell’acqua sommerge sempre più i vari negozi non per 1-2 giorni, bensì per mesi. È evidente che – chi prima e chi dopo – questi negozi a un certo punto chiuderebbero. Le misure prese fin qui dal Governo sono utili quanto delle dighe di cartone contro l’acqua, o come il voler tirar via l’acqua a mano con dei secchi.

Il fatto che le prime a fallire siano le imprese più energivore – di fatto, una sorta di “specie sentinella” che avvisano dell’inizio dell’estinzione di massa – fa sì che il processo sia graduale abbastanza da rischiare di sottovalutarne la gravità, secondo il famoso principio della rana bollita di Noam Chomsky. Un’eventuale rinuncia al gas russo, tuttavia, accelererebbe il processo in modo drammatico e irreversibile.

Qual è la mossa più importante che Draghi e Cingolani dovrebbero fare?

Attualmente ci troviamo in una situazione che negli scacchi si chiama “zugzwang”, cioè “il giocatore è obbligato a muovere sapendo che qualsiasi cosa faccia è costretto a subire lo scacco matto oppure una perdita di materiale, immediata o a breve termine”. Il fatto che tocchi al Governo muovere e che tutte le mosse a disposizione conducano a delle perdite non significa, però, che non vi sia una mossa migliore.

Infatti, come il lettore avrà capito, il problema del caro-bollette (presente e futuro) non si può risolvere – al fine di mitigarne i danni sul tessuto economico – se non si cambia con estrema rapidità i meccanismi di fissazione dei prezzi del gas naturale e dell’elettricità. Tutte le altre mosse portano allo scacco matto ed a perdite ingenti: in altre parole, sono fumo negli occhi, un palliativo che non risolve un bel niente.

Ad esempio l’idea fatta circolare, nelle scorse settimane, da parte del Governo, di porre un tetto europeo ai prezzi del gas – nei confronti del quale Germania e Olanda hanno detto “no” – sarebbe solo una sorta di “lasciapassare” per l’aumento definitivo dei prezzi. Infatti, i prezzi insostenibili di oggi sono 5 volte i prezzi di un anno fa, per cui “i buoi sono già scappati” e porre un tetto a un livello così elevato (od anche intermedio) è del tutto inutile: basti considerare ad es. che i prezzi dei contratti di approvvigionamento di lungo e lunghissimo termine sono assistiti da clausole revisionali.

Qual è dunque la mossa migliore che ha il Governo? Per quanto riguarda il gas, è quella di sostituire l’indicizzazione attualmente basata sulle (imprevedibili e opache) borse del gas con un meccanismo del tutto diverso, legato ai “prezzi doganali” (ovvero reali), cioè a quelli dei contratti pluriennali stipulati dagli importatori italiani (metanodotti) e alle consegne fisiche di gas naturale liquido (GNL).

Il ministro Cingolani ha più volte sottolineato pubblicamente come il fatto che i prezzi dei contratti pluriennali – frutto di accordi bilaterali fra aziende – siano secretati costituisca un ostacolo insormontabile all’attuazione di un meccanismo basato su tali prezzi. Ma in realtà non è così, come ha di recente spiegato Marcello Minenna, direttore generale dell’Agenzia delle Dogane e dei Monopoli.

Infatti, nella trasmissione “Spotlight” di RaiNews24 del 22 aprile, dal titolo “La stangata”, il giornalista Luca Gaballo ha realizzato uno scoop, perché l’intervistato Minenna ha rivelato come sia oggi possibile passare a un meccanismo di formazione del prezzo del gas basato sui prezzi reali dei flussi fisici di questa materia prima, e non più su quelli di piattaforme finanziarie non regolamentate e per nulla trasparenti.

Marcello Minenna mentre spiega a Luca Gaballo il possibile intervento per ridurre il caro-bollette.

Come osserva Minenna, «nel momento in cui ci sono grandi flussi di liquidità disponibili sui mercati finanziari – e questo è l’effetto dei vari interventi di stabilizzazione dell’economia che si sono svolti per via delle crisi finanziarie globali e anche della pandemia – è chiaro che i mercati finanziari rischiano di incorporare molta più volatilità del mercato reale. Occorre dunque prendere atto di tale situazione».

«Si dovrebbe riorientare il mercato reale verso gli approvvigionamenti reali» è la semplice soluzione che Minenna propone. Semplice perché potrebbe essere implementata proprio grazie all’Agenzia che dirige, e che effettua la registrazione puntuale e verificata degli scambi di gas che avvengono nel mondo fisico. Grazie ai computer e alla digitalizzazione, quindi, oggi per la prima volta questo si può fare.

Implementazione pratica della soluzione di Minenna e chi ne beneficia

Come spiega ancora Minenna [4]: «in passato, anche per limiti dovuti ai sistemi informatici – parliamo di milioni di dichiarazioni doganali – c’erano dei tempi di rilevazione e di elaborazione, correzione del dato tali per cui il dato delle importazioni di gas del 1° di marzo era disponibile, sotto forma di dato medio certificato, magari verso metà aprile. Oggi, con la transizione digitale, questi tempi si sono molto ridotti».

Pertanto, conclude Minenna, «questi dati di approvvigionamento possono essere un punto di riferimento”, ad es. per la formazione del prezzo di vendita del gas naturale ai clienti finali, e in particolare per i contratti indicizzati. A questo punto occorrerebbe, in uno dei prossimi decreti sul caro-bollette, un emendamento che introduca l’ancoraggio del prezzo del gas fissato da Arera al mercato reale, non più al TTF.

Svincolare il prezzo del gas in bolletta dall’indice TTF è anche quanto chiesto dai senatori del Movimento 5 Stelle in una mozione a prima firma Pesco, depositata in Senato il 17 marzo [5]. «In questo momento”, sostengono giustamente i senatori nella mozione, “l’ancoraggio al TTF è l’elemento che più di tutti sta determinando l’aumento delle bollette del gas naturale per gli utenti in regime di maggior tutela».

La cosa interessante, sottolineata da Luca Gaballo, è che per realizzare questo ancoraggio con il metodo suggerito da Minenna «non serve conoscere i dettagli segreti degli accordi commerciali stipulati da ENI o da altri importatori: basta la media delle fatture pagate su cui l’Agenzia delle Dogane calcola l’accisa”. E ricorda che “non è solo una questione di equità: è in ballo la sicurezza energetica del nostro Paese».

Dunque, problema risolto? No, perché i clienti finali in regime di maggior tutela che usufruiscono delle tariffe fissate da Arera sono soltanto la maggior parte delle famiglie italiane e una parte delle imprese con un numero di dipendenti inferiori a 50 e un fatturato annuo inferiore a 10 milioni di euro. E comunque entrambi questi soggetti dovranno passare anch’essi al mercato libero entro il 31 dicembre 2023.

Detto in altre parole, rimangono fuori da questa possibile riforma i clienti del mercato libero che hanno contratti a prezzo variabile sostanzialmente indicizzati al PSV + uno spread, che comprendono – molto verosimilmente – la maggior parte delle piccole, medie e grandi imprese italiane. Nessuna riforma, infatti, è prevista per questo tipo di clienti, che sono proprio quelli più “a rischio estinzione”.

Pare quindi evidente che questo del Parlamento sia l’ennesimo intervento palliativo, che non risolve il problema alla radice e che mostra come i politici ed i legislatori non abbiano capito a fondo né il problema né l’enorme posta in palio. Per comprendere perché oggi siamo in questa situazione, giova probabilmente ripercorrere quello che è successo negli ultimi decenni nel mercato dell’energia.

Un quadro riassuntivo della situazione illustrata nel testo. Come si vede, le proposte di riforma proposte finora si riferiscono solo al meccanismo di fissazione del prezzo del gas nel mercato di maggior tutela, che però non impatta sulle medie e grandi imprese (nonché sulle piccole con più di 50 dipendenti e 10 milioni di fatturato), giacchè tutte queste sono state costrette a passare al mercato libero entro il 31 dicembre 2020.

Perché occorre ritornare a importare il gas con contratti pluriennali

Prima della liberalizzazione del mercato dell’energia, in Italia vi era un monopolio, con due fornitori pubblici di luce (Enel) e gas (ENI). Quest’ultimo acquistava il gas importato dall’estero con contratti pluriennali. Nel 1999, con il Decreto Bersani che ha liberalizzato il mercato dell’energia, si è voluto smantellare tale monopolio e favorire la nascita della concorrenza, con l’obiettivo di avere prezzi più bassi.

Sono così nate la Borsa elettrica italiana (istituita nel 2004, un anno dopo la nascita del TTF a Rotterdam) e la Borsa del gas (istituita nel 2007 ma partita con il PSV nel 2010), mentre i fornitori di energia ed i grossisti si sono via via moltiplicati di numero, e oggi superano abbondantemente i 200 in entrambi i tipi di fornitura (luce e gas). Ma possiamo dire che ciò ha comportato un risparmio per l’utente finale?

Evidentemente in generale no, dato che sostanzialmente ciò che è successo è che si è passati sempre più dall’acquisto del gas attraverso contratti pluriennali all’acquisto tramite le neonate borse, dove i prezzi ora (da un anno a questa parte) non riflettono più i prezzi doganali (e dunque quelli dei contratti pluriennali), bensì sono molto più alti. Dunque, è necessario porre con urgenza rimedio a questa situazione.

Il modo più logico è, semplicemente, quello di tornare il più possibile indietro, allo status quo ante, per quanto sia ovviamente irrealistico pensare di rimettere il genio nella lampada, ovvero ritornare a un monopolio statale. Il punto chiave è che bisogna tornare a dei prezzi non solo agganciati ai prezzi di importazione reali, ma soprattutto tornare a importare il gas con contratti pluriennali.

Per la verità, ENI (che acquista circa il 47% del gas importato dall’Italia) si approvvigiona già per circa il 60% con importazioni a lungo termine (a basso prezzo), ma gli altri grossisti operanti sul mercato italiano si approvvigionano di gas in buona parte sul PSV (ai relativi prezzi). Quindi non c’è più un ampio uso dei contratti pluriennali, che oggi sono alla portata solo di pochissimi grandi player nostrani.

Il Governo dovrebbe pertanto incentivare l’acquisto del gas con contratti “Take or Pay”, alla stregua di quanto fa da sempre ENI (che è controllata al 30% dallo Stato). L’espressione “take or pay” indica semplicemente una clausola applicata ai contratti di fornitura di lungo periodo, la quale implica un impegno da parte della compagnia acquirente a prelevare un certo quantitativo di gas naturale in un certo lasso di tempo. Se l’acquirente non ritira la quantità di gas concordata, con il Take or Pay la paga ugualmente.

Per poter fare questo, però, vanno parallelamente semplificate le procedure e gli obblighi da parte degli importatori, che molto rischiano nelle transazioni fisiche di import ed export. Per questa ragione, già nel 2012 l’ENI considerava questo tipo di accordi di medio-lungo periodo (con i produttori di gas che assicurano gran parte delle forniture al nostro Paese) troppo onerosi e acquistava parte del suo gas sul PSV (cosa che le consente anche di diminuire i propri rischi e di giustificare la vendita del suo gas a prezzi legati al PSV).

Ma, siccome questi contratti sono strategici per la sicurezza energetica nazionale, ENI pretendeva che a farsene carico fossero lo Stato e i cittadini, attraverso le bollette. L’Authority per l’energia rimandava la questione all’allora Governo Monti, che nel maxi-decreto sulle liberalizzazioni del gennaio 2012 ha stabilito (nell’art. 16) che il prezzo del gas per il mercato a Maggior Tutela debba essere calcolato dall’Authority tenendo conto (pro quota) anche dei mercati spot (cioè giornalieri) del gas e non solo dei contratti pluriennali Take or Pay (agganciati al prezzo del petrolio), come invece accaduto fino ad allora [8].

Ciò all’epoca sembrava sensato, perché in quel periodo il prezzo del gas importato dalla Russia in Italia con contratti di approvvigionamento a lungo termine era di 34 centesimi, mentre quello “spot” in Olanda (sul TTF, il mercato di riferimento) era di soli 21 centesimi [9]. Ma all’epoca era così solo perché c’era la crisi (non a caso, qualcosa di simile – cioè un prezzo di borsa più basso di quello dei contratti pluriennali – si è ripetuto durante la pandemia, quando i prezzi alla borsa del gas sono crollati): per esempio, nel 2004 il prezzo in Italia era di 30 centesimi e quello spot sul TTF era di 70, cioè il prezzo di borsa era più del doppio».

In realtà Davide Tabarelli, presidente di Nomisma Energia, segnalò subito che il nuovo sistema introdotto dal Governo Monti non avrebbe fatto calare i prezzi nelle bollette [9]: «Il nuovo sistema farà pesare il mercato spot ad es. al 10% e questo in teoria farà calare il prezzo della materia prima, diciamo, da 34 a 32 centesimi. Ma come fa una compagnia a essere obbligata per decreto a vendere a 32 se i contratti con il fornitore sono a 34? Un conto sarebbe dire alle compagnie di fare dei contratti che impongano un X per cento di “spot”, ma mettere solo un parametro di prezzo a posteriori che senso ha?».

Si noti che, dal 2013, il prezzo del gas (inteso come la componente energia in bolletta) per i clienti finali con contratti sul mercato di Maggior Tutela è stato agganciato da Arera interamente al prezzo dei future sul TTF [10], quindi slegandolo del tutto dal prezzo dei contratti pluriennali e ponendo le basi per il disastro attuale a cui ora bisogna cercare – il più rapidamente possibile – di porre rimedio.

E oggi anche le offerte PLACET (cioè “a Prezzo Libero A Condizioni Equiparate di Tutela”) per i clienti finali, che tutti i fornitori sul mercato libero sono (da alcuni anni) obbligati a inserire fra i contratti che il cliente può scegliere, “prevedono un prezzo indicizzato al TTF determinato in ogni trimestre come media aritmetica delle quotazioni forward trimestrali OTC relative al trimestre in questione, presso l’hub TTF, rilevate da ICIS-Heren con riferimento al secondo mese solare antecedente il medesimo trimestre” [11].

Gli altri interventi che occorrerebbe attuare con urgenza sul versante del gas

Fondamentale, per poter abbassare le bollette dei clienti finali italiani rispetto al costo del gas, è anche comprendere che l’Italia non dovrebbe avere solo un grande importatore (ENI), ma occorrerebbe dividere il mercato dell’importazione su decine di operatori, realizzando una vera concorrenza sul fronte degli accordi bilaterali pluriennali (con prezzi a basso costo) e svincolandosi sempre più dalle borse (PSV, TTF). Il tutto tenuto conto di quanto segue.

Di fatto, per far si che si ritorni all’uso generalizzato di contratti pluriennali (che hanno tipicamente prezzi indicizzati al prezzo del petrolio greggio), sarebbe innanzitutto necessario: (1) fissare delle quote massime di importazione di gas per i grandi player non produttori di gas (escluse, quindi, le grandi compagnie del gas che godono di contratti pluriennali solo in virtù dei loro progetti di investimento in ricerca, pompaggio e trasporto del gas), affinché anche altri grossisti possano fare tali contratti; (2) spingere i player italiani (ad esempio, tramite una premialità fiscale) ad aumentare la quota di gas importato con contratti a medio e lungo termine.

Inoltre, poiché in regime di concorrenza niente garantisce che i prezzi di vendita ai clienti finali sarebbero agganciati ai prezzi dei contratti pluriennali – se non forse per i contratti a prezzo fisso – occorrerebbe (3) legare i prezzi dei contratti a prezzo variabile a quelli dei contratti pluriennali, verosimilmente con un meccanismo tipo quello illustrato da Minenna, ma imposto anche al mercato libero.

Ovviamente, sul mercato libero i singoli operatori / grossisti potrebbero poi aggiungere, per i contratti a prezzo variabile, un proprio spread (come avviene già oggi). Quella che cambierebbe sarebbe quindi solo la componente indicizzata del prezzo, che oggi è legata a una borsa e che in un prossimo futuro dovrebbe essere invece legata sostanzialmente ai prezzi di importazione reali della materia prima.

Non dovrebbe sfuggire, quindi, che la soluzione del problema caro-bollette del gas vada cercata in una real politik che tuteli per davvero imprese e famiglie. Non pensiamo proprio che, in questo “nuovo mondo” in cui siamo entrati, ci potrebbe essere spazio per la pura operatività di trading da parte della finanza speculativa. Ciò in quanto potrebbe presto mancare persino la capacità fisica di prodotto, specie nel caso che esca di scena la Russia. In tal caso la pressione sui prezzi salirebbe alle stelle.

In conclusione, solo intervenendo sul meccanismo di fissazione del prezzo di tutti i clienti finali con contratti oggi indicizzati al PSV o al TTF – che nel caso delle imprese sono ormai per la quasi totalità sottoscritti sul mercato libero – ci si può svincolare dai prezzi non reali delle borse del gas. Basti pensare che, già all’indomani dell’apertura della borsa del gas, il costo della materia prima quasi raddoppiò.

Dato però che, realisticamente, è improbabile che un Governo come quello italiano – già dimostratosi inadeguato rispetto ad altri paesi (come ad es. la Spagna e il Regno Unito) nel gestire la pandemia sulla base delle evidenze fornite dalla letteratura scientifica – possa cambiare in poco tempo i meccanismi di fissazione del prezzo del gas nelle bollette, ben venga nel frattempo la tassazione degli extraprofitti realizzati dalle compagnie energetiche, purché non sia fatta certamente alle aliquote attuali (10%) e nemmeno a quella del 25% di cui oggi si vocifera sui media [12], bensì almeno dell’80%, con successiva immediata ridistribuzione fra tutti i clienti finali più colpiti di questi extraprofitti lucrati.

Sulle bollette elettriche si somma un secondo effetto che amplifica il primo

Naturalmente, occorrerebbe intervenire anche sul versante “luce”, cambiando l’attuale meccanismo di fissazione del prezzo sulla Borsa elettrica, che andava bene trent’anni fa, quando le rinnovabili avevano una quota marginale, ma certamente non più oggi. A causa del criterio oggi usato – quello del prezzo marginale illustrato in precedenza – i produttori di energie rinnovabili fanno extra-profitti à gogo.

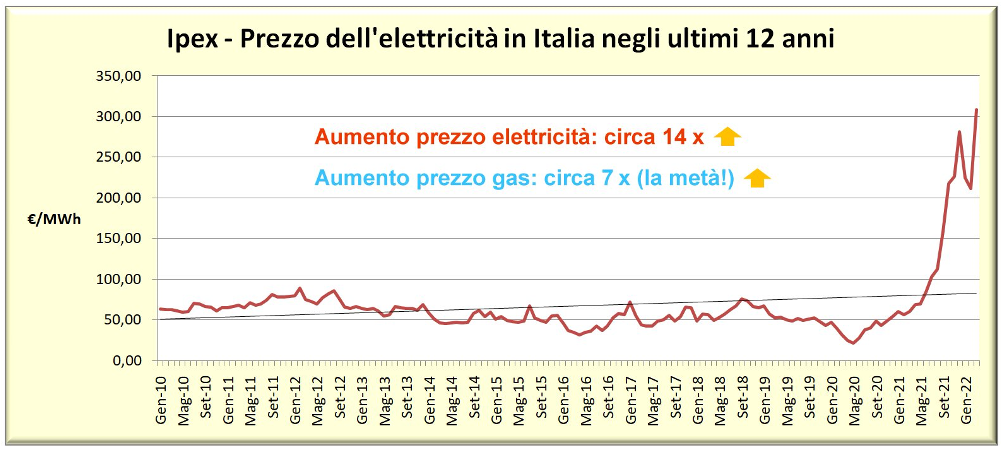

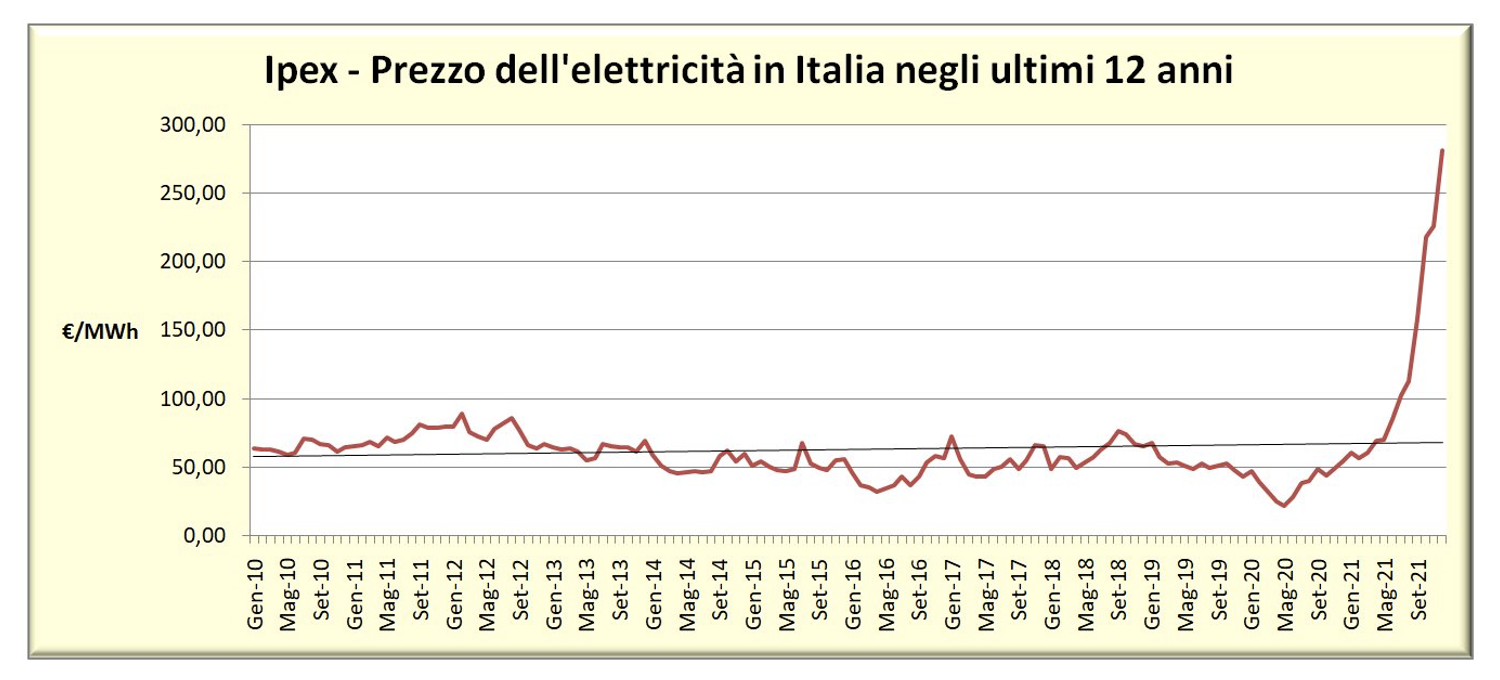

I prezzi medi mensili dell’indice Ipex (Italian Power Exchange), cioè della Borsa elettrica italiana. Anche il prezzo dell’elettricità è letteralmente “esploso” negli ultimi mesi, essendo salito di 14 volte dai valori di maggio 2020 (21,8 €/MWh). Ciò come inevitabile conseguenza dell’anomala impennata dei prezzi spot TTF del gas naturale, perché circa il 40% dell’elettricità utilizzata in Italia è prodotta con il gas naturale. L’aumento del prezzo del gas è amplificato dal meccanismo di fissazione del prezzo sulla Borsa elettrica, anacronistico ed eticamente ingiusto, che consente ai produttori di energie rinnovabili extra-profitti esagerati che si ripercuotono sulle tasche dei clienti finali. (fonte: elaborazione degli Autori su dati GME)

Si ha così l’evidente assurdo che, perfino se avessimo – in un dato momento – il 99,9% dell’elettricità venduta sulla Borsa elettrica prodotta con fonti rinnovabili (quindi a costo quasi zero), l’“ultimo kWh” prodotto con il gas la farebbe costare tutta come se fosse prodotta con il gas. Una vera presa in giro per gli Italiani che oggi, in una situazione di costi delle bollette alle stelle, non è più tollerabile.

La cosa interessante di cui nessuno sembra essersi reso conto è che il criterio del prezzo marginale attualmente utilizzato per fissare il prezzo del kWh sulla Borsa elettrica amplifica fortemente il caro-bolletta elettrico, che dunque è la somma di due componenti separate: (1) quella dovuta all’anomala impennata dei prezzi sulle borse del gas (PSV e TTF); (2) quella dovuta, appunto, al criterio del prezzo marginale.

Se si osserva la precedente figura relativa al prezzo medio mensile dell’elettricità sulla Borsa elettrica italiana, si vede che esso è aumentato di circa 14 volte da maggio 2020 a marzo 2022, mentre nello stesso periodo di tempo il prezzo medio mensile del gas è aumentato di 6,8 volte (passando dai 19,8 €/MWh di gennaio 2020 ai 135,5 €/MWh di marzo di quest’anno), ovvero quasi esattamente della metà.

Poiché il gas incide per circa il 40% sul mix energetico nazionale per la produzione di energia elettrica, l’aumento atteso delle bollette elettriche in assenza del criterio del prezzo marginale (sostituito da una semplice media pesata come chiediamo) sarebbe stato assai inferiore: verosimilmente, di 3 o 4 volte (anziché di 14 volte), dato che le rinnovabili non sono legate all’acquisto di materie prime energetiche.

Ciò permette di stimare quanto i due diversi contributi hanno inciso sul caro-bolletta elettrica italiano. Infatti, se ipotizziamo che in assenza del criterio del prezzo marginale l’aumento delle componente materia prima nelle bollette elettriche sarebbe stato di 4 volte, questo vuol dire che l’aumento del prezzo del gas è responsabile solo del 28% dell’aumento totale della componente elettricità delle bollette.

Pertanto, il grosso dell’aumento del costo di un kWh elettrico per i clienti finali – in pratica, circa il 72% di esso – è dovuto al criterio del prezzo marginale, che fa pagare uno sproposito anche i kWh prodotti quasi gratuitamente attraverso il sole (fotovoltaico), il vento (eolico) e l’idroelettrico. Donde la necessità, per ritornare a una situazione di prezzi accettabile, di eliminare il criterio del prezzo marginale.

Un quadro riassuntivo relativo ai contratti con i clienti finali per le forniture elettriche. Poiché i prezzi della componente energia sono legati al Prezzo Unico Nazionale (PUN) sulla Borsa elettrica, per i clienti con contratti a prezzo variabile si trasferiscono al cliente gli effetti dei due meccanismi di fissazione del prezzo (quello del gas e quello della luce), che pertanto necessitano di essere entrambi completamente modificati quanto prima per ritornare a una situazione sostenibile per le imprese italiane.

Gli interventi palliativi del Governo non curano le cause della malattia

Purtroppo, il cambiare i meccanismi di fissazione del prezzo (specie del gas per i clienti sul mercato libero) richiede una comprensione del problema e una volontà politica che ad oggi non vediamo. D’altra parte, la questione del caro-bollette non può essere risolta con interventi “tampone” che alleviano soltanto un po’ i sintomi (e solo per certi tipi di clienti finali), rischiando così di essere una sorta di boomerang.

Ad esempio, il dare la possibilità di pagare le bollette di luce e gas a rate (senza l’applicazione di interessi) è solo un trucco contabile, una sorta di maquillage, poiché l’importo annuo pagato dai consumatori non cambierà di un centesimo. E non basta da solo un intervento sulla bolletta che vada a toccare soltanto (e temporaneamente) gli oneri di sistema, così come non basta da sola la transizione alle rinnovabili.

Come abbiamo visto già nella lotta alla pandemia, anche in campo energetico la politica italiana sembra mancare di quella visione e concretezza di altri Paesi dell’UE, e si continuano di fatto a favorire le lobby, non ponendo l’interesse del cittadino al primo posto. In molti casi, poi, si approfitta dell’ignoranza delle persone per gettar loro fumo degli occhi, facendo credere che si stiano risolvendo i problemi.

Per esempio, il Decreto bollette 2022, diventato da poco legge con il via libera definitivo in Senato, ha fra i suoi punti cardine l’utilizzo dei climatizzatori negli edifici pubblici: prevede infatti che, dal 1° maggio, questi non possano portare gli edifici a misurare una temperatura minore di 25 °C d’estate e maggiore di 21 °C d’inverno (tenendo conto del margine di tolleranza di 2 gradi previsto dal decreto stesso).

Peccato, però, che: (1) i valori tollerati siano praticamente gli stessi normalmente usati, per cui si fa finta di cambiare tutto per non cambiare, in realtà, nulla; (2) l’abbassamento di 1 °C del riscaldamento non porti a un risparmio del 6% della spesa come scritto dai media italiani, ma solo dell’1-2%; (3) la platea interessata, quella degli edifici pubblici, sia piccola, per cui il risparmio di gas per il Paese risulta irrisorio: <0,1%.

In conclusione, il proseguire nel curare gli effetti anziché le cause della malattia rischia di portare le imprese produttive e il nostro Paese sull’orlo del baratro. La semplice introduzione di altre misure palliative e di un tetto al prezzo del gas non risolverebbero il problema e, anzi, rischierebbe di essere la pietra tombale al rientro a quotazioni storiche. I veri rimedi sono altri, e forse sarebbe ora che qualcuno si “svegliasse”.

Naturalmente, è a questo punto evidente al lettore che l’eventualità di un’interruzione alle forniture di gas russe non solo provocherebbe blackout e razionamenti, ma anche un’impennata ulteriore dei prezzi di gas e luce. Tutto ciò si sommerebbe agli effetti già tremendi del caro-bollette attuale. Pertanto, verrebbero messi a rischio il tessuto produttivo e la tenuta sociale del nostro Paese, che era già una polveriera per l’impatto economico delle misure adottate dal Governo nella gestione della pandemia.

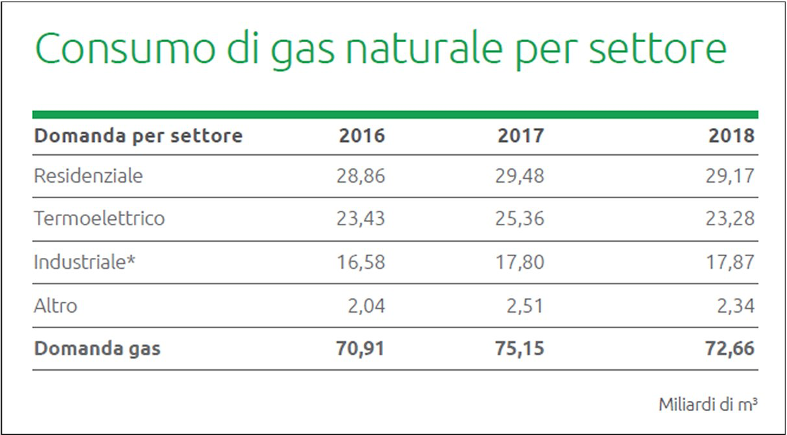

Occorre tenere infatti presente che, secondo i dati forniti da Snam (la società che gestisce la rete italiana di distribuzione del gas) – relativi al 2018 ma rimasti altamente stabili negli ultimi anni – in Italia la domanda (e quindi il consumo) di gas sono ripartiti come segue: per circa il 40% provengono dal settore residenziale (cioè dalle famiglie), per circa il 32% dal settore termoelettrico e per circa il 25% dal settore industriale. Dunque, poiché la Russia ci fornisce il 40% del nostro fabbisogno di gas, traete voi le conclusioni.

Domanda e consumo di gas naturale in Italia per settore, espressi in miliardi di metri cubi. (fonte: Snam)

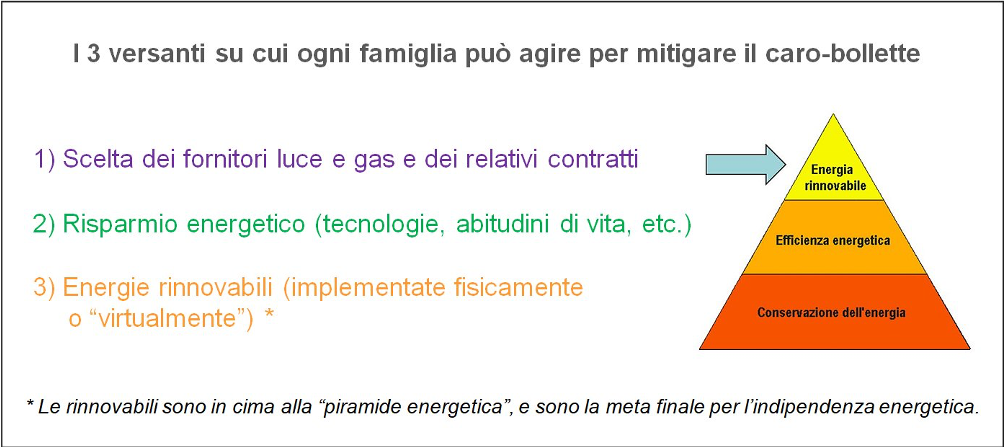

Alcune cose che ogni famiglia può fare per minimizzare il caro-bollette

Quest’ultima sezione è dedicata a ciò che le singole persone e le famiglie possono fare per mitigare l’impatto del caro-bollette sulle proprie tasche e quindi, in ultima analisi, sul nostro Paese. Infatti, l’urgenza della situazione è tale che, se si confidasse soltanto sull’azione del Governo, si potrebbe assistere all’eventuale soluzione dei problemi “a babbo morto” o, addirittura, non vederla mai.

Vi sono, essenzialmente, tre versanti su cui tutti noi possiamo agire, che sono: (1) fornitori luce e gas e relativi contratti; (2) risparmio energetico; (3) energie rinnovabili. Sebbene le opportunità e le tecnologie oggi disponibili in questo campo siano troppo numerose per essere qui illustrate tutte, si darà un qualche esempio per far capire come il contributo del singolo nel risolvere il problema sia fondamentale.

Sul fronte delle bollette, l’optare per contratti luce e gas a prezzo fisso fa risparmiare in periodi in cui si prevedono ulteriori aumenti, ma anche la scelta del timing e dell’operatore contano molto. L’ideale sarebbe stipularli quando i prezzi del gas sono più bassi (nei mesi “spalla”, ovvero nelle mezze stagioni) e, nel caso luce, con operatori che producano il 100% della propria energia da fonti rinnovabili, non solo per risparmiare ma anche al fine di incentivare gli operatori che vanno in quella direzione.

Altro risparmio sulle bollette luce e gas si può avere tramite il confronto, con appositi comparatori, fra le offerte di due o più fornitori, che si può fare solo se: (1) le loro offerte hanno lo stesso tipo di indicizzazione (ad es. sono tutte indicizzate al PUN); (2) si conoscono i costi fissi mensili scelti e applicati da ciascuno di essi, poiché non è solo il costo della materia prima a determinare la nostra spesa in bolletta. A questo riguardo, possiamo consigliare l’uso dei comparatori online di Altroconsumo e di Arera.

Sul versante del risparmio energetico, al di là dei consigli banali del web, molto si può fare, a cominciare dall’applicare in casa (l’ideale è a monte dell’interruttore generale) un misuratore di potenza elettrica assorbita, che mostra i consumi dei propri apparecchi elettrici ed elettronici. Si scoprirà così i consumi nascosti degli apparecchi elettrici ed elettronici quando sono in stand-by (ed evitabili con appositi “stand-by killer”), che la pompa di calore consuma molto anche quando pare al minimo grazie all’inverter, etc.

La strada per l’indipendenza energetica di una famiglia poggia su 3 pilastri, su cui vi è poca (e in genere superficiale) informazione da parte dei media, mentre essa sarebbe ora più che mai preziosa. Chi ne ha la possibilità, può puntare direttamente all’obiettivo finale: autoprodursi l’energia utilizzata in casa con le fonti rinnovabili. In alternativa, un mix di interventi ad hoc di vario tipo può portare a un contenimento della bolletta energetica, ma purtroppo questi non sono in genere granché noti al grande pubblico.

Il principale consumo energetico delle famiglie è il riscaldamento invernale, seguito dal raffrescamento estivo. Tuttavia, chi passa molte ore al PC – o comunque seduto – può ridurre sensibilmente la bolletta elettrica invernale usando sotto i piedi un tappetino riscaldante da pochi watt che può essere acquistato per una manciata di euro sui principali portali di e-commerce (uno di noi ha così dimezzato la bolletta di marzo rispetto all’anno precedente, mentre a molti Italiani questa raddoppiava).

Un’altra tecnologia economica che dovrebbe essere adottata in ogni casa italiana e che si ripaga in pochissimo tempo è la Ventilazione Meccanica Controllata (VMC) effettuata applicando uno o più ventole con accoppiato un estrattore di calore (ceramico) – le si trova in vendita sul web con numerosi marchi (ad es. Ventolino ed altri) – a semplici fori ad hoc nella parete esterna, garantendo così un ricambio d’aria continuo degli ambienti trattenendo però in casa il calore d’inverno e il fresco d’estate.

Con questa semplice tecnologia (che costa dai 300 euro in su e che nulla a che vedere con gli ingombranti e costosi apparecchi di VMC usati per scuole e grandi uffici), è possibile ottenere una serie di benefici: (1) risparmio finanche del 20% sulla climatizzazione della casa; (2) si evita l’uso delle forme di riscaldamento più dispendiose poiché il ricambio d’aria è spalmato su molte ore (fino a 24); (3) si migliora, anzi ottimizza, la qualità dell’aria indoor (poiché si minimizzano la CO2, gli inquinanti e gli eventuali virus presenti).

Sul versante delle rinnovabili, invece, pochi sanno che anche chi non dispone di un tetto può risparmiare con il fotovoltaico sulla bolletta elettrica semplicemente optando per il cosiddetto fotovoltaico plug&play, cioè da balcone o terrazzo: un kit di pannelli removibili (con o senza accumulo in batterie) che si collega a una presa elettrica di casa, e che grazie all’inverter di cui è dotato il kit darà priorità di prelievo da parte degli elettrodomestici della corrente così prodotta / accumulata.

Sebbene il fotovoltaico plug&play in Italia sia limitato agli 800 W di potenza nominale massima, i kit sono economici, e quelli con una potenza nominale fino a 350 W non necessitano né di installazione (per cui non è necessario ricorrere a installatori, che “snobbano” questi kit perché loro non ci guadagnano) né di burocrazia: si comprano e si usano per l’autoconsumo, previo invio solo di una semplice Dichiarazione Unica (il modulo è scaricabile dal sito di Arera) al Distributore locale, senza obblighi o costi ulteriori.

Inoltre, oggi è possibile usufruire del risparmio delle rinnovabili anche in altri modi: ad es. acquistando da ènostra – la prima cooperativa energetica in Italia che produce energia rinnovabile attraverso un modello di partecipazione – una quota (costo unitario 500 euro), o più d’una, di un grande impianto fotovoltaico o eolico sito in un’opportuna zona d’Italia; per cui si avrà in cambio una certa quota annuale di energia elettrica al costo fisso di soli 6 cent/kWh, svincolandosi così del tutto dal prezzo di borsa.

Se invece si vuole andare nella direzione della totale indipendenza energetica della propria casa e/o garantirsi da eventuali blackout, conviene optare per un impianto fotovoltaico “stand-alone” molto sovradimensionato nei pannelli, e soprattutto nell’accumulo (tipicamente a batteria, preferibilmente del tipo litio-ferro-fosfato, ovvero LiFePo4), rispetto a un normale impianto fotovoltaico connesso in rete. E un eventuale generatore diesel o micro-eolico può assicurare un backup, come su un camper.

Una volta che si opti per il FV stand-alone, non solo non ha più senso avere un contratto gas (si cucina e si riscalda l’acqua con l’elettricità gratuita fornita dal Sole) ma, se il sistema ha un accumulo a batteria ben dimensionato per i propri consumi (in questo ci si può aiutare con i numerosi tutorial o simulatori in inglese che si trovano online), in teoria ci si potrebbe staccare dal fornitore luce: temporaneamente si perderà l’“agibilità” della casa, necessaria per affittarla o venderla, ma il risparmio sarà totale.

Se dunque vi fosse una campagna di informazione dell’opinione pubblica da parte del Governo e dei media su tutte le opportunità offerte oggi dal mercato (qui ne abbiamo solo accennate alcune), la si potrebbe coinvolgere nella soluzione del problema, ed in poco tempo abbattere in misura potenzialmente più che significativa il fabbisogno energetico in ambito residenziale. Di questi tempi, non sarebbe poco! Invece, come durante la lotta alla pandemia la comunicazione istituzionale è latitante.

Vorremmo qui esprimere la nostra gratitudine a tutte le persone che hanno indirettamente collaborato alla realizzazione di questo articolo, fornendo materiali, commenti o anche solo utili spunti di riflessione. Un estratto di questo articolo è stato pubblicato su Atlantico Quotidiano il 30 aprile.

Mario Menichella (fisico e divulgatore scientifico) – m.menichella@gmail.com

Alfonso Scarano (analista finanziario indipendente) – scaralfonso2021@gmail.com

Riferimenti bibliografici

[1] Menichella M., “Le speculazioni sul gas che stanno creando il caro-bollette. E le Authority stanno a guardare…”, Fondazione David Hume, 4 marzo 2022.

[2] Bidoia L., “Le speculazioni che hanno stravolto il mercato del gas europeo”, pricepedia.it, 31 dicembre 2022.

[3] Menichella M., “Le 10 cause del caro-bolletta energetica italiano: anatomia di un disastro”, Fondazione David Hume, 10 gennaio 2022.

[4] Gaballo L., “La stangata”, puntata di Spotlight andata in onda su RaiNews24 il 22 aprile 2022.

[5] Redazione, “Gas, M5S chiede revisione formula del prezzo tutela”, annotrecentogiorni.com, 18 marzo 2022.

[6] Bruschi G., “Eni, l’utile 2021 è il più alto degli ultimi 10 anni: pronta la quotazione di Plenitude. Tutti i dati di bilancio”, firstonline.info, 18 febbraio 2022.

[7] ENI, Rapporto di bilancio della società, pubblicato in “ENI – Relazione finanziaria annuale 2020”, eni.com, 2020.

[8] Zuliani F., “In difesa della buona politica: la strategia italiana del gas”, ilpost.it, 1° maggio 2013.

[9] Grassia L., “Più mercato e più trivelle per tagliare i prezzi del gas”, lastampa.it, 22 gennaio 2012.

[10] Arera, “Mercato del gas naturale – Determinazione delle componenti relative ai costi di approvvigionamento del gas naturale”, arera.it, 5 febbraio 2015.

[11] Arera, “Offerte standard per i clienti finali – PLACET”, arera.it, 2 maggio 2022.

[12] Di Cristofaro C., “Aumento della tassa sugli extra-profitti non spaventa gli energetici”, ilsole24ore.com, 3 maggio 2022.