Conti pubblici & voto di marzo

1. Tendenze di lungo periodo

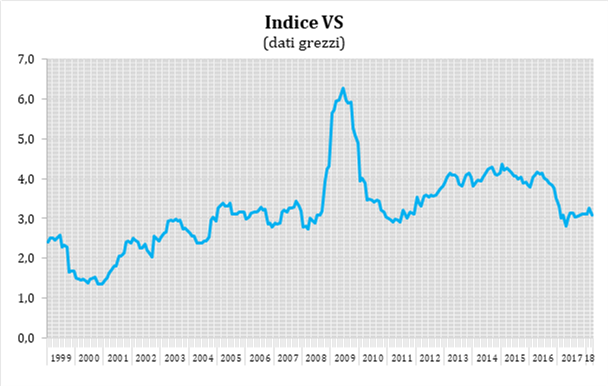

La serie storica dell’indice VS dal 2009 a oggi permette di riconoscere abbastanza nitidamente alcune tendenze e processi.

Elaborazioni Fondazione David Hume su dati Istat, Banca d’Italia, Banca Mondiale

Elaborazioni Fondazione David Hume su dati Istat, Banca d’Italia, Banca Mondiale

Possiamo descriverli così:

a) nel quindicennio che va dal 2000 al 2015 la tendenza di fondo è ad un aumento della vulnerabilità;

b) il picco di vulnerabilità del 2009, legato essenzialmente al crollo del Pil, risulta completamente riassorbito alla fine del 2011, quando scoppia la crisi dello spread;

c) nel triennio che va dall’inizio del 2012 all’inizio del 2015 si assiste a un aumento della vulnerabilità;

d) dalla primavera del 2015 la tendenza dominante è alla riduzione della vulnerabilità;

e) tuttavia dalla primavera del 2017 a oggi il processo di riduzione della vulnerabilità sembra essersi arrestato, e si assiste invece a una lieve tendenza all’aumento.

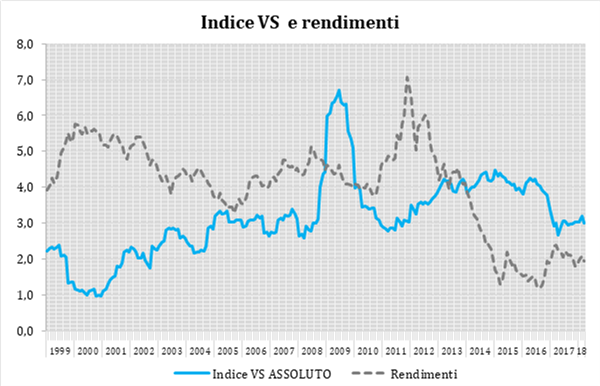

Un confronto con l’andamento effettivo dei rendimenti mostra un notevole grado di incongruenza, e questo nonostante l’indice sia stato costruito per emulare la “mente dei mercati”. Questo segnala che, nel caso dell’Italia, l’orientamento della politica monetaria e i fattori contingenti e/o extraeconomici hanno avuto un ruolo molto rilevante.

Elaborazioni Fondazione David Hume su dati Istat, Banca d’Italia, Banca Mondiale

Elaborazioni Fondazione David Hume su dati Istat, Banca d’Italia, Banca Mondiale

Ecco alcune osservazioni:

a) per ben 15 anni, dal 1999 fino a tutto il 2013, i rendimenti richiesti dai mercati per i titoli di Stato italiani, salvo nel picco della recessione 2008-2009, sono sempre stati superiori a quelli suggeriti dall’indice di vulnerabilità strutturale (i mercati sono stati severi con l’Italia);

b) dal 2014 in poi, invece, i rendimenti richiesti sono sempre stati relativamente modesti (i mercati sono stati indulgenti);

c) solo nella primavera del 2017, per un breve periodo, rendimenti effettivi e indice VS sono risultati allineati.

d) negli ultimi 12 mesi la tendenza principale dell’indice di vulnerabilità è all’aumento, mentre quella dei mercati è alla riduzione dei rendimenti.

Un’analisi dell’andamento degli indicatori che contribuiscono alla definizione dell’indie VS permette di individuare i meccanismi principali che hanno condotto al suo peggioramento tendenziale negli ultimi 3-4 trimestri. Essi sono essenzialmente due: un livello di inflazione ancora troppo basso, la tendenza alla contrazione delle entrate pubbliche rispetto al Pil.

2. Uno zoom sul 2018

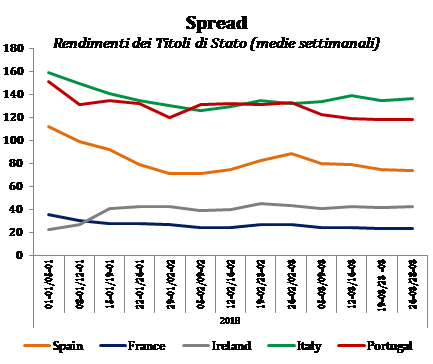

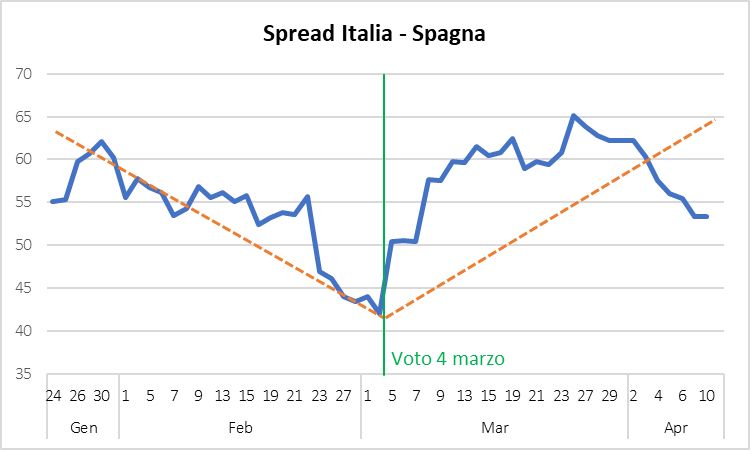

Un’analisi più dettagliata delle tendenze degli ultimi mesi può essere condotta osservando l’andamento settimanale dello spread e confrontandolo con quello di altri paesi, in particolare i due Piigs a noi più simili, ossia Spagna e Portogallo (l’Irlanda è da tempo fuori della crisi, la Grecia ha tuttora rendimenti fuori scala).

Fonte: Bloomberg

Fonte: Bloomberg

Come si vede lo spread dell’Italia rispetto alla Germania tende a diminuire fino alla prima settimana di febbraio, per poi invertire la tendenza: negli ultimi due mesi il trend dominante è a un leggero aumento.

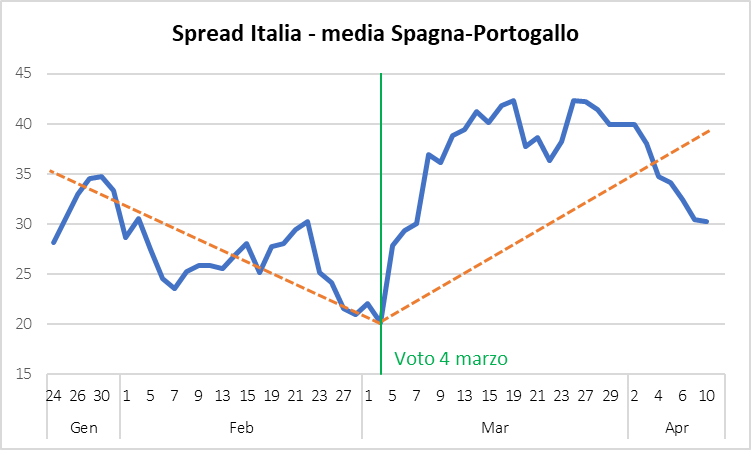

Un confronto con Spagna e Portogallo, tuttavia, rivela un importante punto di svolta. Se anziché lavorare sullo spread dell’Italia considerato singolarmente, lavoriamo sullo spread relativo, ovvero sulla differenza fra lo spread dell’Italia e quello di Spagna e Portogallo (il che, ovviamente, equivale a calcolare la differenza fra i rendimenti dell’Italia e quelli di Spagna e Portogallo) possiamo notare due circostanze poco rassicuranti.

Fonte: Bloomberg

Fonte: Bloomberg

Fonte: Bloomberg

Fonte: Bloomberg

Primo. A partire dai primi di marzo di quest’anno, i rendimenti dei tre paesi cessano di evolvere in parallelo, e si assiste a un aumento del differenziale fra i rendimenti italiani e quelli di Spagna e Portogallo.

Secondo. A partire dalla seconda settimana di marzo il rendimento dei titoli italiani, che in tutto il mese di febbraio era rimasto sostanzialmente allineato a quello dei titoli portoghesi, supera sistematicamente quello di questi ultimi.

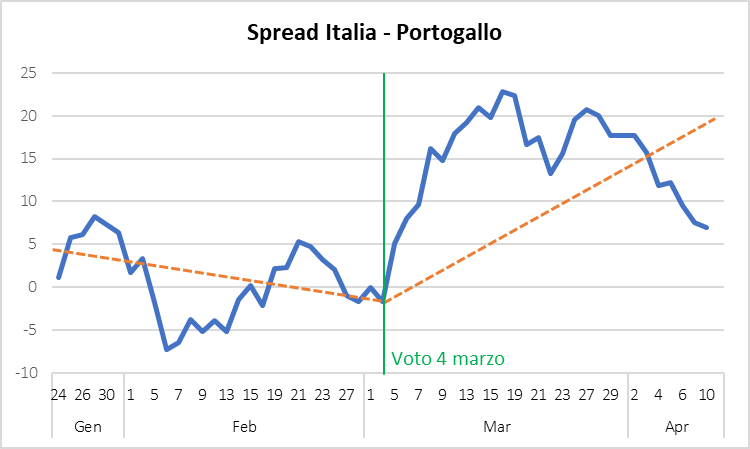

La svolta è ancora più chiara se condensiamo tutto in un unico indice, calclalndo la differenza fra i rendmenti italiani e la media dei rendimenti spagnoli e portoghesi.

Fonte: Bloomberg

Fonte: Bloomberg

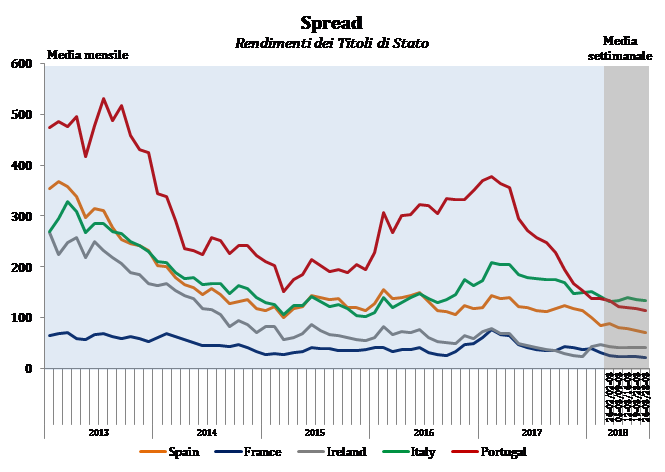

Uno sguardo all’evoluzione di lungo periodo dello spread dell’Italia in confronto a quelli di Spagna, Portogallo, Irlanda (con la Francia come benchmark), rende il quadro ancora più preoccupante.

Fonte: Bloomberg

Fonte: Bloomberg

Il grafico mostra che mai, prima del 2018, il rendimento dei titoli di Stato italiani aveva superato quello dei titoli portoghesi, e mai il divario con i titoli spagonli era stato alto come oggi.

Che questa recente evoluzione dello spread sia da connettere all’esito del voto del 4 marzo è difficile da stabilire, anche perché è da circa un anno (e non da un mese) che l’indice VS segnala una tendenza all’aumento della vulnerabilità.

Resta il fatto che, sui mercati, la svolta è coincisa con la settimana del voto in Italia.

Luca Ricolfi

(Responsabile scientifico Fondazione David Hume)

Nota metodologica

L’indice VS, messo a punto dalla Fondazione David Hume e presentato per la prima volta il 25 ottobre 2017 a un seminario presso il MISE, misura il grado di vulnerabilità dei conti pubblici di 40 economie avanzate o relativamente avanzate. Dettagli sull’indice sono disponibili sul sito della Fondazione, saggio “La mente dei mercati: indice VS e vulnerablità dei conti pubblici”).

La principale caratteristica dell’indice è di non basarsi su valutazioni soggettive, ma esclusivamente sul comportamento effettivo dei mercati nel periodo cruciale della crisi, dall’inizio del 2009 a tutto il 2016.

L’indice è espresso in punti-base e si interpreta come una stima del rendimento che i mercati richiederebbero per i titoli di Stato decennali di un paese in assenza di fattori di perturbazione quali speculazione, vicende politiche, orientamento marcatamente restrittivo o espansivo della politca monetaria.

Una relazione riservata, e più tecnica, è stata fornita alla Compagnia di San Poalo (che ha in parte sostenuto la ricerca) e al MISE.