Come (e perché) la Cina può mettere a rischio la nostra economia e la pace mondiale

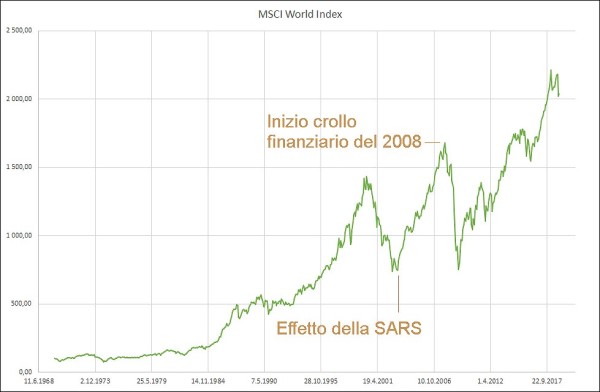

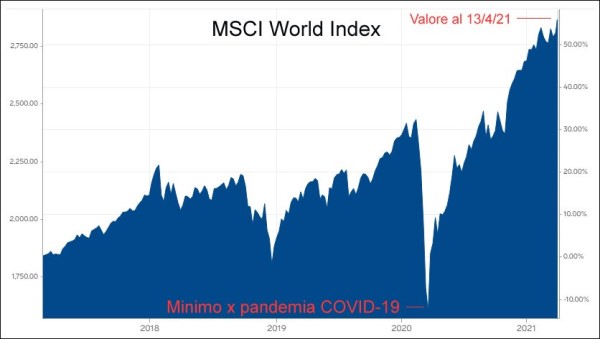

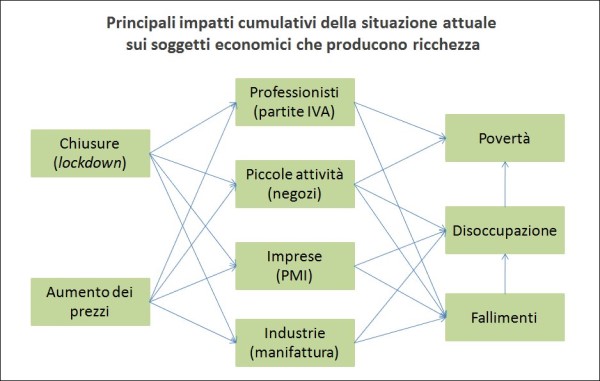

Anestetizzati da mesi di pandemia, in Italia si sta forse un po’ perdendo il senso della realtà ed, a mio avviso, si sottovalutano i rischi – potenzialmente sistemici – insiti nella situazione mondiale attuale. In Cina, Paese che ha ormai sostituito gli Stati Uniti come “locomotiva dell’economia mondiale”, ormai da qualche settimana si chiudono a turno le fabbriche, nelle strade si spengono i semafori e nelle case i forni a microonde, si fermano gli ascensori e viene meno la copertura telefonica 3G, tutto a causa dei frequenti blackout; e si mettono in allerta migliaia di città sul blocco dell’acqua per mancanza di elettricità, in quanto all’eccesso di domanda prodotto dalla ripresa post-Covid si è sommato il crollo della produzione energetica delle centrali a carbone, combustibile di cui sono state bloccate le importazioni dall’Australia per la violenta guerra commerciale con questo Paese, che chiedeva un’inchiesta sull’origine del SARS-CoV-2. Il risultato è che ora c’è scarsità di componenti, di semi-lavorati e di prodotti finiti, nonché un rilevante aumento dei prezzi delle materie prime, del cibo, dei carburanti e di luce e gas. Si rischiano, pertanto, anche in Italia interruzioni di produzioni e frammentazioni di intere filiere, inflazione galoppante, crescenti “default” di aziende e famiglie ed, a cascata, un’impennata delle sofferenza bancarie, che rappresentano una “spada di Damocle” per un Paese come il nostro, con il secondo debito pubblico più grande al mondo; per non parlare dell’impatto imprevedibile, sui mercati e sulle banche, dell’eventuale scoppio della “bolla immobiliare” cinese. Oggi, insomma, il mondo sta temendo un nuovo “contagio” proveniente dalla Cina – e sarebbe il secondo – ma questa volta è di tipo economico-finanziario, e potrebbe avere delle ricadute geopolitiche importanti, oltre che un impatto potenzialmente notevole sulla vita di tutti noi. Ma cosa sta succedendo davvero in Cina e, soprattutto, che cosa potrebbe succedere nei prossimi mesi nel nostro Paese e nell’area dell’Indo-Pacifico (dove vive metà della popolazione mondiale, transitano alcune delle principali vie di navigazione e sono in aumento preoccupante le frizioni e le provocazioni fra Cina e altri Paesi)? Esiste davvero il rischio di una ingestibile pandemia finanziaria o, addirittura, di un conflitto armato? È la vera “variante impazzita”, il cigno nero “che spazza via tutto” (facendo impallidire, a confronto, le nostre preoccupazioni per il Covid) o è soltanto un’esagerazione di alcune Cassandre?

Un’altra potenziale minaccia dalla Cina: lo “scoppio” della bolla immobiliare

Dopo la pandemia arrivata dalla Cina – che è stata un vero e proprio “cigno nero”, per quanto in parte prevedibile, dopo quelle di SARS e di MERS – dalla Cina rischia di arrivare un’altra potenziale minaccia – se volete, un secondo “cigno nero” – legata al probabile fallimento della società Evergrande, un grandissimo player dell’economia cinese: 200.000 dipendenti che, con l’indotto, salgono a ben 3,8 milioni [25]. Precedentemente nota come Hengda Group, Evergrande è stata fondata nel 1996 dall’uomo d’affari Hui Ka Yan a Guangzhou, nel sud della Cina. La Evergrande Real Estate è un colosso dell’immobiliare e possiede attualmente più di 1.300 progetti in più di 280 città in tutta la Cina. Ma il più ampio Gruppo Evergrande ora comprende molto più del semplice sviluppo immobiliare. Le sue attività spaziano dalla gestione patrimoniale alla produzione di auto elettriche e alla produzione di alimenti e bevande. Possiede persino una delle più grandi squadre di calcio del paese: il Guangzhou FC. Il signor Hui era una volta la persona più ricca dell’Asia e, nonostante abbia visto la sua ricchezza precipitare negli ultimi mesi, ha una fortuna personale di oltre 10 miliardi di dollari, secondo Forbes.

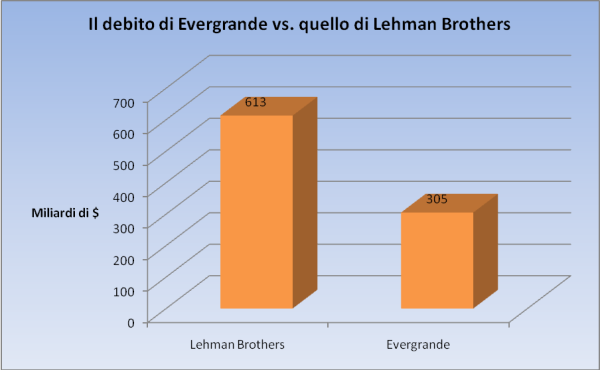

Evergrande è venuta a trovarsi nei guai perché si è espansa in modo aggressivo per diventare una delle più grandi aziende cinesi, prendendo in prestito più di 300 miliardi di euro. L’anno scorso, Pechino ha introdotto nuove regole per controllare l’importo dovuto dai grandi promotori immobiliari. Le nuove misure hanno portato Evergrande a offrire le sue proprietà a grandi sconti per garantire che arrivassero soldi per mantenere a galla l’attività [23]. Ora sta lottando per far fronte al pagamento degli interessi sui suoi debiti, ed ha un indebitamento di circa 305 miliardi di dollari. Ma, considerando anche tutto l’indotto (banche, scoperture, etc.), in realtà le cifre in ballo in caso di default sono pari al doppio del Pil italiano. Per l’incertezza sul suo futuro, il prezzo delle azioni di Evergrande è crollato di circa l’80% quest’anno. Le sue obbligazioni sono state anche declassate dalle agenzie di rating del credito globali a un gradino dal livello di spazzatura. Anche se ancora il default non è stato dichiarato perché teoricamente la società ha ancora tempo per pagare i debiti, è chiaro a tutti – ed implicitamente confermato da dirigenti ed autorità – che non lo farà perché non ha i mezzi per farlo. Solo il Governo cinese potrebbe salvarla per evitare un effetto Lehman Brothers, ma ciò creerebbe al tempo stesso un precedente pericoloso.

Confronto del debito di Evergrande (indotto escluso) con quello della Lehman Brothers, a cui viene spesso accostata. La banca d’affari americana, quando è fallita, il 15 settembre 2008, aveva un patrimonio di 680 miliardi di dollari e 613 miliardi di debiti (si è trattato del più grande fallimento nella storia degli Stati Uniti). Ciò che era significativo di Lehman era il numero di paesi che vi avevano investito. Il suo crollo ha portato a un calo del valore dell’economia mondiale. A causa della complessa rete dell’economia globale, un altro grande crollo come quello di Evergrande potrebbe essere una pessima notizia.

Confronto del debito di Evergrande (indotto escluso) con quello della Lehman Brothers, a cui viene spesso accostata. La banca d’affari americana, quando è fallita, il 15 settembre 2008, aveva un patrimonio di 680 miliardi di dollari e 613 miliardi di debiti (si è trattato del più grande fallimento nella storia degli Stati Uniti). Ciò che era significativo di Lehman era il numero di paesi che vi avevano investito. Il suo crollo ha portato a un calo del valore dell’economia mondiale. A causa della complessa rete dell’economia globale, un altro grande crollo come quello di Evergrande potrebbe essere una pessima notizia.

Ci sono diversi motivi per cui i problemi legati all’eventuale default di Evergrande sono seri [23]. In primo luogo, molte persone hanno acquistato proprietà da Evergrande ancor prima che iniziassero i lavori di costruzione. Hanno pagato depositi e potrebbero potenzialmente perdere quei soldi se la società fallisce. Ci sono poi le aziende che fanno affari con Evergrande – comprese le imprese di costruzione e progettazione e i fornitori di materiali – le quali corrono il rischio di incorrere in gravi perdite, che potrebbero costringerle al fallimento. Il terzo motivo è il potenziale impatto sul sistema finanziario cinese. La ricaduta finanziaria sarebbe di vasta portata. Secondo quanto riferito dalle testate locali, “Evergrande deve soldi a circa 171 banche nazionali ed a 121 altre società finanziarie”. Se Evergrande fallisce, le banche e altri istituti di credito potrebbero essere costretti a prestare meno. Ciò potrebbe portare a quella che è nota come “stretta creditizia”, cioè quando le aziende faticano a prendere in prestito denaro a tassi convenienti. Una stretta creditizia sarebbe una pessima notizia per la seconda economia mondiale, perché le aziende che non possono prendere in prestito hanno difficoltà a crescere e in alcuni casi non sono in grado di continuare a operare. Ciò potrebbe anche innervosire gli investitori stranieri, che potrebbero vedere la Cina come un luogo meno attraente per investire con sicurezza i propri soldi.

Le gravissime ricadute potenziali del crollo di una società così pesantemente indebitata ha portato alcuni analisti a suggerire che Pechino potrebbe intervenire per salvarla. Mattie Bekink, della Economist Intelligence Unit (EIU), la pensa così: “Piuttosto che rischiare di interrompere le catene di approvvigionamento e far infuriare i proprietari di case, pensiamo che il governo probabilmente troverà un modo per garantire che il core business di Evergrande sopravviva”. Altri, però, non ne sono sicuri. In un post sull’app di chat cinese e sulla piattaforma di social media WeChat, l’influente caporedattore del quotidiano Global Times sostenuto dallo stato, Hu Xijin, ha affermato che Evergrande non dovrebbe fare affidamento su un salvataggio del governo e invece deve salvarsi. Ciò si accorda anche con l’obiettivo di Pechino di tenere a freno il debito societario, il che significa che un salvataggio di così alto profilo potrebbe essere visto come un cattivo esempio. D’altra parte, però, le autorità comuniste sono colpevoli di non aver saputo controllare con attenzione le attività e i bilanci del colosso immobiliare. Si parla, inoltre, di casi di corruzione diffusa [25]. Insomma, in un Paese “normale” sarebbe stato uno scandalo enorme. Ma le proteste in piazza che si sono viste (soprattutto sul web) rappresentano una grande novità, poiché nella Repubblica Popolare le manifestazioni pubbliche sono severamente vietate.

I mercati finanziari globali sono stati tutti in allerta, in queste settimane, poiché il gigante immobiliare cinese a corto di liquidità doveva affrontare diversi test chiave in questi giorni. Lo sviluppatore immobiliare più indebitato al mondo era infatti destinato a rispettare una serie di scadenze per il pagamento degli interessi obbligazionari, per un totale di decine di milioni di dollari. Poiché la società faceva fatica a soddisfare tali pagamenti, ha iniziato a rimborsare alcuni investitori nella sua attività di gestione patrimoniale con delle proprietà. Inoltre, invece di pagare i 47,5 milioni, che non avevano in cassa, hanno ceduto un pacchetto di azioni – si parla di 1,5 milioni di azioni – a una banca locale collegata al governo cinese. Detto altrimenti, si tratta di uno “scaricabarile”, di una soluzione tipo Monte dei Paschi di Siena: in sostanza, il settore privato sta scaricando il “barile” nel settore pubblico, per cui poi saranno i cinesi e la Banca centrale cinese a pagare. Tutto questo mentre la Banca centrale cinese inietta miliardi – il 22 settembre ne ha messi 15,5 Mld (€) – che vanno a finire nelle banche commerciali, verosimilmente per coprire, “a mo’ di pezze”, le perdite in bilancio legate all’esposizione a Evergrande. Ma non sappiamo fino a che punto lo Stato interverrà: l’opacità del sistema informativo cinese non ha finora consentito di capire come Xi Jinping e il suo gruppo dirigente intendano affrontare il grosso del problema.

Come spiega il prof. Michele Marsonet [25], “in Cina, il nuovo statalismo promosso dal Partito indurrebbe a credere che il governo interverrà con una ristrutturazione del debito di Evergrande. Si tratterebbe però di un’operazione assai difficile dal punto di vista finanziario, i cui costi ricadrebbero inevitabilmente sulle spalle dei contribuenti. L’alternativa è lasciare che il colosso immobiliare fallisca, adottando la stessa strategia utilizzata nel celebre caso del crac di Lehman Brothers nel 2008. Si tratta di capire se Xi Jinping, che intende farsi eleggere ‘presidente a vita’, può permettersi una simile via d’uscita. In fondo la Repubblica Popolare ha continuato a prosperare grazie a una sorta di ‘patto sociale’ che promette ai cittadini una crescita continua in cambio della rinuncia ad alcune libertà fondamentali, e tale soluzione segnerebbe per l’appunto la fine del patto di cui sopra”. In effetti, a differenza che in altri Paesi, in Cina da anni investono in Borsa anche milioni e milioni di persone del popolo, senza alcuna esperienza, perché sanno che la crescita sarà in qualche modo “garantita” dall’intervento statale.

Un’eventuale crisi economica e finanziaria della Repubblica Popolare Cinese avrebbe effetti deleteri nel mondo intero, essendo quasi tutti i principali Paesi legati al “carro” cinese. Ma, come scrive Salvatore Dimaggio [24], “il grande dubbio è capire se quello di Evergrande è solo un gigantesco caso isolato oppure se segna l’inizio del temuto scoppio della ‘bolla immobiliare’ (nel frattempo, anche la cinese Fantasia Holding, che ha un debito di 12,3 miliardi di dollari, è sull’orlo del default [63], ndr). Tante autorità economiche e finanziarie erano state da tempo messe in guardia sull’evoluzione anomala del settore immobiliare assolutamente tipica delle speculazioni delle bolle. Tuttavia, le banche centrali sono sempre state molto timide – anzi assenti – su questo fronte. I falchi della Banca Centrale Americana hanno più volte sottolineato come si sarebbe dovuto intervenire con forza per stroncare le dinamiche della bolla immobiliare. Tuttavia sono rimasti sostanzialmente inascoltati e la Banca Centrale Americana è rimasta immobile sulle sue politiche. Come del resto anche la Banca Centrale Europea. A questo punto è assai complesso capire se la bolla immobiliare si sgonfierà in modo naturale e graduale o se il caso di Evergrande è un fenomeno destinato a ripetersi magari con modalità molto diverse anche in altre parti del mondo”.

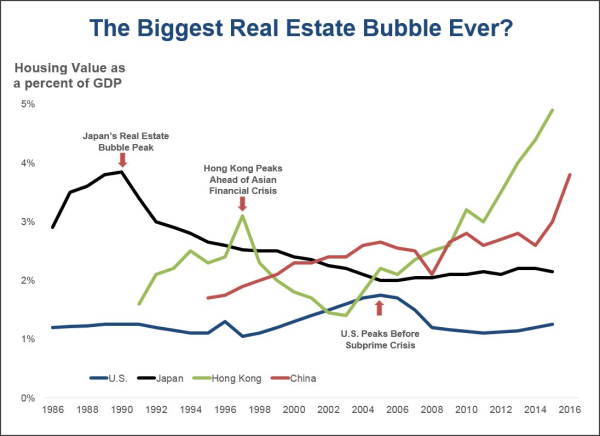

La bolla immobiliare cinese (e quella di Hong Kong) erano già diversi anni fa preoccupanti per le loro dimensioni assai maggiori rispetto a quella statunitense, scoppiata nel 2007 con la crisi dei mutui subprime. (fonte: Chinese property bubble bigger than subprime, HSBC)

La bolla immobiliare cinese (e quella di Hong Kong) erano già diversi anni fa preoccupanti per le loro dimensioni assai maggiori rispetto a quella statunitense, scoppiata nel 2007 con la crisi dei mutui subprime. (fonte: Chinese property bubble bigger than subprime, HSBC)

Tre Paesi quasi sull’orlo del “caos” per ragioni diverse: Cina, Regno Unito e Italia

All’apparenza, dunque, la Cina potrebbe sembrare sull’orlo del caos per la vicenda Evergrande. Ma, in realtà, non è così. Infatti, secondo il giornalista economico Andrea Muratore [26], “il Dragone non intende ‘punire’ Evergrande condannandola al fallimento rifiutando esplicitamente un intervento, come è successo nel 2008 negli USA con Lehman Brothers, ma è disposta a ritardare l’intervento a quando sarà necessario per impedire lo scoppio della bolla”. E spiega: “Secondo il Wall Street Journal, il governo di Xi Jinping avvisa da giorni i funzionari locali ad essere ‘pronti per la possibile tempesta’. Le agenzie governative di livello locale e le imprese statali, scrive il quotidiano finanziario USA, avrebbero ricevuto l’ordine di intervenire solo all’ultimo momento nel caso in cui Evergrande non riuscisse a gestire i propri affari”. A dimostrazione del fatto che, come molti rilevano da tempo, quella cinese non è una vera economia di mercato, bensì uno strano sistema – privo di trasparenza – dominato totalmente dal Partito-Stato, al quale sono legati a filo doppio anche i tanti miliardari spuntati come funghi dopo le riforme nominalmente privatistiche promosse da Deng Xiaoping [25]. L’agenzia di rating Fitch ha già stimato che lo scandalo Evergrande porterà a un rallentamento del Pil cinese, che dovrebbe passare dall’8,4 all’8,1 percento. Capirai.

Come spiega ancora Muratore, “le banche cinesi ed estere esposte a Evergrande stanno già operando accantonamenti sulle perdite”. La finanza occidentale e i decisori politici devono capire la big picture e rendersi conto del fatto che sostanzialmente il rischio Evergrande è già stato nelle scorse settimane prezzato, interiorizzato e messo in conto dai mercati e che ogni possibile slavina sarà unicamente dovuta allo sdoganamento del panico”. Se però qualcuno pensasse che in Cina “Tutto va ben, Madama la Marchesa!”, in quanto il governo cinese probabilmente eviterà a Evergrande un default che provocherebbe conseguenze sistemiche, o comunque cercherà di depotenziare l’impatto della vicenda (ma la verità è che ancora non si sa per certo se il futuro di questa crisi ci riserverà solo alta marea oppure uno tsunami), si sbaglierebbe di grosso. Difatti, quella che veramente preoccupa gli analisti occidentali è un’altra crisi cinese, quella energetica, che sta provocando grandissimi danni soprattutto alle piccole e medie imprese, ma non solo [27], spingendo gli analisti a tagliare le previsioni di crescita economica del Dragone per quest’anno dall′8,2% al 7,7%, ma potrebbe persino trattarsi di una previsione al ribasso troppo ottimista [42]. Non è un caso che Bloomberg abbia pubblicato in queste settimane un articolo dal titolo significativo: “La crisi dell’energia in Cina è il prossimo shock economico dopo Evergrande”. In realtà, però, il suo impatto potrebbe essere decisamente più grande e meno facile da gestire.

Come spiegato alla fine di settembre da Giuseppe Rodio su Wall Street Italia [27], “nella provincia di Guangdong (la numero uno per produzione industriale in Cina, e quindi possiamo dire nel pianeta), il governo ha ordinato alle piccole e medie imprese (PMI) considerate ad alto consumo energetico di chiudere 3 giorni a settimana a causa della carenza di energia. Almeno 9 province cinesi sono colpite da interruzioni di energia elettrica, con aziende costrette a chiudere per 3 giorni alla settimana. Tra queste, troviamo le province di Jiangsu, Zhejiang (da cui peraltro arrivano oltre il 90% dei cinesi che vivono in Italia, ndr) e la sopra citata Guangdong, le potenti zone industriali che da sole valgono quasi un terzo dell’intera economia cinese. Considerando il fatto che siamo a settembre e di inverno a Pechino fa davvero molto freddo, sembra si tratti della punta di un iceberg… Del resto, nella provincia di Jilin, una compagnia idrica locale ha scritto giorni fa un post sul suo profilo social di WeChat dicendo che “le interruzioni o i limiti irregolari, non pianificati e non annunciati dureranno fino a marzo 2022, e le interruzioni di corrente e acqua diventeranno la norma” [42]. Un vecchio detto di Wall Street dice ‘se l’America starnutisce, l’Europa si becca il raffreddore’. Cosa succederà al mondo, se alla Cina viene la polmonite? Ma, soprattutto, questi “colli di bottiglia temporanei”, come li ha definiti il presidente della Fed Jerome Powell, e dovuti in parte alla forte spinta produttiva connessa alle riaperture, risultano invece essere alquanto strutturali, poiché derivano in parte dal processo di transizione energetica dal carbone alle rinnovabili ed in parte – come vedremo – dalla “guerra” commerciale nei confronti dell’Australia [2] e dal riscaldamento globale.

La Cina è nel bel mezzo di una crisi dell’approvvigionamento energetico (in particolare, di carbone, che lì è ancora ampiamente usato nonostante l’elevato livello di inquinamento che produce il bruciarlo), la quale è diventata molto critica nelle ultime settimane, minacciando intere reti elettriche e spingendo gli analisti a tagliare le previsioni di crescita economica per l’anno. La metà delle 31 giurisdizioni provinciali cinesi – da quelle industriali nel sud a quelle nel nord-est – impongono ormai il razionamento dell’elettricità, ma la scarsa comunicazione e la tempistica poco chiara hanno lasciato il pubblico arrabbiato nell’oscurità, innescando un allarme diffuso tra gran parte della popolazione e facendo precipitare il settore dell’industria nel caos [27]. Le Autorità hanno avvertito che l’intera rete elettrica rischia il collasso se l’elettricità non viene razionata. Diversi fornitori, ad esempio, di Apple e Tesla hanno così annunciato chiusure di fabbriche per giorni per rispettare gli ordini delle autorità locali di razionare l’elettricità. Ma le interruzioni diffuse non si limitano alle fabbriche, nonostante in Cina queste siano le prime a dover ridimensionare i consumi. I residenti di grattacieli sono stati costretti a prendere le scale in città dove sono stati sospesi i servizi di ascensore per risparmiare elettricità. Nel Guangdong, è stato chiesto ai residenti di smettere di usare l’aria condizionata e di affidarsi alla luce naturale al posto delle lampadine elettriche [28].

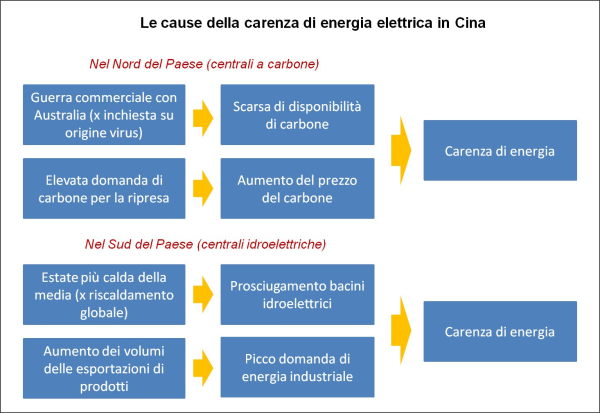

Le ragioni principali della mancanza di energia nel sud della Cina sono diverse da quelle che la causano nel nord. Il sud sta esaurendo l’energia idroelettrica; il nord sta soffrendo per la diminuita disponibilità del carbone per la guerra commerciale con l’Australia (di cui vedremo più avanti la causa) e per l’aumento del suo prezzo per l’elevata domanda dovuta alla ripresa [29]. Il Guangdong ottiene circa il 30% della sua elettricità dall’energia idroelettrica, generata nella vicina provincia dello Yunnan. Ma un’estate più calda della media a causa del riscaldamento globale ha prosciugato i bacini idrici e fatto evaporare la fornitura di energia nello Yunnan. Allo stesso tempo, l’aumento dei volumi delle esportazioni di prodotti ha causato un picco nella domanda di energia industriale nel Guangdong, portando a una carenza di energia. Anche la domanda locale di energia idroelettrica dello Yunnan è aumentata. La spinta di Pechino a decarbonizzare il suo settore industriale ha spinto le fonderie di alluminio assetate di energia a trasferirsi nella provincia ricca di idroelettrico, e ciò ha accresciuto la concorrenza per l’energia verde locale. Infine, nel nord del Paese, ricco di centrali elettriche a carbone, un certo numero di province hanno superato già ad agosto la quota delle emissioni inquinanti introdotta dal governo nel 2019, e quindi la loro azione immediata è stata quella di iniziare a razionare l’elettricità. La Cina guarda al gas naturale liquido (GNL) per ridurre l’utilizzo del carbone, e l’Australia è insieme al Qatar il principale produttore mondiale di GNL.

Schema riassuntivo delle cause della carenza di elettricità in Cina. (fonte elaborazione dell’Autore)

Schema riassuntivo delle cause della carenza di elettricità in Cina. (fonte elaborazione dell’Autore)

Ma la Cina non è l’unico Paese che in queste settimane sembra quasi sull’orlo del caos. Sia pure per motivi in parte diversi, anche il Regno Unito è in balia di una doppia emergenza, tra il forte aumento dei prezzi delle forniture domestiche di luce e gas (con decine di utilities fallite in pochi mesi, dirottando centinaia di migliaia di utenti verso nuovi fornitori) e la scarsità di carburante alle stazioni di servizio (con un quarto delle pompe a secco, lunghe code e disagi), con il governo costretto a mobilitare l’esercito come misura temporanea per riattivare i rifornimenti di benzina nel Paese [30]. Per non parlare degli scaffali dei supermercati vuoti o quasi vuoti, ed anche in questo caso all’origine della crisi vi è la carenza di camionisti, tradizionalmente provenienti dall’Europa dell’Est (in quanto accettavano compensi molto più bassi rispetto agli autotrasportatori anglosassoni), provocata dalla Brexit ed acuita dalla pandemia, nonché da fenomeni di accaparramento del carburante e del cibo [31]. L’aumento dei prezzi di luce e gas e dei carburanti è dovuto, invece, all’aumentare della domanda internazionale di gas, petrolio e suoi derivati, ed è accentuata dalla speculazione da parte degli investitori finanziari che non sono interessati alla consegna “fisica” e che sfruttano il cosiddetto “contango” (che permette ad alcuni investitori di acquistare petrolio oggi, immagazzinarlo, bloccare quel prezzo e venderlo mesi dopo con un enorme profitto).

In Italia, invece, la situazione è solo all’apparenza migliore rispetto al Regno Unito, poiché ai problemi già illustrati in un mio articolo di aprile [32] – come i ristori del tutto insufficienti rispetto al danno subito con lockdown, chiusure “a colori” e restrizioni varie, ed il conseguente aumento dei fallimenti di attività e delle sofferenze bancarie, etc. – se ne sono sommati altri. Il turismo italiano è ormai in profondo rosso, mentre i bar ed i ristoranti in vendita non si contano più. Anche da noi mancano ora dei componenti per l’industria costringendo al blocco di intere produzioni [35]; e materie prime, cibo, carburanti ed energia hanno prezzi sempre più alti (e non parlo solo dell’elettricità; per il caro-gas da noi si sono già dovute fermare delle industrie [56]), alimentando l’inflazione e mettendo sempre più persone in difficoltà. E qui vorrei evidenziare un fatto che fa capire perché nel Regno Unito siano già fallite delle utilities energetiche: come spiegava un anno fa Diego Pellegrino, portavoce dei fornitori privati di energia [37], “subito dopo il periodo di lockdown, le punte degli insoluti da parte degli utenti riguardo la fornitura di energia da noi sono state del 40%; ma, a differenza di quanto è avvenuto all’estero, il governo da un lato ha bloccato i distacchi per morosità ma dall’altro non ha previsto fondi per aiutare un settore che ha registrato un calo degli incassi, non del fatturato, poiché i crediti sono a bilancio e la riduzione del fatturato avviene solo successivamente, quando vengono contabilizzate le perdite sui crediti. Però gli impatti finanziari sono immediati: le aziende possono fallire non solo per un calo del fatturato, ma anche per crisi di liquidità!”.

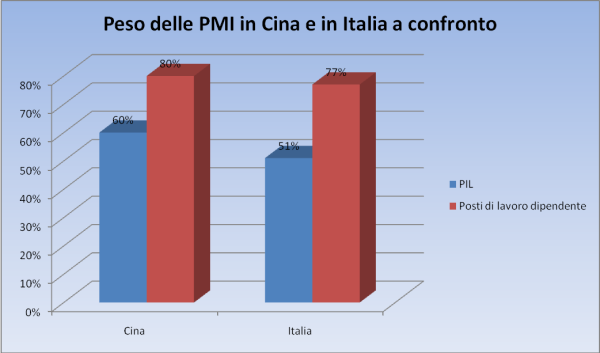

Un altro problema incombente, in Italia, è quello del green pass per il lavoratori delle piccole e medie imprese (PMI), che ha tutta l’aria di essere una “bomba a orologeria” pronta ad esplodere se non viene disinnescata. L’applicazione pratica in maniera coercitiva con l’obbligo sul posto di lavoro della certificazione verde a partire dal 15 ottobre rischia di mettere in ginocchio tante piccole imprese (per non parlare delle potenziali ricadute sul Pil), poiché ci sono ancora circa 3 milioni di dipendenti del settore privato non vaccinati. Unioncamere ha avvertito che in moltissimi casi bastano una o due assenze per fermare l’attività delle PMI. Ma, in tanti casi, la perdita di dipendenti o collaboratori non vaccinati porterà, verosimilmente, addirittura al fallimento delle attività più piccole, in quanto trovare figure specializzate è oggi difficilissimo [33]. Si tenga presente che il numero di addetti medi per impresa è in Italia è di circa 3,5: l’assenza di un solo dipendente equivale, quindi, in media al 33% della forza lavoro, cosa che non sembra essere stata tenuta in alcun conto da chi ha partorito, letteralmente unico al mondo, un’idea così “geniale”. Un problema simile si presenta nel trasporto locale e soprattutto nella logistica, poiché circa un quarto dei camionisti è non vaccinato, e da qui a sotto Natale le merci rischiano di rimanere ferme e accumularsi nei porti, a cominciare da quello – importantissimo – di Genova [34].

Infine, in tutti e tre i Paesi qui analizzati, un problema emergente è quello della mancanza di manodopera. Come spiega Gianluca Modolo [53], “si cercano disperatamente lavoratori per le fabbriche. Con i migranti interni che non migrano più, con i giovani neolaureati che di andare a fare gli operai non ne vogliono sapere e con una popolazione che invecchia sempre più velocemente, l’economia ha un problema di carenza di manodopera”. Modolo parla della Cina, ma non notate che questa situazione somiglia non poco a quella italiana? Nel Regno Unito la mancanza di manodopera è legata soprattutto alla Brexit ed ai salari troppo bassi per certi lavori. In Cina, invece, come racconta Modolo, “molti non lasciano più le città (il Covid ha accelerato questo trend) e, nonostante i bonus offerti dagli imprenditori, molti giovani non hanno nessuna voglia di spaccarsi la schiena alla catena di montaggio con orari duri e paghe comunque ancora basse. Possono permettersi di attendere più a lungo, protetti nel frattempo da mamma e papà, e cercano opportunità nel crescente settore dei servizi, attirati anche dalle nuove occupazioni – a volte bizzarre – che stanno nascendo. Fashion blogger, vlogger, dietologi per animali domestici, giocatori di e-sport, stilisti di abiti tradizionali: paghe migliori e meno fatica”. In Italia, si tende a spiegare la carenza di manodopera solo con il reddito di cittadinanza [54]; ma siamo davvero sicuri che basti a spiegare il trend in atto?

In Cina, molti dei millennial che sono cresciuti in un’era dominata dai social media non sono interessati a lavori mal pagati e con poche prospettive, considerato anche che nelle grandi città i prezzi delle case sono saliti alle stelle nel corso degli anni (per dare un’idea, a Shanghai il prezzo medio a mq di una casa è 33 volte più alto che a Chicago). Uno dei nuovi lavori molto in voga fra i giovani è quello dell’influencer, un settore la cui economia nella sola Cina è stata valutata, nel 2016, in circa 8,4 miliardi di dollari da CBNData. Nella foto, alcuni dei tanti influencer orientali spuntati letteralmente dal nulla. (fonte: Chinoy.tv)

In Cina, molti dei millennial che sono cresciuti in un’era dominata dai social media non sono interessati a lavori mal pagati e con poche prospettive, considerato anche che nelle grandi città i prezzi delle case sono saliti alle stelle nel corso degli anni (per dare un’idea, a Shanghai il prezzo medio a mq di una casa è 33 volte più alto che a Chicago). Uno dei nuovi lavori molto in voga fra i giovani è quello dell’influencer, un settore la cui economia nella sola Cina è stata valutata, nel 2016, in circa 8,4 miliardi di dollari da CBNData. Nella foto, alcuni dei tanti influencer orientali spuntati letteralmente dal nulla. (fonte: Chinoy.tv)

La guerra commerciale fra Cina e Australia innescata dal coronavirus

Sebbene i legami economici tra Cina ed Australia siano fioriti dagli anni ’90, dalla fine del 2019 le due nazioni sono state coinvolte in una guerra commerciale quasi senza quartiere che ha lasciato entrambi i paesi a subire conseguenze economiche. Le lamentele dell’Australia vanno dalla mancanza di trasparenza sull’origine del Covid-19 a gravi preoccupazioni per i diritti umani che, per usare le parole del ministro degli Esteri australiano Marise Payne, sono “profondamente inquietanti” [3]. Nel frattempo, la Cina ha presentato all’Australia un elenco di rimostranze, tra cui interferenze con gli affari interni, diffusione di retorica anti-cinese e blocco degli investimenti basati su “motivi di sicurezza nazionale opachi e infondati”. I disaccordi hanno coinvolto ampi settori di entrambe le economie, i giganti della tecnologia, e i politici di entrambe le parti si sono scambiati accuse al vetriolo. I prodotti australiani hanno sempre più attratto una classe media cinese in crescita e la loro insaziabile domanda di materie prime come carne di manzo, vino e aragosta ha contribuito a guidare la prosperità economica australiana. E per molto tempo entrambi i paesi ne hanno beneficiato. Allora, perché ricorrere a una guerra commerciale? E chi sta davvero vincendo?

Un eccellente pezzo di Pete Carpenter [2], uscito ad aprile di quest’anno, spiega molto bene quanto accaduto: “La Cina ha imposto barriere commerciali con apparentemente poca risposta dall’Australia. Il motivo è l’importanza relativamente elevata per l’Australia del commercio transfrontaliero tra i due. Eventuali dazi o restrizioni australiani reciproci sulle importazioni cinesi danneggerebbero in modo significativo le imprese e l’economia dell’Australia. Il rapporto tra i due paesi si è deteriorato da quando l’Australia ha sostenuto una richiesta per un’inchiesta internazionale sulla gestione del coronavirus da parte della Cina quando la pandemia è diventata una questione internazionale. Le cose sono peggiorate costantemente e, alla fine del 2020, le agenzie di stampa australiane hanno riferito che l’ambasciata cinese aveva minacciato il governo australiano di ulteriori azioni; e ha consegnato un elenco di presunte lamentele nei confronti di Canberra (che includevano anche le ‘incessanti interferenze’ nell’approccio della Cina a Hong Kong e Taiwan). La Cina ha così adottato diverse misure selettive che ostacolano il commercio australiano, che vanno dall’imposizione di dazi all’imposizione di divieti e restrizioni”. Esse sono costate all’Australia, nella sola prima metà del 2021, circa 4 miliardi di dollari, ma la sua economia si è dimostrata assai resiliente, e la perdita è stata compensata da un aumento con il resto del mondo [43].

Carpenter fornisce diversi dettagli che aiutano a inquadrare meglio la situazione: “analizzando le relazioni commerciali, la Cina è il più grande partner commerciale dell’Australia e di gran lunga la sua principale destinazione di esportazione. L’Australia è una delle poche nazioni sviluppate sulla Terra che esporta più in Cina di quanto non importi dalla Cina. la Cina assorbe circa 1/3 di tutte le esportazioni australiane. L’esportazione di gran lunga più grande è il minerale di ferro. Fra il 2014 e il 2019 le esportazioni australiane verso la Cina sono raddoppiate e le importazioni sono aumentate del 42%. Dopo l’inizio del battibecco, impattato comunque anche da un rallentamento degli scambi dovuto alla pandemia globale, nella prima metà dello scorso anno il commercio è sceso in modo significativo ed è stato in realtà sostenuto solo dal minerale di ferro. La Cina ha imposto tariffe/restrizioni su carbone, vino, orzo, aragoste, legname, carne rossa e cotone. Infine, con il nuovo stimolo industriale in Cina, il governo cinese ha concesso l’autorizzazione alle centrali elettriche per importare carbone senza restrizioni di sdoganamento ad eccezione dell’Australia. Il carbone è la terza più grande esportazione dell’Australia verso la Cina”.

Scrive ancora Carpenter: “L’orzo ha dazi dell’80,5% che impediscono di fatto le esportazioni australiane in Cina. La Cina ha affermato che l’Australia stava scaricando l’orzo sui mercati cinesi danneggiando i produttori locali. L’Australia ha presentato ricorso all’OMC. Il vino ha ricevuto dazi anti-dumping tra il 107% e il 212%, a seguito dell’indagine anti-dumping cinese sulle importazioni di vino dall’Australia. La Cina ha sospeso le importazioni da 6 fornitori di carne bovina, presumibilmente per problemi di etichettatura e salute. Alla fine del 2020, gli esportatori di agnello non sono stati in grado di esportare nel mercato cinese sotto le restrizioni per il Covid-19 e ora le esportazioni di miele, frutta e prodotti farmaceutici verso la Cina sono a rischio. Tonnellate di aragoste vive sono rimaste bloccate negli aeroporti e nei centri di smistamento cinesi, in attesa di ispezione da parte della dogana. Non sorprende che la Cina non abbia introdotto alcuna restrizione sulla più grande esportazione australiana verso la Cina, quella di minerale di ferro. Questo poiché la Cina dipende dal minerale di ferro dell’Australia (oltre il 60% proviene da tale Paese) ed è sempre più importante per la Cina a causa degli stimoli aggressivi all’economia guidati dall’industria”.

Il giornalista economico australiano Stephan Bartholomeusz chiariva, già a maggio, gli altri aspetti della vicenda [1]: “Deve essere fonte di crescente frustrazione per i burocrati cinesi il fatto che i propri successi economici stiano schiacciando i loro sforzi per sanzionare l’Australia per i nostri commenti poco diplomatici sulle origini della pandemia e sul trattamento riservato dalla Cina agli uiguri nella regione dello Xinjiang. Sebbene le sanzioni su orzo, vino, aragoste, carbone e altri prodotti siano state pungenti, sono state molto più che compensate dall’insaziabile domanda cinese di minerale di ferro e gas naturale liquido (GNL) e dall’impennata dei prezzi di entrambi. Se questa è una guerra commerciale, l’Australia sta vincendo abbastanza profumatamente la sua prima fase. Il prezzo del minerale di ferro è superiore a $ 200 la tonnellata e i prezzi del GNL sono rimbalzati dalla pandemia ai livelli visti l’ultima volta due anni fa. Per quanto riguarda il carbone, i produttori australiani hanno risposto ai divieti della Cina spostando le loro esportazioni altrove, in particolare in India. Anche se i produttori potrebbero non ottenere gli stessi prezzi di prima, la Cina è costretta ad acquistare carbone di qualità inferiore a prezzi più elevati, mentre i suoi concorrenti beneficiano della manna inaspettata del carbone australiano di alta qualità a prezzi inferiori”.

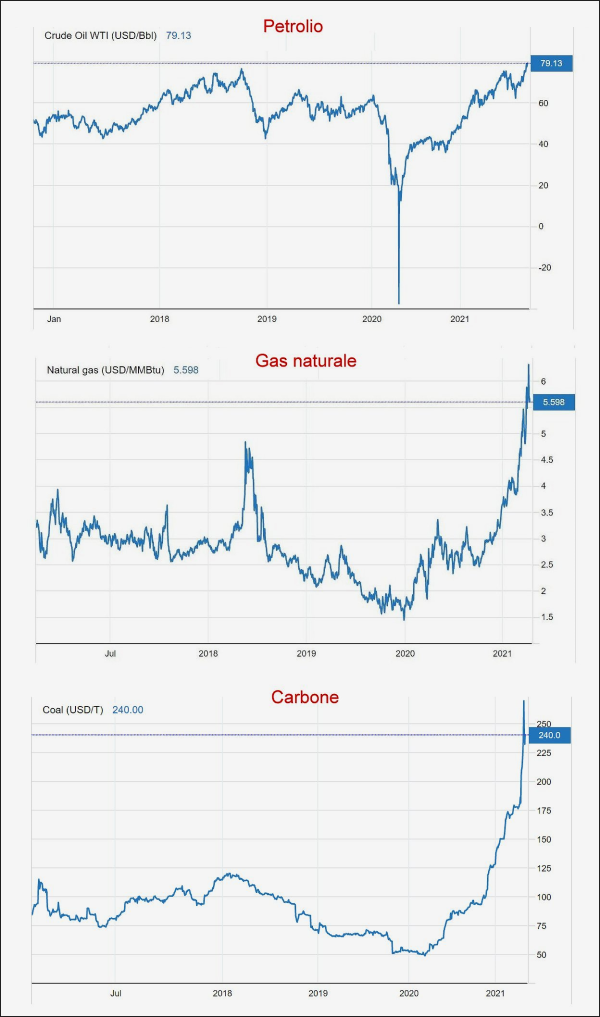

L’andamento, alla Borsa di New York, dei prezzi dei futures dei tre principali combustibili fossili (petrolio, gas naturale e carbone) negli ultimi 5 anni, fino alla data dell’8 ottobre. Si noti come, a salire enormemente rispetto alla media degli anni precedenti, siano stati solo il gas naturale e il carbone, guarda caso entrambi largamente usati dalla Cina per la produzione di elettricità. L’impatto è quindi enorme sia per gli utenti di gas domestici e industriali sia sulla bolletta elettrica di quei Paesi – come purtroppo l’Italia – che d’inverno hanno ancora un contributo modesto da parte delle fonti rinnovabili (fonte: Trading Economics)

L’andamento, alla Borsa di New York, dei prezzi dei futures dei tre principali combustibili fossili (petrolio, gas naturale e carbone) negli ultimi 5 anni, fino alla data dell’8 ottobre. Si noti come, a salire enormemente rispetto alla media degli anni precedenti, siano stati solo il gas naturale e il carbone, guarda caso entrambi largamente usati dalla Cina per la produzione di elettricità. L’impatto è quindi enorme sia per gli utenti di gas domestici e industriali sia sulla bolletta elettrica di quei Paesi – come purtroppo l’Italia – che d’inverno hanno ancora un contributo modesto da parte delle fonti rinnovabili (fonte: Trading Economics)

Dunque, nonostante il danno che ha fatto ad alcune categorie di esportazione con le sue tariffe e altre sanzioni, la Cina non è stata in grado di danneggiare i produttori australiani delle due grandi materie prime che contano davvero: ferro e gas naturale liquido. Come spiega inoltre Bartholomeusz, “la Cina potrebbe acquistare più GNL dal Qatar e dagli Stati Uniti (in effetti si è impegnata nell’ambito della tregua commerciale dell’era Trump per acquistare più GNL dagli Stati Uniti, ed è in trattative con il Qatar per acquisire azioni nel più grande nuovo progetto del mondo e ha ampliato le sue relazioni con Turkmenistan), ma il GNL è un prodotto scambiato a livello internazionale e la domanda nell’Asia del Pacifico è abbastanza forte da consentire la ridistribuzione dei carichi australiani altrove, come è avvenuto per il carbone. Un fattore di complicazione sussidiario è che le società energetiche statali cinesi hanno grandi partecipazioni azionarie multimiliardarie e contratti a lungo termine con i principali esportatori australiani di GNL, quindi danneggiare l’industria australiana danneggerebbe le stesse imprese pubbliche cinesi”.

Come chiarisce ancora il giornalista australiano, “la Cina ha cercato di ritirare lo stimolo correlato alla pandemia che ha iniettato nella sua economia lo scorso anno come parte di uno sforzo più ampio per ridurre l’indebitamento, decarbonizzare e migliorare la produttività della sua base industriale. C’è anche il sospetto che la Cina stia accumulando le sue scorte di materie prime vitali in mezzo a crescenti tensioni geopolitiche. Naturalmente, non è nell’interesse a lungo termine né dell’Australia né della Cina che le relazioni diplomatiche e commerciali continuino a deteriorarsi, ma nel frattempo, nonostante i danni che ha arrecato ad alcune categorie di esportazione con i suoi dazi e altre sanzioni, la Cina non è stata in grado di ferire i produttori australiani delle due grandi materie prime che contano davvero. Infatti, le sue azioni hanno spinto le aziende australiane – dai produttori di vino ai minatori di carbone agli esportatori di GNL – a cercare nuovi mercati e ridurre la loro dipendenza dalla Cina, cosa probabilmente positiva per gli interessi nazionali a lungo termine dell’Australia”. Forte della lezione di questo “harakiri”, la Cina ha concordato con gli USA di Biden una “exit strategy” sulla questione dell’origine del SARS-CoV-2, in forza della quale il Dragone ammetterà che è sfuggito accidentalmente dal laboratorio di Wuhan [39].

Conseguenze del “caos” cinese sull’economia dell’Italia: il possibile “contagio”

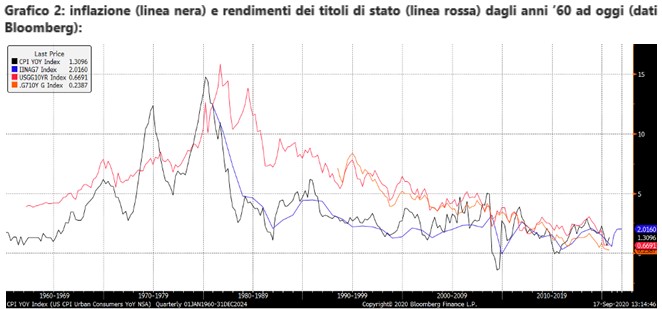

Quando in Italia arriveranno nel pieno gli effetti che lo shock energetico sta provocando in Cina, e se dovesse arrivare entro qualche mese anche il default del colosso immobiliare Evergrande, la situazione nel nostro Paese diverrebbe – verosimilmente – seria. La crescita del Pil e il “miracolo economico” di cui hanno parlato molti giornali italiani si manifesterebbero per quello che sono: pura propaganda. L’inflazione potrebbe raggiungere valori senza precedenti da quando c’è l’euro (nonostante il mantenimento del quantitative easing della BCE), mettendo in ulteriore difficoltà soprattutto le famiglie e le fasce più povere della popolazione. Dunque, la situazione attuale in Cina è pericolosa non solo per i cinesi, ma per tutti, specie in Paesi con un elevatissimo debito pubblico come l’Italia. Il principale quotidiano economico-finanziario, Il Sole 24 Ore, ha scritto, in queste settimane: “Se la storiella raccontata dai banchieri centrali, che raccontano ai giornali finanziari che l’inflazione è temporanea, fosse solo una favola? Se così fosse, il boom economico post-Covid potrebbe essere vicino al capolinea. Di fronte ai problemi della Cina, alle code dei benzinai in Gran Bretagna, i mercati hanno avuto un brusco risveglio”. Anche la banca giapponese Nomura ha sottolineato che “i mercati hanno due problemi combinati: Evergrande e lo shock energetico”.

Insomma, la realtà è assai meno rosea – per usare un eufemismo – di quel che ci viene raccontato dalla narrazione ufficiale (che poi è, né più né meno, quanto succede con il Covid su temi rilevanti quali vaccini, green pass, terapie domiciliari, scuole e trasporti, etc.). D’altra parte, è comprensibile che su certi temi Mario Draghi sia “intoccabile” da parte dei giornali italiani, e che il green pass abbia funzionato anche come un’eccezionale “arma di distrazione di massa”. Tuttavia occorre tornare alla (cruda) realtà. Quanto fin qui illustrato rischia di contagiare l’economia mondiale. Una delle più note testate economiche del mondo, Bloomberg, ci dice che “il rischio è che le filiere degli approvvigionamenti vadano in pezzi proprio sul finire dell’anno, quando la produzione raggiunge il picco, in vista delle festività natalizie, degli ordini da evadere in mezzo mondo. In Cina, gli imprenditori sono colpiti dai pesanti tagli alle forniture energetiche. Si stanno chiudendo porti, scali aerei”. Insomma, come prosegue l’articolo, “la tempesta perfetta comincia a profilarsi all’orizzonte. La filiera di prodotti USA di alto contenuto tecnologico è a rischio: Apple, Tesla, Microsoft, HP, Dell, etc. Tanto è vero che i fornitori di iPhone e di microprocessori hanno imboccato la strada del lavoro svolto di notte”. Nonostante ciò, il sistema potrebbe incepparsi.

Infatti, quanto può davvero essere temporaneo un shock nella catena dei rifornimenti che sembra derivare da premesse di natura decisamente strutturale? Il reperimento di componenti (ad esempio i chip), materie prime (ad es. il grano) e di materiali (ad es. l’acciaio) è un grosso problema: c’è scarsità sul mercato. L’anno scorso molte aziende italiane si sono fermate per il Covid, mentre ora rischiano di fermare le produzioni per i materiali che non arrivano o che costano troppo. Negli ultimi 20 anni abbiamo creato sistemi economici basati su una supply chain (la catena di produzione e distribuzione) globale, e abbiamo sviluppato anche un modello di produzione just in time, dove tutto viene prodotto e consegnato al cliente in tempi brevi. Tutto ciò rende il nostro sistema produttivo molto fragile. E che succederà in futuro ai prezzi, ai ricavi di vendita e ai margini aziendali se la prima manifattura del pianeta opera 2 giorni a settimana da qui a marzo, se non oltre? D’altra parte, i prezzi di materie prime, carburanti, energia e prodotti finiti sono già di per sé destinati ad andare alle stelle perché, come ho spiegato nel mio articolo di aprile [32]: (1) una frenata dell’economia cinese esercita pressioni al ribasso sui prezzi delle commodities mentre, viceversa, un’impetuosa ripresa come quella in atto per la sostanziale risoluzione dell’emergenza pandemia in USA ed Europa, li fa impennare; (2) noi ora siamo appena nella prima fase di un cosiddetto “superciclo” delle materie prime, quella in cui i primi investitori cominciano a investire, esacerbando la salita dei prezzi.

Ho cercato di chiarire le cose nella figura qui sotto. All’origine di tutto c’è stato un boom della domanda dovuto alla ripresa post-Covid, prima in Cina e poi negli altri paesi, ma favorito anche dalle grandi masse di liquidità immesse in questi anni nel sistema economico da tutte le principali banche centrali [40]. A questa già di per sé eccezionale domanda si è sommata, verosimilmente, una crescente domanda di prodotti cinesi generata dal boom dell’e-commerce avvenuto durante il lockdown, che ha spostato ormai gli acquisti (spesso superflui) di moltissime persone sulle piattaforme online [36], che tendono a far comprare i prodotti di origine cinese, sui quali hanno maggiori margini di guadagno. Questo boom della domanda – parallelamente al venir meno, alla Cina, di importanti fonti energetiche – ha causato l’aumento dei prezzi delle materie prime e la carenza di elettricità, con l’interruzione di molte produzioni per diversi giorni alla settimana (Goldman Sachs ha svelato che il problema energetico sta creando problemi al 40% delle aziende cinesi). Questa situazione, a sua volta, sta causando, anche in Italia numerosi problemi: (1) la scarsità di componenti essenziali (con la conseguente interruzione delle filiere di rifornimento); (2) la scarsità di prodotti (con le conseguenti difficoltà economiche per molti rivenditori finali); (3) l’aumento dei prezzi (con il conseguente aumento dell’inflazione e delle difficoltà di arrivare a fine mese per le famiglie).

Una figura che illustra le varie cause e gli effetti a breve termine della complessa situazione attuale illustrata nel testo, che parte dalla Cina e impatta sulla maggior parte dei Paesi occidentali (e non solo), Italia in primis per la sua vocazione manifatturiera. (fonte: elaborazione dell’Autore)

Una figura che illustra le varie cause e gli effetti a breve termine della complessa situazione attuale illustrata nel testo, che parte dalla Cina e impatta sulla maggior parte dei Paesi occidentali (e non solo), Italia in primis per la sua vocazione manifatturiera. (fonte: elaborazione dell’Autore)

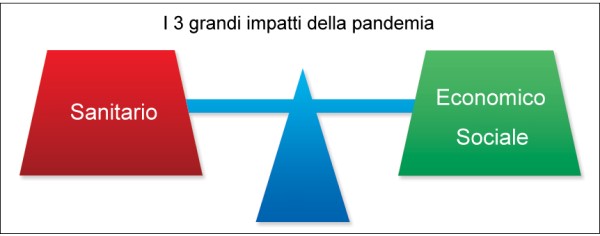

L’espressione che ho usato nel titolo di un precedente paragrafo, “quasi sull’orlo del caos”, potrebbe esservi apparsa un po’ forte per la situazione attuale (seppur gravida di pericoli); ma a molti sfugge il fatto che le moderne società tecnologiche, a differenza di quelle rurali, sono in realtà estremamente fragili, come del resto già evidenziato dall’ing. Roberto Vacca nel suo famoso libro Medioevo prossimo venturo. Pochi ricordano che, nel 2008, quando i prezzi del petrolio e dei carburanti toccarono il loro record assoluto, la conseguente serrata degli autotrasportatori in Francia rischiò di mettere in ginocchio il Paese. Infatti, sono sufficienti soli tre giorni di mancati approvvigionamenti di cibo per svuotare i supermercati, e solo qualche giorno di più senza rifornimenti di cibo e carburanti per passare, potenzialmente, dalla civiltà al caos. Quello vero. Come ho scritto in passato, gli impatti della crisi da Covid sono essenzialmente di tre tipi: sanitari, economici e sociali; tuttavia, mentre conosciamo piuttosto bene le soglie “di rottura” del sistema sanitario, poco o nulla sappiamo delle soglie di rottura dei sistemi economici e sociali in un Paese avanzato, e quindi non abituato a gestire crisi caratterizzate da stress molto forti e prolungati di varia natura.

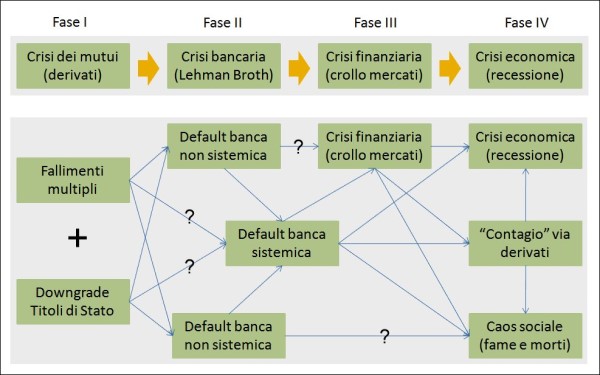

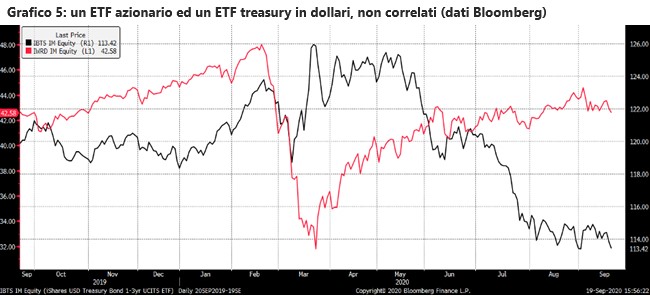

Come osserva Marco Lupis sull’Huffington Post, “la crisi energetica cinese è ancora più preoccupante quando si pensi che arriva proprio quando i produttori e gli spedizionieri fanno a gara per soddisfare la domanda di ogni cosa, dall’abbigliamento ai giocattoli all’elettronica, per la stagione dello shopping natalizio di fine anno, e si sommano alle problematiche in materia di approvvigionamento già sconvolte dall’aumento dei costi delle materie prime, dai lunghi ritardi nei porti e dalla carenza di container” [42]. “La crisi energetica cinese sta iniziando a colpire le persone nel luogo in cui vivono, ha scritto invece Bloomberg, “aggiungendo il rischio di instabilità sociale alle potenziali interruzioni della catena di approvvigionamento globale”. Ma, al di là dell’impatto sociale – dai contorni al momento imprevedibili – quello che a mio avviso più preoccupa, specie in Paesi ad altissimo indebitamento pubblico come l’Italia o con banche imbottite di derivati (come ad es. la Deutsche Bank tedesca), è la ricaduta, il “contagio”, di questa “tempesta perfetta” sia nei confronti del sistema finanziario (quando il mercato borsistico, ancora drogato dal “monetadone” delle banche centrali, si concentrerà sui fondamentali, ovvero sul fatturato e sulla redditività delle società quotate) sia, soprattutto, del sistema bancario, perché è in caso di default bancari che la situazione può sfuggire di mano e diventare potenzialmente irreparabile [32].

Le tensioni geopolitiche fra Cina e USA e la “spada di Damocle” su Taiwan

Se un eventuale “cigno nero” potrebbe venire da quanto fin qui illustrato, il fatto di scamparvi non significherebbe comunque che con la Cina si possano dormire sonni tranquilli sul breve e medio termine. Infatti, vi è sul tappeto anche la “questione Taiwan”, che alimenta forti tensioni geopolitiche fra la Cina da un lato e gli Stati Uniti (ed i suoi alleati nell’area) dall’altro. Ricordo che Cina e Taiwan (grossa isola a sud-est della Cina con 23 milioni di abitanti) hanno governi separati dalla fine della guerra civile cinese nel 1949. Pechino ha cercato a lungo di limitare le attività internazionali di Taiwan ed entrambe si contendono l’influenza nella regione del Pacifico. La tensione è aumentata negli ultimi anni e Pechino non ha escluso l’uso della forza per riprendersi l’isola, in quanto – al di là delle dichiarazioni ufficiali che vedremo – Xi Jinping ha lanciato la politica dell’autosufficienza cinese, e quest’isola è strategica in tal senso perché lì ha luogo oltre il 50% della produzione mondiale di semiconduttori (chip), fondamentali per realizzare computer, auto, smartphone, etc. Sebbene Taiwan sia ufficialmente riconosciuta solo da una manciata di nazioni, il suo governo democraticamente eletto ha forti legami commerciali e informali con molti paesi. Come la maggior parte delle nazioni, gli Stati Uniti non hanno relazioni diplomatiche ufficiali con Taipei (la capitale di Taiwan), ma una legge statunitense richiede di fornire all’isola i mezzi per difendersi.

Come riportato dalle cronache internazionali [4] – piuttosto trascurate dalla maggior parte dei media italiani – a gennaio Taiwan ha segnalato per due giorni consecutivi una “grande incursione” di aerei da guerra cinesi, una dimostrazione di forza che ha coinciso con i primi giorni del mandato del presidente degli Stati Uniti Joe Biden, ed a cui ha fatto seguito un’esercitazione simile che ha portato a un avvertimento da parte di Washington. Il ministero della Difesa di Taiwan ha detto che otto bombardieri cinesi in grado di trasportare armi nucleari, quattro caccia e un aereo antisommergibile sono entrati nella sua zona di identificazione della difesa aerea sudoccidentale autodichiarata. Come spiegava la corrispondente della BBC [4], “la Cina vede la Taiwan democratica come una provincia separatista, ma Taiwan si considera uno stato sovrano. Gli analisti affermano che la Cina ha voluto così testare il livello di sostegno di Biden a Taiwan. Le esercitazioni, infatti, sono arrivate giorni dopo l’insediamento del nuovo presidente americano, che dovrebbe mantenere la pressione sulla Cina su un’ampia gamma di questioni tra cui diritti umani, controversie commerciali e la questione di Hong Kong e Taiwan, che è stata una delle principali spine nel deterioramento delle relazioni tra i due poteri. E, da quando Biden è salito al potere, il Dipartimento di Stato degli Stati Uniti ha riaffermato il suo ‘solido impegno’ per aiutare Taiwan a difendersi”.

La corrispondente della BBC dava poi altre informazioni utili per capire la situazione: “L’amministrazione Trump aveva stabilito legami più stretti con Taipei, aumentando le vendite di armi e inviando alti funzionari nel territorio nonostante i feroci avvertimenti della Cina. Giorni prima di lasciare l’incarico, il segretario di Stato Mike Pompeo ha però revocato le restrizioni di vecchia data sui contatti tra funzionari americani e taiwanesi. Il portavoce del ministero degli Esteri cinese Zhao Lijian ha affermato a gennaio che le attività militari statunitensi nella regione non sono buone per la pace: ‘Gli Stati Uniti inviano frequentemente aerei e navi nel Mar Cinese Meridionale per mostrare i muscoli. Questo non favorisce la pace e la stabilità nella regione’. Ha poi condannato un gruppo di portaerei statunitensi che all’epoca navigava nel Mar Cinese Meridionale come ‘una dimostrazione di forza’. Gli Stati Uniti affermano che si tratta di un esercizio di ‘libertà di navigazione’. La sostanza delle politiche della nuova amministrazione statunitense su Cina e Taiwan resta da vedere ma, in risposta, il portavoce del Dipartimento di Stato Ned Price ha affermato che gli Stati Uniti continueranno ad approfondire i propri legami con l’isola”.

Si noti che, per anni, la Cina si era astenuta dal volare nella zona di identificazione della difesa aerea sud-occidentale di Taiwan, anche se ne aveva il diritto: tali zone, infatti, non sono riconosciute dal diritto internazionale. Quindi il governo taiwanese chiama “incursioni” i sorvoli della Cina, ma tecnicamente non lo sono. Gli analisti ritengono che la Cina abbia voluto mostrare insoddisfazione nei confronti di come l’ex presidente degli Stati Uniti Donald Trump e il presidente taiwanese Tsai Ing-wen abbiano cambiato lo status quo negli ultimi quattro anni [4]. Solo perché c’è stato un cambiamento nel presidente degli Stati Uniti, non significa che Pechino smetta di affermare quello che ha visto a lungo come suo diritto di volare nel proprio cortile. Ha voluto anche mettere in guardia il presidente Tsai dal compiere ulteriori passi verso l’indipendenza formale. Verosimilmente – e cosa ancora più importante – Pechino ha voluto inviare un messaggio forte all’inizio della presidenza di Joe Biden sul fatto che la questione di Taiwan è pericolosa e ha voluto ricordargli di non giocare con il fuoco incoraggiando la signora Tsai, come fatto dall’amministrazione Trump. Sperava che Biden riducesse il rischio riducendo il sostegno a Taiwan. Indipendentemente dal motivo, potrebbe essere però ora difficile convincere Pechino a tornare ai vecchi tempi più gentili.

I taiwanesi sono abituati a vivere all’ombra di un conflitto latente in corso. Da quando il Partito Nazionalista Cinese, o Kuomintang, ha perso la guerra civile cinese ed è fuggito a Taiwan nel 1949, il Partito Comunista Cinese ha voluto prendere il controllo [5]. Ma la calma potrebbe essere ingannevole. Non è completamente chiaro cosa stia realmente pianificando la Cina e se gli Stati Uniti interverranno per conto di Taiwan, se necessario. La Cina, intanto, si arma e aumenta la pressione militare su Taipei. Già l’anno scorso l’aviazione cinese ha ignorato la linea mediana dello Stretto di Taiwan, che funge da linea di demarcazione non ufficiale, più spesso di quanto non avesse fatto da decenni, con gli aerei militari che sono entrati nella zona di identificazione della difesa aerea di Taiwan (ADIZ) quasi ogni tre giorni. La Cina rivendica Taiwan come proprio territorio. “Stiamo affrontando una gigantesca minaccia militare”, ha affermato in primavera l’ex ministro della Difesa taiwanese Michael Tsai. Al Congresso nazionale del popolo di marzo, i governanti comunisti della Cina continentale hanno chiarito quanto Taiwan fosse importante per la loro strategia. Il ministro degli Esteri Wang Yi ha affermato che non c’è “spazio per compromessi o concessioni” sulla questione. Ha anche avvertito gli Stati Uniti di smettere di “giocare con il fuoco” [5].

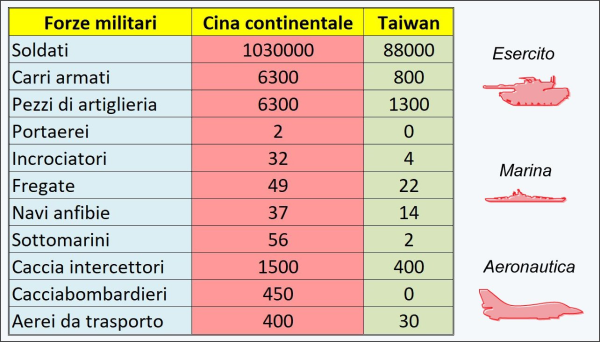

Al momento, sembra che il presidente degli Stati Uniti Joe Biden, come il suo predecessore Donald Trump, continuerà a sostenere Taiwan, che è di grande importanza geostrategica nella regione del Pacifico occidentale. Quando a marzo il presidente cinese Xi Jinping – che il finanziere George Soros ha definito “repressivo in casa e aggressivo all’estero” – ha chiesto all’esercito popolare di essere pronto per la battaglia, la parola “Taiwan” non è stata pronunciata, ma l’idea è rimasta sospesa nell’aria. Il morale e l’addestramento dell’esercito taiwanese giocheranno probabilmente un ruolo importante nel determinare se Taiwan sia davvero pronta a difendersi in caso di emergenza. Ma sia in termini di numero di truppe che di modernizzazione, Taiwan è molto indietro rispetto alla Cina, nonostante le forniture regolari di armi del valore di miliardi dagli Stati Uniti. Il budget militare ufficiale della Cina da solo è 16 volte quello di Taiwan. In termini di dimensioni, l’esercito di 170.000 uomini di Taiwan (di cui la metà attivi) è paragonabile a quello della Germania, che ha un numero di abitanti tre volte e mezzo superiore. In mare, la Cina ha decisamente il sopravvento: è in procinto di costruire una terza portaerei mentre Taiwan ha due sottomarini operativi, che risalgono però agli anni ’80. Nel 2016, a Taiwan il servizio militare, che i giovani di solito completano dopo gli studi, è stato ridotto a quattro mesi, ma Tsai non pensa che sia abbastanza lungo.

Le differenti forze militari della Repubblica Popolare Cinese da una parte e di Taiwan dall’altra a confronto. Per quanto riguarda i soldati di Taiwan, sono state considerate solo le truppe attive. (fonte: elaborazione dell’Autore su dati dello U.S. Department of Defense)

Le differenti forze militari della Repubblica Popolare Cinese da una parte e di Taiwan dall’altra a confronto. Per quanto riguarda i soldati di Taiwan, sono state considerate solo le truppe attive. (fonte: elaborazione dell’Autore su dati dello U.S. Department of Defense)

Anche l’amministrazione Biden e la Cina non hanno desistito dal “mandarsela a dire”. A giugno, una delegazione di senatori statunitensi ha visitato Taiwan per annunciare la donazione di 750.000 dosi di vaccino contro il Covid-19 [6]. Ma l’offerta è stata una grande provocazione secondo Pechino, che ha imbrigliato l’apparente rifiuto di Taipei di accettare la sua offerta di vaccini contro il coronavirus di fabbricazione cinese. Taipei, d’altra parte, ha accusato Pechino di bloccare i suoi sforzi per acquistare vaccini a livello internazionale, piuttosto che cercare di aiutare. Ma il più grande pugno nell’occhio a Pechino non è stato l’accordo sulla donazione del vaccino in sé, ma l’aereo militare americano (un C-17 cargo) parcheggiato sulla pista. Lv Xiang, un esperto cinese di relazioni internazionali, ha osservato che la visita è stata “la provocazione più seria” degli Stati Uniti da quando Biden è entrato in carica, e che la Cina “non resterà a guardare”. In precedenza, i media statali cinesi avevano avanzato minacce di guerra contro la presenza di aerei militari statunitensi a Taiwan. Ad agosto, alla notizia che un aereo spia della Marina USA poteva essere decollato da Taiwan, il Global Times – giornale controllato dal Partito Comunista cinese – aveva affermato che Taipei e Washington stavano “giocando con il fuoco”.

La risposta cinese non si è fatta attendere. Alcuni giorni dopo, nella prima metà di giugno, la Cina ha fatto volare 28 aerei da guerra nello spazio aereo controllato da Taiwan, la più grande sortita del suo genere da quando il governo taiwanese ha iniziato a pubblicare informazioni sulle frequenti incursioni lo scorso anno [7]. Il ministero della Difesa di Taiwan ha dichiarato di aver fatto decollare gli aerei, dispiegare sistemi di difesa missilistica e di aver emesso allarmi radio mentre gli aerei cinesi sono entrati nella zona di identificazione della difesa aerea di Taiwan. L’incursione è arrivata un giorno dopo che i leader della NATO avevano espresso preoccupazione per la Cina come una crescente minaccia alla sicurezza. Il giorno prima, i leader del Gruppo dei Sette nazioni riuniti in Europa si erano impegnati a lavorare insieme contro le politiche economiche “non di mercato” della Cina e avevano criticato la Cina per i diritti umani. Il ministero degli Esteri cinese aveva condannato entrambe le dichiarazioni. L’amministrazione Biden ha promesso legami più stretti con Taiwan, anche se i due non hanno relazioni diplomatiche formali. Il Dipartimento di Stato ha esortato Pechino a cessare gli sforzi per intimidire l’isola e ad avviare invece il dialogo [7].

La Cina descrive tali voli come di routine. Grandi sortite hanno spesso seguito azioni di Taiwan o degli Stati Uniti che Pechino disapprova. Ad aprile, la Cina aveva inviato 25 aerei militari nella zona di identificazione della difesa aerea di Taiwan dopo che il Dipartimento di Stato aveva affermato che stava rendendo più facile per i funzionari statunitensi incontrare i funzionari taiwanesi. Il numero totale di intrusioni, quest’anno, ha già superato le circa 380 che si sono avute in tutto il 2020 [52]. Ad aprile, le navi di Pechino hanno circumnavigato Taiwan con i gruppi d’attacco delle sue portaerei e hanno supportato le forze di terra e i marines in esercitazioni anfibie che simulavano un’invasione di Taiwan. Il 1° ottobre, giorno in cui la Cina ha celebrato la sua festa nazionale, Pechino ha inviato nello spazio aereo di Taiwan ben 38 aerei da guerra (seguiti da altri 39 il giorno dopo e nei due giorni successivi), con quelle che sono le più grandi incursioni mai registrate nei confronti dell’isola [10]. Il premier di Taiwan Su Tseng-chang ha subito commentato che la Cina “sta costruendo in modo disperato il suo potere militare e sta minando la pace regionale, compiendo atti di bullismo. È evidente che il mondo, la comunità internazionale, respinge con forza un simile comportamento da parte della Cina”. Il ministero della Difesa ha specificato che sono stati inviati messaggi radio e che il sistema di difesa anti missilistica è stato attivato. Tra gli aerei inviati da Pechino erano presenti anche dei cacciabombardieri H-6, in grado di trasportare armi nucleari.

La Cina sta andando davvero verso una possibile guerra nel Pacifico?

Come ha detto a giugno, davanti al Congresso americano, il presidente dei capi di stato maggiore congiunti, il generale Mark Milley [8], “la Cina vuole la capacità di invadere e tenere Taiwan entro i prossimi sei anni, ma potrebbe non volerlo fare a breve termine”. Milley ha affermato che la testimonianza al Congresso, a inizio anno, dell’ex comandante del comando Indo-Pacifico degli Stati Uniti, l’ammiraglio Phil Davidson, e dell’attuale comandante John Aquilino, secondo cui la Cina si stava preparando a prendere Taiwan entro i prossimi sei anni, si basava sui commenti fatti dal leader cinese Xi Jinping all’Esercito Popolare di Liberazione. “È dunque una capacità”, ha spiegato Milley, “non un intento di attaccare o impadronirsi. La mia valutazione è una valutazione operativa. Hanno l’intento di attaccare o sequestrare l’isola nel breve termine, definito come il prossimo anno o due? La mia valutazione di ciò che ho visto in questo momento è no, ma potrebbe sempre cambiare. L’intento è qualcosa che potrebbe cambiare rapidamente. La difficoltà di un’invasione di Taiwan è ancora una grande barriera. Non lo vedo accadere di punto in bianco. Non c’è motivo per questo e il costo per la Cina supera di gran lunga il beneficio. Il presidente Xi ed i suoi militari fanno il calcolo e sanno che un’invasione – per conquistare un’isola così grande, con così tante persone e con le capacità difensive dei taiwanesi – sarebbe straordinariamente complicato e costoso”.

A marzo, l’ammiraglio Davidson aveva detto al Senato americano che la minaccia di un’invasione di Taiwan era accelerata [8]: “Temo che stiano accelerando le loro ambizioni di soppiantare gli Stati Uniti e il nostro ruolo di leadership nell’ordine internazionale basato su regole; da tempo affermano di volerlo fare entro il 2050. Sono preoccupato che spostino questo bersaglio più vicino. Taiwan è chiaramente una delle loro ambizioni prima di allora. E penso che la minaccia si manifesti durante questo decennio, anzi nei prossimi sei anni”. Sempre a marzo, l’ammiraglio Aquilino disse al Senato che la difesa di Taiwan era il più grande problema militare nella regione [8]: “La preoccupazione più pericolosa è quella di una forza militare contro Taiwan. Questo problema è molto più vicino a noi di quanto la maggior parte di voi pensi”. Intanto, la presentazione del budget per l’anno fiscale 2022 non conteneva fondi adeguati per la costruzione di navi per mantenere la flotta statunitense ai livelli numerici attuali, né denaro sufficiente per la cosiddetta “Pacific Deterrence Initiative”, lanciata l’anno prima proprio per contrastare la Cina e le crescenti minacce nel Pacifico. Inoltre, con appena un terzo della flotta di caccia F-122 realmente operativo e con i problemi legati agli aerei F-35, vari osservatori militari si domandano se gli Stati Uniti avrebbero una potenza di combattimento credibile – con le sole armi convenzionali – in un’eventuale crisi contro una potenza come la Cina, o anche solo nel caso in cui dovessero combattere un singolo aggressore alla pari [51].

Il fatto che le sorti del mondo siano oggi in mano a due persone piuttosto anziane – come il settantottenne Biden (ritenuto dai suoi stessi elettori “non mentalmente idoneo”) e il sessantottenne presidente cinese Xi Jinping (che aspira a rimanere al suo posto a vita, costi quel che costi) – non lascia del tutto tranquilli. Il discorso tenuto, il 1° luglio, al centenario del Partito Comunista Cinese (PCC) dal presidente Xi Jinping ha trasmesso la determinazione del suo regime in molti modi [9]: “Coloro che tentano di creare un cuneo tra il partito e la nazione cinese”, ha affermato, “incontreranno un grande muro d’acciaio forgiato da oltre 1,4 miliardi di cinesi”. Si è poi impegnato a rafforzare il controllo centrale sul partito, avvertendo coloro che si oppongono alla sua missione che saranno eliminati “come virus”. Ha elogiato il “coraggio di combattere e la forza d’animo per vincere” del partito, rendendo il Partito Comunista Cinese “invincibile”. Si è impegnato ad espandere e modernizzare l’Esercito di Liberazione Popolare (PLA) per difendere la “sovranità, la sicurezza e gli interessi di sviluppo” cinesi. Ha insinuato che Taiwan è una parte del territorio sovrano cinese, e qualsiasi sforzo verso l'”indipendenza di Taiwan”, quindi, sarà ostacolato con forza. Ad alcuni sono sembrate le dichiarazioni di un leader che prepara il suo paese al conflitto.

Joe Biden sta diventando il presidente più imbarazzante della storia degli Stati Uniti fra gaffe, vuoti di memoria, discorsi senza senso, come si è visto quest’estate in occasione di eventi internazionali. Nonostante ciò, è accompagnato dalla valigetta contenente i codici che il presidente degli Stati Uniti userebbe per autenticare un ordine di lancio di missili nucleari quando non è alla Casa Bianca. Sebbene qualsiasi presidente presumibilmente si consulterebbe con dei consiglieri prima di ordinare un attacco nucleare, non vi è alcun obbligo di farlo, e l’attacco avverrebbe nel giro di pochi minuti dalla decisione.

Joe Biden sta diventando il presidente più imbarazzante della storia degli Stati Uniti fra gaffe, vuoti di memoria, discorsi senza senso, come si è visto quest’estate in occasione di eventi internazionali. Nonostante ciò, è accompagnato dalla valigetta contenente i codici che il presidente degli Stati Uniti userebbe per autenticare un ordine di lancio di missili nucleari quando non è alla Casa Bianca. Sebbene qualsiasi presidente presumibilmente si consulterebbe con dei consiglieri prima di ordinare un attacco nucleare, non vi è alcun obbligo di farlo, e l’attacco avverrebbe nel giro di pochi minuti dalla decisione.

Xi Jinping, nel discorso del centenario, ha insistito sul fatto che “risolvere la questione di Taiwan e realizzare la sua completa riunificazione con la madrepatria sono i compiti storici incrollabili del Partito Comunista Cinese e l’aspirazione comune di tutto il popolo cinese” [52]. Inoltre, se per raggiungere questo obiettivo inizia un conflitto, Xi sa che la linea rossa taiwanese degli Stati Uniti, anche se a volte sfocata e fugace, probabilmente esiste ancora. L’intervento americano potrebbe portare con sé Giappone, Australia, probabilmente Corea del Sud, Filippine e Vietnam, e forse perfino la NATO, con il rischio di una escalation che potrebbe portare all’impiego di armi di distruzione di massa. Secondo alcuni, Xi comprende che un conflitto regionale è probabile, e un conflitto globale possibile, se la Cina attacca Taiwan; da qui, forse, un certo “candore” del suo discorso. Al tempo stesso, “l’Esercito Popolare di Liberazione Cinese (PLA) può espellere, sparare colpi di avvertimento o persino abbattere aerei militari stranieri che sconfinano nello spazio aereo cinese”, hanno avvertito gli osservatori militari cinesi a metà luglio, dopo che un secondo aereo dell’aeronautica statunitense (un C-146A) è atterrato sull’isola di Taiwan in meno di due mesi (il primo era stato quello dei senatori per i vaccini) senza chiedere il permesso del governo cinese [12]. Ciò ha innescato risposte severe da parte del Ministero della Difesa cinese, il quale ha dichiarato che “qualsiasi intrusione di navi o aerei stranieri nello spazio aereo o nelle acque territoriali cinesi comporterà gravi conseguenze”, ed ha avvertito gli Stati Uniti, per l’ennesima volta, di smettere di “giocare con il fuoco”.

Ad altri osservatori, come il prof. Michele Marsonet [47], il discorso di Xi Jinping per il centenario ha ricordato “il celebre discorso in cui Benito Mussolini definì l’Italia ‘una nazione di proletari, armati di 8 milioni di baionette’, pronti a combattere contro i carri armati delle plutocrazie, e pure contro quelli russi. A ben guardare, il Duce nutriva davvero ambizioni belliche, come la sua politica successiva dimostrò ampiamente”. La presa militare di Taiwan potrebbe essere dunque la prossima tappa, dopo la forzata “normalizzazione” di Hong Kong con leggi speciali, repressioni e l’introduzione di una pesante censura [48, 49]. “I servizi segreti americani e britannici”, spiega Marsonet, “hanno chiarito ai rispettivi governi che Pechino ha già elaborato dettagliati piani d’invasione, nei quali marina, aviazione e forze da sbarco anfibie sono destinate a giocare un ruolo cruciale. Ciò che resta da capire è sino a che punto USA, Regno Unito e Giappone siano disposti a correre in difesa di Taiwan qualora lo scenario teorico dianzi delineato diventasse realtà. Parimenti, occorre appurare sino a che punto la Repubblica Popolare sia davvero pronta a innescare un conflitto che ben difficilmente resterebbe circoscritto alla sola Taiwan. Molto dipende, ovviamente, dall’atteggiamento di Joe Biden. Gli USA sono gli unici a poter davvero contrastare l’eventuale invasione, pur con un supporto più limitato di britannici e giapponesi. Pechino ha il vantaggio della grande vicinanza all’isola, mentre gli alleati occidentali dovrebbero agire da distanza ben maggiore”.

Le notizie degli ultimi giorni, purtroppo, non contribuiscono a ridurre la minaccia. Infatti, da una parte Biden, dopo la 4 giorni di incursioni aeree cinesi su Taiwan, ha cercato di stemperare i toni (pur avendo i militari USA, in questi mesi, aumentato l’attività di addestramento a Taiwan [61]), dichiarando ai giornalisti “ho parlato con Xi di Taiwan. Siamo concordi, ci atterremo all’accordo di Taiwan. Abbiamo chiarito che non si dovrebbe fare altro che rispettare l’accordo” [59]. Dall’altra parte, subito dopo Xi Jinping gli ha risposto, alle celebrazioni per i 110 anni dalla Rivoluzione del 1911, “Taiwan è una questione interna alla Cina e non ammette interferenze esterne. Il secessionismo di Taiwan è il più grande ostacolo alla riunificazione nazionale, una seria minaccia al ringiovanimento nazionale”, assicurando con toni perentori che “la riunificazione completa del nostro Paese ci sarà e potrà essere realizzata [..] I compatrioti su entrambi i lati dello Stretto di Taiwan dovrebbero stare dalla parte giusta della storia e unire le mani per ottenere la completa riunificazione della Cina e il ringiovanimento della nazione cinese, ma coloro che dimenticano la loro eredità, tradiscono la loro madrepatria e cercano di dividere il paese, non avranno una buona fine”. “Nessuno dovrebbe sottovalutare la determinazione, la volontà e la capacità del popolo cinese nel salvaguardare la sovranità e l’integrità territoriale”, ha infine messo in guardia il presidente [60].

Insomma, Pechino considera Taiwan come una provincia cinese ribelle ed è pronta a riunificarla a sé anche con l’uso della forza, se necessario. Dalla salita al potere della presidente Tsai Ing-wen, la Cina ha intensificato la pressione militare e politica su Taipei, che, al contrario, ha rafforzato la sua convinzione di essere un Paese indipendente, libero e democratico. Le incursioni aeree sull’isola sono, per il momento, realizzate per “proteggere la sua sovranità” e per contrastare la “collusione” tra Taiwan e gli Stati Uniti. “La Cina sarà in grado di organizzare un’invasione su vasta scala di Taiwan entro il 2025”. Lo ha affermato nei giorni scorsi il ministro della Difesa dell’isola Chiu Kuo-cheng [41]. E l’establishment cinese, da parte sua, ha avvisato che, “se ci saranno truppe americane sull’isola di Taiwan, le schiacceremo con la forza”. Infatti, rispondendo a un tweet del senatore repubblicano John Cornyn, che ad agosto, per errore, aveva scritto che gli USA hanno 30.000 soldati a Taiwan (in realtà, oggi i militari USA nell’isola sono poche decine di istruttori), il cinese Global Times ha ammonito sul fatto che [11] “le truppe di stazionamento statunitensi nell’isola di Taiwan violano gravemente gli accordi firmati quando Cina e Stati Uniti hanno stabilito le loro relazioni diplomatiche, nonché tutti i documenti politici tra i due paesi. Sono anche in contrasto critico con il diritto internazionale e persino con il diritto interno degli Stati Uniti. Equivalgono a un’invasione e occupazione militare della provincia cinese di Taiwan. Sono un atto di dichiarazione di guerra alla Repubblica popolare cinese”. Con queste premesse, chi tocca Taipei si scotta.

Sullo sfondo, vi è inoltre l’aspra guerra commerciale in atto fra Stati Uniti e Cina, iniziata sotto la presidenza Trump con la famosa “guerra dei dazi” ed il ritiro delle licenze a Huawei (scomparsa così da Android e dai servizi Google) e proseguita con le accuse pubbliche del tycoon al Paese asiatico “di aver rubato la proprietà intellettuale statunitense a un tasso di centinaia di miliardi di dollari all’anno”, condita dall’invito alle aziende americane “a tornare a casa” [45]. Ed in effetti, come osservava a luglio Il Sole 24 Ore [44], “nell’intercertezza generale che caratterizza i rapporti attuali tra le due prime potenze mondiali, è cominciata una vera e propria fuga delle multinazionali dalla Cina. Le multinazionali che hanno già deciso di lasciare la Cina sono più di 50. L’elenco è lungo. Ad esempio Apple, una delle società simbolo americane, ha cominciato a produrre i suoi auricolari wireless AirPods in Vietnam e sta per avviare l’assemblaggio degli ultimi modelli di iPhone in India”. Stessa cosa, peraltro, stanno facendo molti colossi giapponesi (Sharp, Nintendo, Kyocera, etc.), trasferendo in Filippine e Vietnam i siti produttivi. Con Biden, la guerra commerciale fra Stati Uniti e Cina non ha cambiato rotta, ma si è trasformata in una sorta di “guerra fredda” spinta da ideologie diverse, una battaglia fra democrazia e autocrazia [46]: egli ha finora amplificato le politiche del suo predecessore rafforzando le alleanze anti-cinesi e implementando ulteriori sanzioni, per cui le relazioni bilaterali fra i due Paesi sono al loro minimo.

Le altre dispute della Cina nel Pacifico e gli attriti al confine con l’India

Ma se in questi ultimi due anni la forza aerea cinese ha violato la zona di difesa aerea di Taiwan più volte di quanto mai registrato prima del 2020, con un marcato aumento in sortite simili, i rischi di una guerra regionale – o addirittura globale – non sono legati solo alle mire verso quest’isola. Nel 2020, infatti, la Cina è stata coinvolta in una serie di litigi [50], alcuni dei quali hanno provocato la morte di 20 soldati nel caso della disputa sul confine del Kashmir tra Pechino e l’India, paese (come USA e Cina) dotato di un fornito arsenale nucleare e di missili balistici, ed ora orientato a schierarsi con gli Stati Uniti proprio per le acuite tensioni con Pechino. È stata anche coinvolta in controversie con il Giappone, l’Australia e molti dei paesi che circondano il Mar Cinese Meridionale, come ora accenneremo brevemente. Laddove una volta il Partito Comunista Cinese evitava molteplici coinvolgimenti con i suoi vicini, la nuova politica del Dragone sembra essere un riflesso della posizione molto più aggressiva del presidente cinese Xi Jinping, con tutto ciò che potenzialmente ne potrebbe conseguire, volutamente o per errori di valutazione.

Nella primavera del 2010, i funzionari cinesi hanno comunicato agli omologhi funzionari statunitensi che il Mar Cinese Meridionale era “un’area di ‘interesse principale’ non negoziabile” e alla pari con Taiwan e il Tibet nell’agenda nazionale [14]. Nel 2013, la Cina ha iniziato a costruire isole artificiali nelle Isole Spratly e nella regione delle Isole Paracel. In realtà, la costruzione di isole nel Mar Cinese Meridionale, principalmente da parte del Vietnam e delle Filippine, va avanti da decenni. Sebbene la Cina sia arrivata tardi al “gioco della costruzione dell’isola”, i suoi sforzi sono stati tuttavia su una scala senza precedenti, poiché dal 2014 al 2016 ha costruito più nuova superficie in isole di quanto tutte le altre nazioni abbiano costruito nel corso della storia; e dal 2016 ha posizionato attrezzature militari su una delle sue isole artificiali, a differenza degli altri pretendenti [14]. Dal 2015, gli Stati Uniti e altri stati come la Francia e il Regno Unito hanno condotto operazioni di libertà della navigazione nella regione. Il presidente Donald J. Trump aveva sottolineato l’importanza di tali operazioni e di garantire un accesso libero e aperto al Mar Cinese Meridionale, rafforzando il sostegno ai partner del sud-est asiatico. Anche in risposta alla presenza decisa della Cina nel territorio conteso, il Giappone ha venduto navi militari e attrezzature alle Filippine e al Vietnam per migliorare la loro capacità di sicurezza marittima e per scoraggiare l’aggressione cinese.

Le isole Spratly e le isole Paracel, due delle zone del Mar Cinese Meridionale – ricco di risorse energetiche sottomarine (petrolio e gas) – dove la Cina sta costruendo delle isole artificiali.

Le isole Spratly e le isole Paracel, due delle zone del Mar Cinese Meridionale – ricco di risorse energetiche sottomarine (petrolio e gas) – dove la Cina sta costruendo delle isole artificiali.